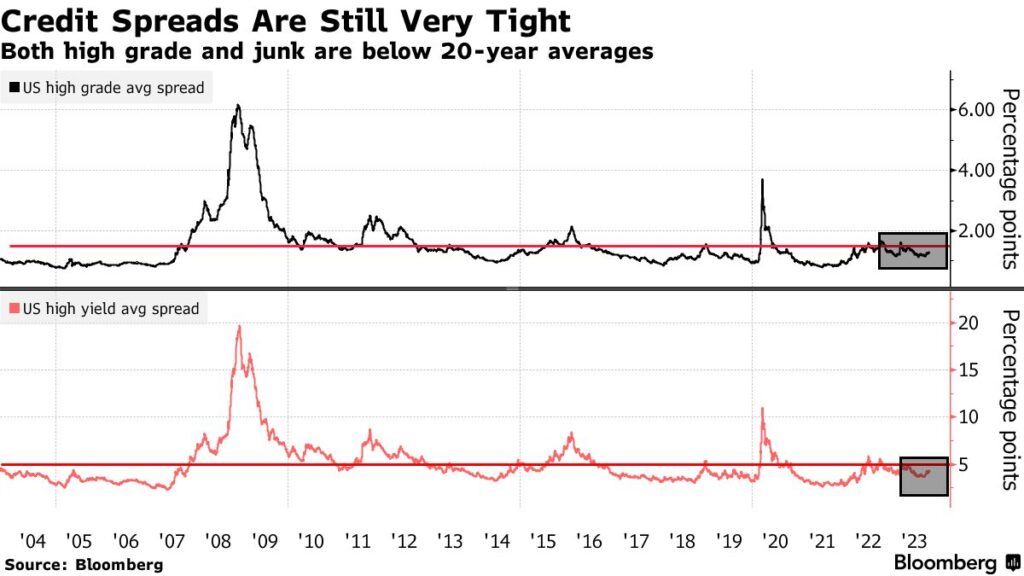

Il mercato del credito è ancora forte, nonostante la Federal Reserve abbia aumentato i tassi al massimo di 22 anni. Il rendimento extra richiesto dagli investitori per detenere obbligazioni investment grade e high yield rispetto ai titoli di Stato statunitensi è rimasta al di sotto delle medie ventennali e dei livelli osservati durante i periodi di stress dell’economia. L’indebitamento delle aziende rimane robusto. Un indicatore della qualità del credito sta migliorando a un ritmo record. E i recenti rapporti sugli utili per alcune delle società più indebitate degli Stati Uniti sono stati più forti del previsto.

Il modo in cui il mercato del credito si è comportato di fronte al ciclo di inasprimento più aggressivo degli ultimi quattro decenni è a dir poco straordinario. La resilienza delle condizioni creditizie è al centro del dibattito a Wall Street in questo momento. La Fed dovrà aumentare ulteriormente i tassi o potrà semplicemente mantenere i livelli attuali e dare alla politica il tempo di penetrare nei bilanci delle famiglie e delle imprese?

Il ritardo della politica monetaria

Poiché gli aumenti dei tassi di interesse possono richiedere del tempo per avere un impatto sull’economia reale, i funzionari della Fed osservano attentamente le condizioni finanziarie come indicatori in tempo reale di come funziona la loro politica. Finora, l’inasprimento monetario ha influito principalmente sui rendimenti dei titoli del Tesoro. Il rendimento del decennale ha da poco toccato il massimo degli ultimi 16 anni. Allo stesso tempo, il mercato azionario e i prezzi delle materie prime sono rimasti ampiamente resilienti.

C’è molta incertezza riguardo al ritardo della politica monetaria. In un evento all’inizio di questo mese, il presidente della Fed Jerome Powell ha dichiarato che uno dei motivi per cui quest’anno i funzionari hanno rallentato significativamente il ritmo degli aumenti dei tassi è stato quello di dare tempo alla politica monetaria di funzionare.

Alcuni funzionari della Fed sostengono di non aver ancora terminato gli aumenti dei tassi, data la recente solidità dei dati economici. L’economia continua costantemente ad aggiungere posti di lavoro. Ciò sta sostenendo la spesa dei consumatori. L’inflazione è ancora ben al di sopra del target della banca centrale.

I politici sembrano disposti ad aspettare e vedere se gli effetti ritardati della stretta cominceranno a frenare le condizioni del credito e l’economia in generale. Ma più a lungo manterranno i tassi stabili, più ciò potrebbe convincere gli investitori che il ciclo di inasprimento è finito, il che rischia di allentare ulteriormente le condizioni finanziarie e di alimentare la crescita.

Il mercato del credito è ancora forte

La resilienza dei consumatori americani sta ancora sostenendo gli utili dei grandi emittenti aziendali. I default sono bassi e i bilanci sani. Quest’anno il gruppo degli emittenti con classificazione tripla C sta sovraperformando il resto del mercato.

I mutuatari investment grade hanno emesso finora più di 1 trilione di dollari quest’anno, più o meno in linea con il ritmo dell’anno scorso. Allo stesso tempo, le vendite di titoli high yield hanno già superato il volume del 2022.

Forse ancora più sorprendente è quanto siano migliorati i bilanci aziendali. L’importo del debito aggiornato dalla tripla B, il livello di rating più basso della categoria investment grade, ha stabilito un record quest’anno, con 134 miliardi di dollari di debito in più nell’indice a singola A. L’inasprimento della politica monetaria non ha ancora incrinato i bilanci dei consumatori e, quindi, delle aziende.

Se si guarda più in superficie ci sono alcuni segnali sparsi di stress emergente nel mercato del credito. Anche se sono a livelli bassi, i default stanno aumentando rapidamente. I consumatori sono in ritardo sui prestiti automobilistici e i fondamentali delle società blue chip si stanno indebolendo. Le piccole imprese sono sempre più pessimiste sulle prospettive delle condizioni di credito e le inadempienze dei consumatori, sebbene basse, sono in aumento.

ARTICOLI CORRELATI:

Perché la recessione non è ancora arrivata?

La Fed non è preoccupata per i rendimenti al 5%

Tassi più alti più a lungo: gli effetti sui mutuatari

Cos’è il tasso di interesse neutrale e perché oggi potrebbe essere più alto?