Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Inflazione in calo, crescita debole: dove sta andando l’economia globale

🇺🇸 USA – Il lavoro rallenta, ma l’economia non molla (per ora) Negli Stati Uniti sta succedendo qualcosa di sottile ma importante: il mercato del lavoro non è più il motore che spinge l’economia, ma nemmeno il punto di rottura che segnala una recessione. A

Forse il Mercato del Credito sta sottovalutando il rischio

Nel contesto del ciclo di inasprimento più aggressivo dagli anni ’80, il mercato del credito si è comportato come se l’era del denaro facile non fosse mai terminata. La propensione al rischio è alta, sostenuta dalla convinzione che la Federal Reserve abbia magistralmente orchestrato un atterraggio morbido. Anche gli investitori più conservativi si stanno riversando a capofitto nel mercato del credito per assicurarsi rendimenti elevati prima che la Fed inizi ad allentare la politica. In questo gioco di roulette finanziaria ad alto rischio, gli investitori cavalcano l’onda dell’ottimismo, incuranti dei rischi in agguato. In questo post osserveremo da vicino l’attuale situazione del mercato del credito per capire se gli investitori stanno effettivamente sottovalutando il rischio.

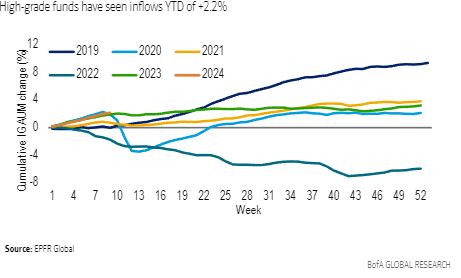

Il capitale fluisce nel mercato del credito

Il denaro sta nuovamente confluendo nelle obbligazioni spazzatura e i fondi di obbligazioni di qualità elevata hanno appena registrato il più grande afflusso settimanale da settembre 2020, segnando la 19esima settimana consecutiva di afflussi netti.

Ma cosa sta guidando questa ondata di capitali nel mercato del credito? Secondo i gestori obbligazionari la chiave è nelle mani della Federal Reserve. Solo un’inversione di rotta sui tagli dei tassi di interesse potrebbe far cambiare il sentiment.

I trader hanno ridimensionato le loro aspettative sui tagli quest’anno, poiché i nuovi dati statunitensi mostrano la continua resilienza dell’economia. Anche se giovedì il presidente Jerome Powell ha suggerito che la banca centrale si sta avvicinando alla fiducia necessaria per iniziare ad abbassare i costi di finanziamento, il ritmo e le dimensioni delle riduzioni rimangono incerti.

Il rendimento extra offerto per acquistare debito con rating spazzatura si è ridotto nelle ultime settimane ai livelli più bassi dall’inizio del 2022, prima che la Russia invadesse l’Ucraina. I rendimenti per la parte più rischiosa del mercato, i CCC, sono scesi sotto il 12% questa settimana negli Stati Uniti per la prima volta quest’anno.

Una rotazione dai fondi monetari – che attualmente detengono più di 6.000 miliardi di dollari – al debito potrebbe aumentare la ricompensa per l’assunzione del rischio e ridurre ulteriormente gli spread.

La propensione al rischio è elevata

Le vendite di debito di rango junior da parte dei paesi periferici europei questa settimana hanno offerto prove dell’elevata propensione al rischio. Gli investitori hanno effettuato ordini che ammontavano a più di tre volte i 250 milioni di euro di obbligazioni Tier 2 con rating spazzatura emesse dal Banco Montepio del Portogallo. I titoli hanno pagato un rendimento superiore all’8,5%. La Banca Popolare di Sondrio ha ricevuto ordini per più di cinque volte l’importo offerto in una vendita simile.

Anche il debito in difficoltà sta beneficiando del rally del rischio. La quantità di obbligazioni e prestiti societari in difficoltà è scesa di oltre il 7% a livello globale dall’inizio di gennaio.

I direttori finanziari sono impegnati a cogliere l’opportunità di prendere in prestito per contribuire a pagare i dividendi e riacquistare azioni proprie (buyback). Gli emittenti con rating in territorio spazzatura sono tornati sul mercato e soddisfano la forte domanda. Le società di private equity hanno persino rilanciato una forma rischiosa di finanziamento del buyout che era stata evitata dal mercato.

Questa corsa verso il mercato del credito si spiega con una visione più benevola dell’economia. Gli investitori pensavano che la minaccia più grande sarebbe stata una recessione causata dalle banche centrali. Ora hanno le prove che l’economia può cavarsela con questo livello di tassi. C’è un sacco di denaro a lungo termine alla ricerca di rendimento. Allo stesso tempo, c’è inquietudine sul fatto che l’euforia stia sfuggendo di mano. Visto dove si trovano gli spread delle obbligazioni spazzatura in questo momento, è possibile che il mercato del credito stia valutando erroneamente il rischio.

ARTICOLI CORRELATI:

Il mercato del credito rimane forte nonostante la politica della Fed

Il mercato del credito non segnala una recessione…per ora!

Mercato del credito: cosa ci dice riguardo alle probabilità di recessione?

Il mercato obbligazionario sottovaluta l’aumento del debito pubblico