L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Il mercato del credito non segnala una recessione…per ora!

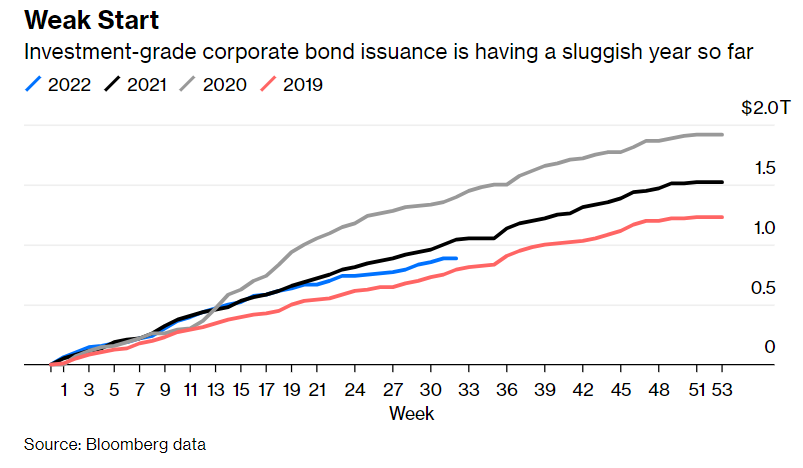

Al momento il mercato del credito non segnala una recessione. Questo lo si capisce non solo dagli spread creditizi ma anche dai livelli di emissione di obbligazioni societarie.

Meta Platforms sta programmando un’offerta di debito senior non garantito. All’inizio di questa settimana, Apple ha introdotto un’offerta da 5,5 miliardi di dollari in quattro parti, che si aggiunge a una raffica di altre vendite di importanti banche.

L’attività di emissione di corporate bonds ci indica che il mercato obbligazionario rimane ben funzionante. Questa condizione è importante per valutare lo stato economico/finanziario degli Stati Uniti.

Da quando la Federal Reserve ha iniziato ad aumentare rapidamente i tassi di interesse, i rischi di recessione sono aumentati. Tuttavia, la flessione non sarà così grave fintanto che i mercati finanziari rimarranno aperti alle aziende. Sebbene il mercato del credito sia partito lentamente quest’anno, l’emissione è ben accolta dagli investitori.

L’emissione è più lenta perché le aziende sono diventate più caute nell’indebitarsi a questi tassi. Le società investment grade che erano abituate a prendere prestiti ad un tasso d’interesse minore del 2% nel 2021, hanno visto i rendimenti raggiungere quasi il 5% all’inizio di quest’anno. Ultimamente, il calo a circa il 4,40% per il debito investment grade ha reso leggermente più appetibile l’indebitamento.

Il mercato del credito e l’aumento dei tassi

Il mercato pensa che la Fed sia vicina al picco degli aumenti dei tassi d’interesse, ma ciò potrebbe essere eccessivamente ottimista. Le obbligazioni investment grade con duration più elevata sono particolarmente sensibili alle variazioni dei tassi di interesse.

È difficile immaginare uno scenario in cui la banca centrale sia vicina a raggiungere il suo obiettivo di inflazione. In ogni caso, le affermazioni di Powell all’ultima conferenza sono state trasformate per costruire una narrativa accomodante.

La Fed riceverà due rapporti sull’occupazione e due stampe dell’indice dei prezzi al consumo prima della riunione di settembre. Si prevede che la variazione su base mensile dei prezzi core si attenuerà nel prossimo rapporto del CPI. Se ciò non dovesse accadere, il mercato dovrà rivedere le sue aspettative.

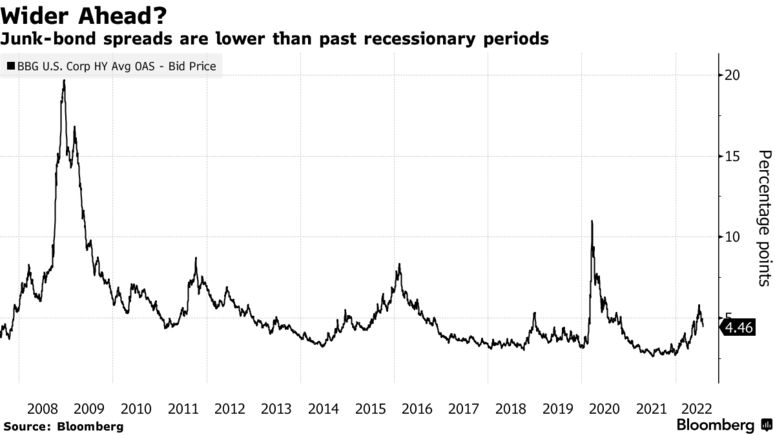

I credit spreads

Alcuni gestori di denaro pensano che il mercato del credito non stia prestando abbastanza attenzione al rischio recessione. A luglio, le obbligazioni ad alto rendimento hanno guadagnato il 6,7%, il loro più grande rally mensile in un decennio. I premi di rischio per le obbligazioni spazzatura sono inferiori rispetto a livelli che sono solitamente associati a periodi di recessione.

Nel mercato dei Treasury, i rendimenti a lungo termine sono al di sotto di quelli a breve termine, una condizione nota come inversione della curva dei rendimenti. Se questa condizione dovesse persistere, può segnalare l’arrivo di una recessione.

Intanto però, le obbligazioni con rating CCC, ovvero quelle emesse da società con qualità creditizia più bassa, hanno guadagnato il 4,95% a luglio, mentre i titoli BB, il livello più alto degli high yield bond, sono aumentati del 6,1%.

Il mercato del credito ad alto rendimento sta sicuramente valutando un certo livello di stress, ma non sta scontando di certo una recessione. Tra dicembre 1996 e dicembre 2021, ci sono stati 28 mesi in cui l’economia si è trovata in recessione. Lo spread mediano delle obbligazioni spazzatura durante quei mesi è stato di circa 835 punti base, o 8,35 punti percentuali. Attualmente gli spread sono vicini a 460 punti base, intorno al livello mediano per i mesi in cui l’economia non si è trovata in recessione.

Gran parte della recente compressione degli spread è dovuta al debito del settore energetico, che quest’anno ha ottenuto risultati migliori rispetto al mercato ad alto rendimento grazie all’aumento dei prezzi del petrolio. Ciò potrebbe abbassare i tassi di insolvenza attesi per il mercato più ampio e, a sua volta, dare agli investitori un po’ di ottimismo in più nell’acquistare titoli ad alto rendimento.

La Fed e i credit spreads

I credit spread rappresentano degli indicatori chiave dello stress di mercato sotto il radar della Fed. Molti investitori stanno cercando di capire quale livello potrebbe iniziare a preoccupare la Fed e portarla a rivalutare la sua politica.

I credit spread delle obbligazioni societarie investment grade sono stati al di sotto dei 150 punti base per la maggior parte dell’ultimo decennio. Secondo gli analisti quindi, questo potrebbe rappresentare un livello importante da monitorare.

La Fed osserva anche i divari di rendimento tra categorie diverse di obbligazioni societarie come ad esempio gli spread tra le obbligazioni investment grade nella fascia BBB e le obbligazioni ad alto rendimento nella fascia BB. Queste misure di mercato sono ancora relativamente compresse rispetto alla loro media storica.

In conclusione

Chiaramente, le prospettive economiche richiedono che gli investitori e gli emittenti di obbligazioni prestino attenzione. Tuttavia, il mercato obbligazionario sembra un altro motivo per ritenere che l’economia abbia ancora un po’ più di vitalità. Finché le aziende possono ancora accedere ai fondi, è improbabile che si trovino ad affrontare gravi scenari di liquidità che in genere accompagnano i licenziamenti e altre mosse disperate che vengono intraprese durante le recessioni.

ARTICOLI CORRELATI:

Mercato del credito: cosa ci dice riguardo alle probabilità di recessione?

Mercato obbligazionario: tra inflazione e rischio recessione