Modulo 5: Strategie Neutrali con le Opzioni – Lezione 5: Short Strangle

Contenuti della lezione

Visione del sottostante

Per stabilire una strategia short strangle la visione del sottostante deve essere NEUTRALE.

Obiettivo

Trarre profitto da un movimento minimo o nullo del prezzo del sottostante.

Spiegazione

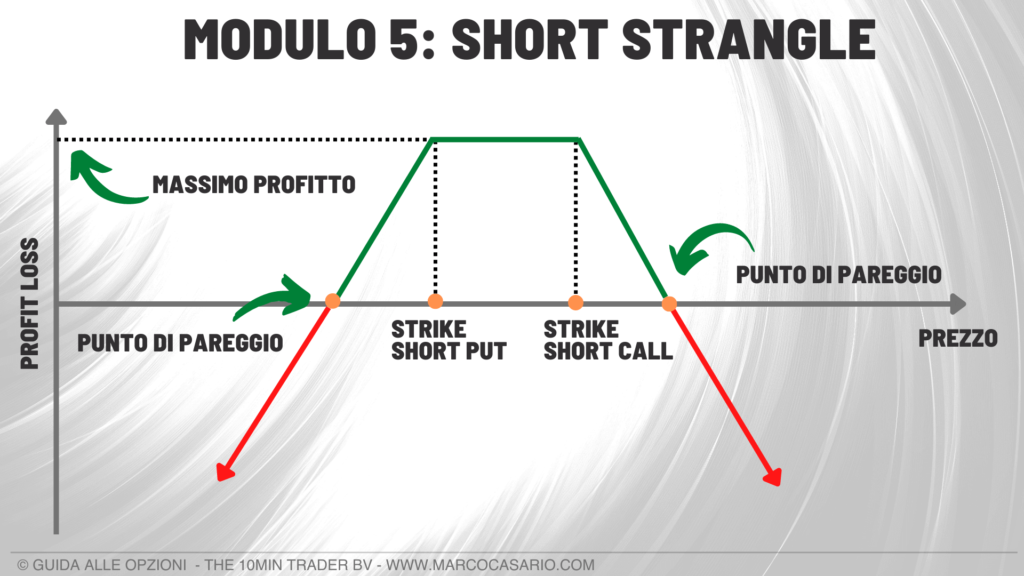

Uno short strangle consiste in una short call con uno strike più alto e una short put con uno strike più basso. Entrambe le opzioni hanno la stessa data di scadenza. La strategia viene stabilita per un credito netto e guadagna se il prezzo del sottostante rimane tra i breakeven point. Il potenziale profitto è limitato alla somma dei premi ricevuti meno le commissioni. La perdita potenziale è illimitata se il prezzo del sottostante aumenta e sostanziale se il prezzo scende.

Esempio di Short Strangle

SELL 1 CALL OTM

SELL 1 PUT OTM

Supponiamo di voler costruire uno short strangle vendendo una call con uno strike a 100 $ per un premio di 2 $ e vendendo una put con uno strike a 90 $ per un premio di 1,50 $.

Massimo profitto

Il massimo profitto è limitato al totale dei premi ricevuti al netto delle commissioni.

In questo esempio:

2 + 1,50 = 3,50 x 100 = 350 $

Il profitto massimo si ottiene se, alla scadenza, il prezzo del sottostante si trova tra gli strike e quindi entrambe le opzioni scadono senza valore.

Massimo rischio

Al rialzo, la potenziale perdita è illimitata. Questo perché il prezzo del sottostante in teoria può aumentare indefinitamente.

Al ribasso, la potenziale perdita è sostanziale perché il prezzo delle azioni può scendere a zero.

Breakeven point

Per lo short strangle esistono due punti di pareggio.

Il breakeven point più alto è uguale allo strike più alto più il premio totale.

In questo esempio:

100 + 3,50 = 103,50 $

Il breakeven point più basso è uguale allo strike più basso meno il premio totale.

In questo esempio:

90 – 3,50 = 86,50 $

Sia la short call che la short put in uno short strangle hanno il rischio di assegnazione anticipata. Se l’assegnazione è ritenuta probabile e non si desidera una posizione short sul sottostante, è necessario acquistare la short call e mantenere aperta la short put o chiudere l’intero strangle. Se si verifica l’assegnazione anticipata, il sottostante viene acquistato (short put) o venduto (short call).

Ci sono tre possibili esiti alla scadenza. Se alla scadenza il prezzo del sottostante è compreso tra i due strike, sia la call che la put scadono senza valore e non viene creata alcuna posizione sul sottostante.

Se il prezzo del sottostante è superiore allo strike della call (quello più alto), la put scade senza valore e viene assegnata la short call. Quindi viene creata una posizione short sul sottostante al prezzo dello strike della call.

Se il prezzo del sottostante è inferiore allo strike della put (quello più basso), la call scade senza valore e la short put viene assegnata. Quindi viene creata una posizione long sul sottostante allo strike della put.

L’impatto delle greche sullo Short Strangle

Quando il prezzo del sottostante è compreso tra gli strike dello short strangle, il delta negativo della short call e il delta positivo della short put si compensano a vicenda. Pertanto, per piccole variazioni del prezzo del sottostante tra gli strike, il valore dello strangle non cambia molto. Quindi la strategia ha un delta prossimo allo zero.

Tuttavia, se il prezzo del sottostante sale o scende abbastanza velocemente, lo short strangle aumenta di valore e di conseguenza perde denaro. Ciò accade perché, all’aumentare del prezzo del sottostante, il valore della short call aumenta più velocemente di quanto diminuisca il valore della short put.

Quando il prezzo del sottostante scende, la short put aumenta di valore e perde più di quanto perda la short call. Nel linguaggio delle opzioni, questo è noto come “gamma negativo”. Ciò significa che il delta della posizione cambia nella direzione opposta alla variazione del prezzo del sottostante.

Con l’aumento della volatilità, il valore dello strangle tende ad aumentare e quindi a perdere denaro se altri fattori come il prezzo del sottostante e il tempo di scadenza rimangono costanti. Viceversa, quando la volatilità diminuisce, lo short strangle diminuisce di valore e guadagna soldi. Nel linguaggio delle opzioni, questo è noto come “vega negativo”.

Poiché lo short strangle è costituito da una short call e una short put, la sensibilità al decadimento temporale è maggiore rispetto alle opzioni singole. Gli short strangle tendono a guadagnare rapidamente con il passare del tempo, se il prezzo del sottostante rimane costante.