Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

Investire meglio del 99%: la mappa mentale che ti manca

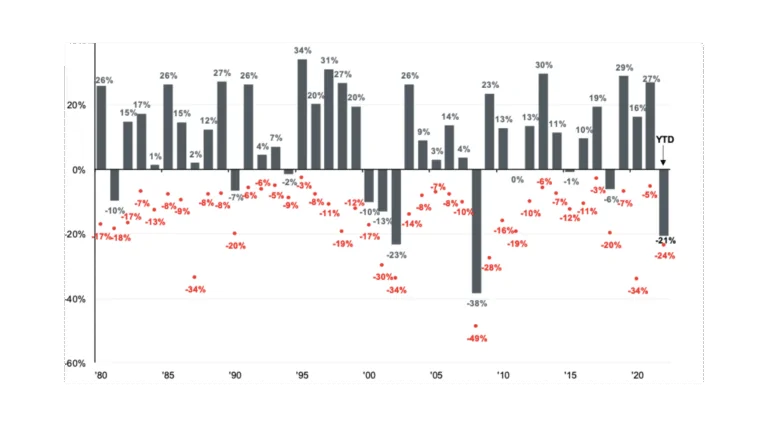

Per anni ci hanno raccontato una storia rassicurante: un viaggio lineare verso la ricchezza, con un rendimento medio dell’8–10% l’anno, come una retta che sale dolcemente. Una promessa comoda, che funziona perché è ciò che tutti vogliono sentirsi dire. Ma la verità è diversa: i

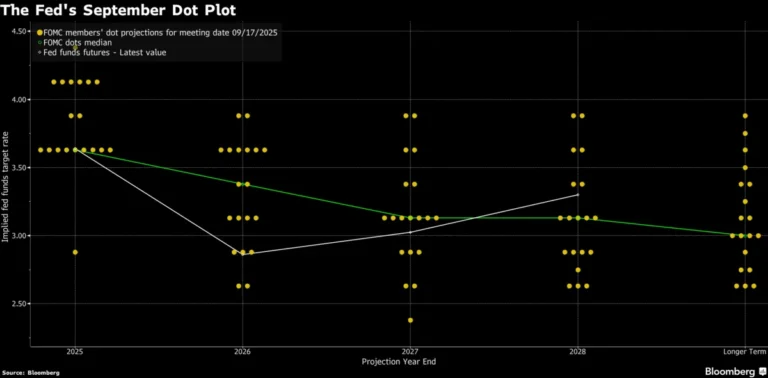

Oltre il taglio: i segnali che Powell ci ha lasciato

Il FOMC ha consegnato il taglio più atteso dell’anno, ma il vero messaggio non è nei 25 punti base, bensì nelle parole di Powell e nelle proiezioni interne. Per la prima volta la Fed ammette che il rischio lavoro ha superato, almeno per ora, quello

Arriva il taglio, ma Powell ammette la crepa nel mercato del lavoro

Cosa è successo La Federal Reserve ha tagliato i tassi di interesse di 25 punti base, portandoli al 4%-4,25%. Una decisione scontata dai mercati, ma che nasconde un cambio di prospettiva importante. Powell, durante la conferenza stampa, ha ammesso apertamente che il mercato del lavoro

Il “Sell in May and go away” funzionerà nel 2023?

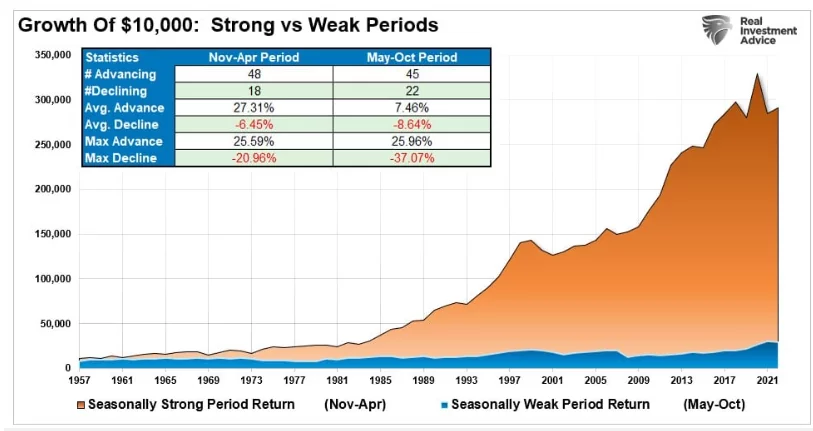

“Sell in May and go away” – vendi a maggio e scappa via – è una strategia di investimento basata sulla teoria che il mercato azionario sottoperforma nel semestre tra maggio e ottobre. Al contrario, il periodo tra novembre e aprile vede una crescita del mercato azionario statisticamente molto più forte.

Se gli investitori seguono il noto adagio di Wall Street, vendono azioni all’inizio di maggio o durante la tarda primavera e investono nuovamente a novembre o nel tardo autunno, evitando di detenere azioni durante l’estate.

Il detto ha le sue origini in Inghilterra, precisamente nel distretto finanziario di Londra. La frase originale era “Sell in May and go away, come back in St. Leger’s Day”. Istituita nel 1776, la St. Leger Stakes è una delle corse di cavalli più famose in Inghilterra e si svolge a settembre di ogni anno.

Nel suo contesto originale, l’adagio raccomandava agli investitori di vendere le loro azioni a maggio, rilassarsi e godersi i mesi estivi sfuggendo al caldo londinese e tornare in borsa in autunno dopo il St Leger Stakes.

Negli Stati Uniti, alcuni investitori hanno adottato una strategia simile, astenendosi dall’investire nel periodo compreso tra il Memorial Day a maggio e il Labor Day a settembre.

L’analisi storica del “Sell in May and go away”

I dati storici hanno generalmente sostenuto l’adagio “Sell in May and go away” nel corso degli anni, con i ritorni da novembre ad aprile che hanno ampiamente superato quelli da maggio a ottobre.

Dal 1945, l’S&P 500 ha registrato un guadagno medio cumulativo del 6,7% nel periodo tra novembre e aprile rispetto a un guadagno medio di circa il 2% tra maggio e ottobre. Inoltre, l’indice ha avuto rendimenti positivi circa due terzi delle volte da maggio a ottobre, mentre tale percentuale sale al 77% da novembre ad aprile. È anche interessante notare che i drawdown massimi sono significativamente maggiori nel periodo da maggio a ottobre.

Detto questo, non tutte le estati sono negative per le azioni. Storicamente, ci sono diversi periodi in cui la strategia “Sell in May and go away” non ha funzionato.

Ciascun periodo storico ha le proprie caratteristiche. Ad esempio, la pandemia ha colpito profondamente il mercato azionario e nel periodo compreso tra novembre 2019 e aprile 2020, normalmente noto per un periodo di alti rendimenti, si sono registrati scarsi rendimenti. Gli stimoli monetari e fiscali hanno gonfiato i prezzi degli asset nell’estate del 2020 e 2021. E’ forse meglio pensare all’adagio come una tendenza che ha spunti interessanti piuttosto che una regola fissa.

Il “Sell in May and go away” funzionerà nel 2023?

Sebbene nessuno conosca la risposta, gli attuali indicatori economici suggeriscono una certa cautela.

I fattori stagionali giocano un ruolo importante. Il mercato azionario tende a salire ad aprile a causa della pubblicazione anticipata degli utili aziendali del primo trimestre. Al contrario, il periodo da maggio a ottobre tende ad essere meno forte poiché molte persone prestano meno attenzione alle azioni.

Attualmente, la stagione degli utili del primo trimestre è ancora in corso. La maggior parte delle aziende sta battendo le stime e l’apocalisse prevista per i profitti non si sta verificando. Ciò sta sostenendo le azioni, che hanno appena chiuso il mese di aprile in positivo.

Un mese fa le turbolenze bancarie hanno portato al salvataggio delle banche da parte della Fed. Nonostante i prestiti alle banche non siano tecnicamente programmi di quantitative easing, il bilancio della Fed è aumentato e le azioni sono salite. Nel periodo del “Sell in May and go away” del 2023 la liquidità dovrebbe scendere, con il Tesoro e il governo che lottano per l’imminente tetto del debito.

Molti indicatori, tra cui l’inversione della curva dei rendimenti, stanno preannunciando una recessione economica negli Stati Uniti.

Vale la pena anche ricordare che la Fed è pronta ad aumentare nuovamente i tassi questa settimana. Con ogni rialzo dei tassi, ci avviciniamo sempre di più al fatto che la Federal Reserve rompa qualcosa. Questo è stato ripetutamente il caso nel corso della storia. Data l’aggressività dell’attuale campagna di aumento dei tassi è difficile che ciò possa essere evitato.

Finora, i mercati hanno resistito all’aumento dei tassi molto meglio del previsto. Tuttavia, la maggior parte degli aumenti dei tassi non si è ancora trasmessa all’economia.

Cosa fare adesso?

Anche se è sconsigliato seguire letteralmente il detto e quindi vendere a maggio e scappare via dal mercato azionario, ruotare i portafogli verso asset che risentano meno della mancanza di crescita potrebbe essere una buona idea.

Per gli investitori con obiettivi a lungo termine, continuare a detenere le proprie azioni e non vendere i propri investimenti prima dell’estate è la scelta migliore.

ARTICOLI CORRELATI:

Dovesti credere al Rally di Natale?

I mesi migliori per il mercato azionario

Opzioni 0TDE (zero-days-to-expiration): cosa sono e che impatto hanno sui mercati?