Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 15

Qualche settimana fa, sembrava che la navigazione nei mercati fosse destinata a rimanere tranquilla, con la Fed al timone di un importante cambiamento nella politica monetaria. Tuttavia, lo scenario si è rapidamente complicato a causa di tensioni geopolitiche e turbolenze nel mercato obbligazionario.

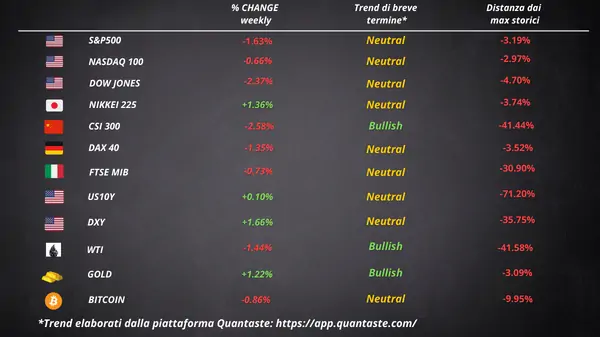

Le azioni hanno risentito di queste tensioni, mostrando significativi rallentamenti. Dopo una lunga ascesa verticale, tutti i principali indici azionari statunitensi hanno registrato un calo marcato. Gli investitori, in cerca di sicurezza, si sono rifugiati in asset tradizionalmente più stabili come il dollaro, che ha registrato la sua migliore performance settimanale da settembre 2022, e l’oro, che ha raggiunto nuovi massimi storici.

Sulla scia dei dati sull’inflazione, i rendimenti obbligazionari hanno raggiunto i picchi annuali. Il decennale si è stabilizzato al 4,52% venerdì, spinto al ribasso dalle crescenti preoccupazioni legate agli sviluppi dei conflitti in Medio Oriente. Il prezzo del Brent è rimasto stabile sopra i 90 dollari al barile. Nel frattempo, Bitcoin ha subito un calo. Ecco cosa ha fatto muovere Wall Street e la Borsa Europea la scorsa settimana.

L’Inflazione si Rifiuta di Scendere

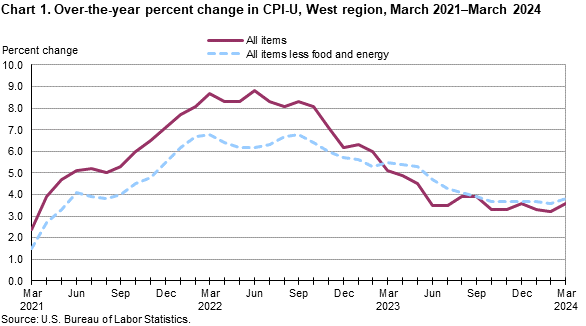

Un indicatore chiave dei prezzi negli Stati Uniti, il core CPI, ha segnalato un aumento dello 0,4% da febbraio. Questo dato ha mantenuto il tasso su base annua stabile al 3,8%, contrariamente alle attese che prevedevano un calo.

Il continuo rialzo dei costi degli alloggi e dei trasporti alimenta le preoccupazioni che l’inflazione si stia radicando più profondamente nell’economia, suggerendo un possibile ritardo nei tagli dei tassi di interesse da parte della Fed. Tale situazione potrebbe complicare ulteriormente il panorama economico e finanziario, influenzando le decisioni future in materia di politica monetaria e le aspettative di mercato riguardo all’allentamento monetario a breve termine.

Rivalutazione del Mercato Obbligazionario

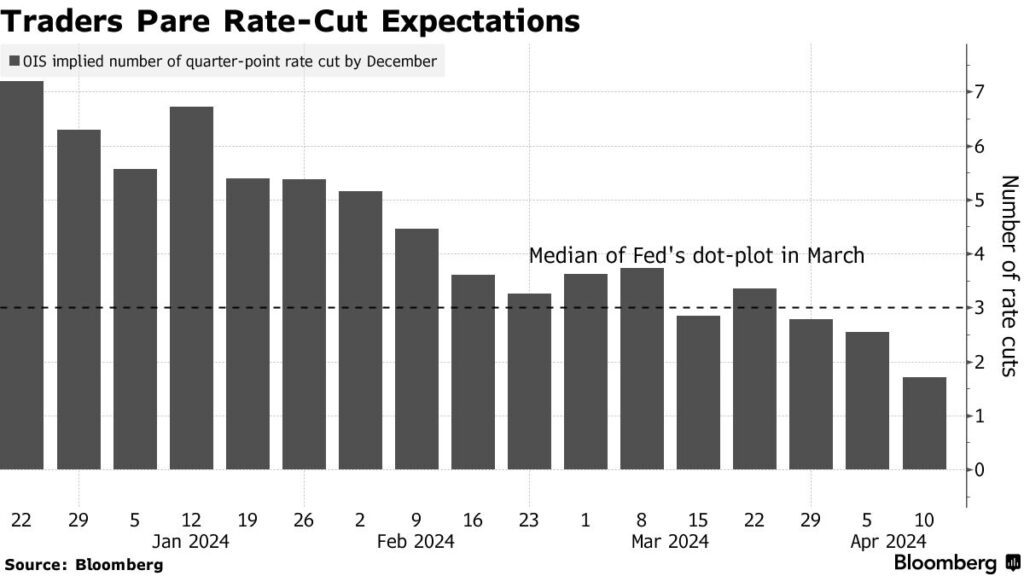

I recenti dati sull’inflazione hanno messo in dubbio le previsioni di possibili tagli dei tassi di interesse da parte della Fed per l’anno in corso. Il mercato ora prevede meno di due riduzioni, un significativo passo indietro rispetto alle precedenti scommesse di oltre 150 punti base di allentamento.

Le aspettative di “tassi più alti più a lungo” hanno contribuito a cancellare il rendimento del 4,2% sul debito sovrano globale dal 2023. L’indice Bloomberg per il debito pubblico è sceso del 4,7% da gennaio.

La vendita di obbligazioni statunitensi a 30 anni della scorsa settimana ha ricevuto una domanda poco brillante anche se ha offerto uno dei rendimenti d’asta più alti degli ultimi dieci anni. Questo potrebbe essere un segnale che gli investitori sono preoccupati di rimettere i piedi nel mercato dopo che i dati sull’inflazione statunitense di questa settimana hanno fatto impennare i rendimenti lungo tutta la curva.

La BCE segnala un Primo Taglio a Giugno

La BCE ha mantenuto invariati i tassi di interesse al 4%, un livello record. Tuttavia, il Consiglio direttivo ha introdotto la prospettiva di una possibile diminuzione dei tassi, condizionata a un’inflazione che si avvicina sostenibilmente al 2%. La presidente della BCE, Christine Lagarde, ha indicato che dati aggiuntivi attesi nei prossimi mesi potrebbero rafforzare questa fiducia e influenzare le decisioni future.

Lagarde ha affermato che una ripresa economica dovrebbe emergere poiché un’inflazione più lenta stimola i redditi reali, i salari e le esportazioni. Tuttavia, ha sottolineato che i rischi per la crescita dell’Eurozona rimangono orientati al ribasso.

L’euro è sceso al livello più basso quest’anno, poiché la BCE sembra destinata a tagliare i tassi di interesse prima della Fed. La valuta comune ha sfiorato 1,06 dollari, raggiungendo il valore più debole degli ultimi cinque mesi. La svendita sta alimentando le voci tra gli strateghi secondo cui l’euro potrebbe scendere a 1,05 dollari entro la metà dell’anno e persino raggiungere la parità se la Fed non tagliasse i tassi.

Le Banche danno il Via alla Stagione degli Utili

Gli investitori terranno d’occhio la stagione degli utili del primo trimestre per avere una panoramica aggiornata sullo stato dell’economia americana. La crescita degli utili di Corporate America dovrà giustificare una valutazione azionaria che è circa il 20% superiore alla media decennale.

JPMorgan Chase e Wells Fargo hanno riportato un reddito netto da interessi inferiore alle attese, a causa dell’aumento dei costi di finanziamento. Al contrario, gli utili di Citigroup hanno superato le aspettative, grazie alle aziende che hanno sfruttato i mercati per ottenere finanziamenti e ai consumatori che hanno fatto maggior affidamento sulle carte di credito. Questa settimana è il turno di Goldman Sachs, Bank of America e Morgan Stanley.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 14

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 13

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 12

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 11