L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 12

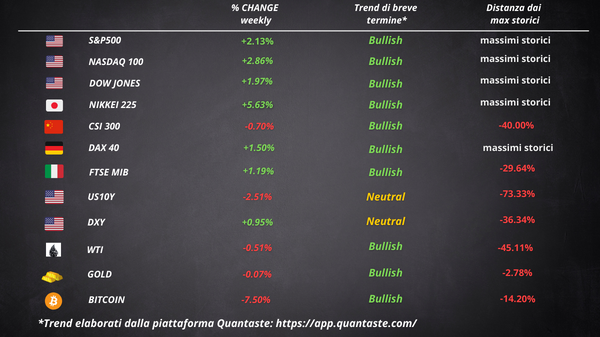

E’ stata una settimana ricca di decisioni sulla politica monetaria. Le banche centrali hanno cambiato tono e mantengono il sangue freddo di fronte alla lenta marcia verso il ritorno dell’inflazione al 2%. I tagli dei tassi arriveranno ma non sappiamo con esattezza quanti. L’incertezza riguardo al futuro percorso dei tassi d’interesse non ha fermato i trader, che sono stati pronti a lanciarsi con audacia in ogni tipo di mercato.

La Fed prevede ancora tre tagli quest’anno. Il capo della Fed ha lanciato una dichiarazione che ha fatto sollevare più di un sopracciglio: le condizioni finanziarie attuali sono “restrittive”. Questa affermazione ha lasciato molti perplessi, considerando che 13.000 miliardi di dollari sono stati aggiunti ai valori di azioni e obbligazioni solo da ottobre. Nello stesso periodo, l’S&P 500 è salito del 27%, segnando una corsa verso il più grande guadagno registrato da almeno mezzo secolo.

Tutti i principali indici azionari sono saliti, insieme a reddito fisso e materie prime. Se le stelle si allineassero secondo le previsioni della Fed, gli investitori potrebbero ritrovarsi a cavallo di una scelta vincente: la storia ci insegna che, tranne in un’occasione, ogni ciclo di taglio dei tassi ha visto le azioni brillare, con l’S&P 500 che ha registrato in media un incremento del 15%. Lo stesso schema è stato notato anche per i titoli del Tesoro e le obbligazioni societarie.

I titoli del Tesoro hanno concluso la settimana con un calo dei rendimenti, mentre la volatilità delle obbligazioni si è posizionata ai livelli precedenti la politica di inasprimento del 2022. Il dollaro ha raggiunto i massimi di sei settimane. Nel frattempo, Bitcoin ha fatto un passo indietro dopo aver flirtato con i 73.000 dollari.

L’oro ha chiuso la settimana senza variazioni, nonostante abbia toccato nuovi massimi storici. Il petrolio ha chiuso leggermente in ribasso.

I punti chiave della riunione della Fed di marzo

Il FOMC ha votato all’unanimità per lasciare i tassi di interesse in un intervallo compreso tra il 5,25%-5,5% per la quinta riunione consecutiva. Nonostante il recente aumento dell’inflazione, la Fed è ancora sulla buona strada per allentare la politica quest’anno. Tuttavia, Powell ha affermato che i dati supportano l’approccio cauto della Fed. I funzionari hanno bisogno di ulteriori prove che l’inflazione si stia dirigendo verso il loro obiettivo del 2%. Ecco i punti chiave della riunione del FOMC di marzo:

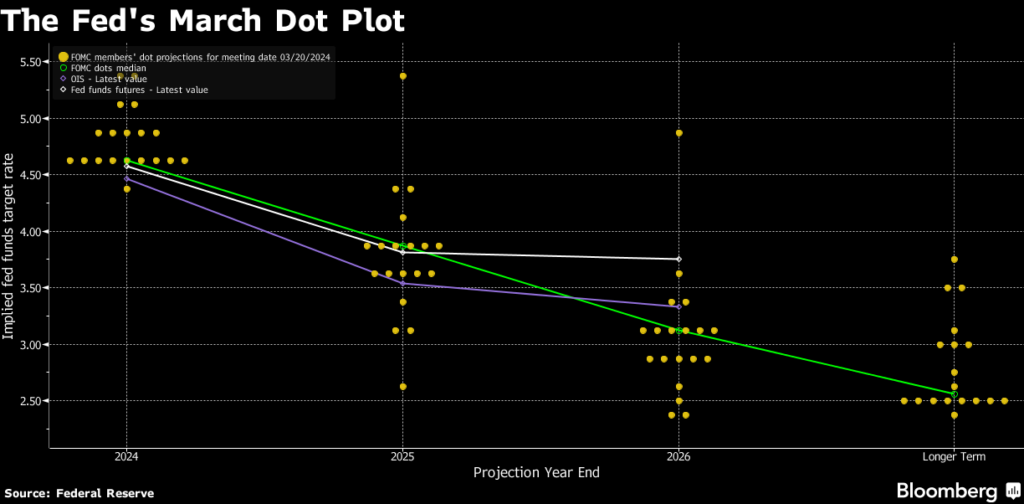

- Il “dot plot” ha mostrato tre tagli dei tassi nel 2024, in linea con le previsioni trimestrali rilasciate a dicembre; tuttavia, la previsione mediana per il 2025 è salita al 3,9% dal 3,6%.

- La previsione mediana per il PCE è rimasta invariata al 2,4% per il 2024, mentre la proiezione core PCE è aumentata al 2,6%; la stima della crescita economica per il 2024 è stata aumentata al 2,1% dall’1,4%.

- I funzionari hanno alzato le previsioni su dove vedono i tassi nel lungo termine, aumentando la loro stima mediana al 2,6% dal 2,5%;

- La Fed ha mantenuto il ritmo di riduzione del suo bilancio – quantitative tightening – e non ha dato alcun accenno immediato a modifiche al programma.

Il Giappone elimina i tassi negativi

Il Giappone ha compiuto un passo storico terminando l’ultimo regime di tassi di interesse negativi al mondo. Con un voto decisivo di 7-2, la Bank of Japan (BOJ) ha stabilito un nuovo intervallo per i tassi di interesse tra lo 0% e lo 0,1%, abbandonando al contempo il programma di controllo della curva dei rendimenti (YCC) e gli acquisti di fondi negoziati in borsa.

Questa svolta è stata motivata da una prospettiva ottimistica sulla sostenibilità dell’inflazione, alimentata da un circolo virtuoso di incrementi salariali, con Rengo, il principale sindacato giapponese, che ha riportato un aumento salariale del 5,28%, il più alto dal 1991. Nonostante ciò, la BOJ ha mantenuto un tono accomodante, impegnandosi a continuare l’acquisto di titoli di Stato a lungo termine.

L’aumento dei tassi non prelude a un rapido inasprimento della politica monetaria, differenziando il Giappone dalle tendenze di altre nazioni sviluppate. Nonostante la svolta politica, lo yen ha perso valore. Gli operatori si aspettavano segnali di ulteriori rialzi.

Il cambiamento coordinato nella politica monetaria globale

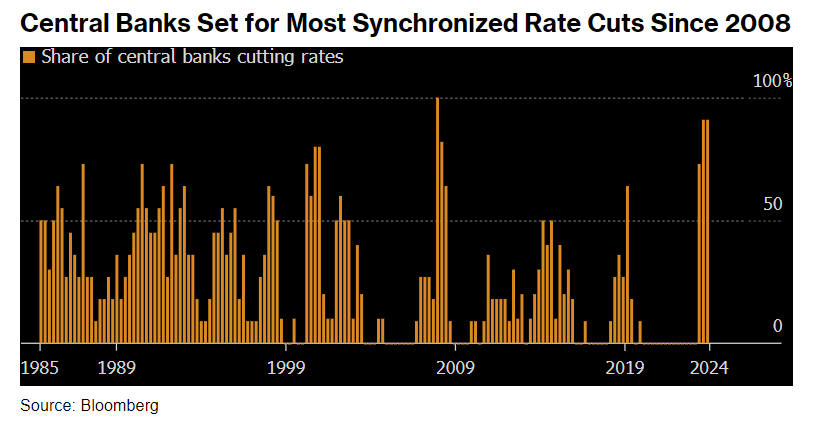

Da Zurigo a Washington, l’inflazione sta mostrando segni di cedimento. Di fronte a questa tendenza, i responsabili delle politiche monetarie esprimono un cauto ottimismo, adottando toni meno combattivi. Si tratterà del ciclo di allentamento dei tassi globali più sincronizzato dal 2008.

Nel Regno Unito, l’inflazione in calo ha spinto i falchi della Bank of England a ritrattare le loro richieste di ulteriori aumenti dei tassi. In Europa, Christine Lagarde ha confermato un possibile taglio della BCE a giugno, mentre la Banca Nazionale Svizzera ha sorpreso tutti con un taglio anticipato di un quarto di punto percentuale.

La questione ora non è se i tassi scenderanno, ma piuttosto fino a che punto. Molti osservatori prevedono che i tassi si stabilizzeranno a lungo termine a livelli significativamente più alti rispetto a quelli pre-pandemia. Le proiezioni sui tassi a lungo termine sono state in declino negli anni precedenti la pandemia, in un contesto di inflazione ostinatamente bassa. Tuttavia, il contesto è cambiato e così anche le percezioni.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 11

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 10

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 09

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 08