Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 13

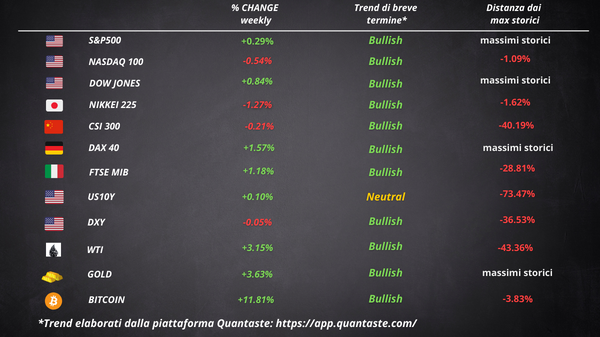

Un trimestre stellare per le azioni si è concluso con una nota positiva, tra le speculazioni sulla capacità della Federal Reserve di ottenere un atterraggio morbido. I trader di Wall Street hanno portato l’S&P 500 al suo 22esimo record quest’anno dopo che i dati hanno mostrato che l’economia è in buona forma. Un aumento di 4.000 miliardi di dollari del valore delle azioni statunitensi in soli tre mesi ha spaventato i profeti di sventura, lasciando allo stesso tempo una serie di strateghi a faticare per aggiornare i loro obiettivi per il 2024. L’S&P 500 ha registrato un rally trimestrale di oltre il 10%. Secondo i dati compilati da Bloomberg, il benchmark azionario ha visto guadagni a doppia cifra per due trimestri consecutivi in solo cinque casi dal 1950.

Nei dati economici, i due principali indicatori di attività del governo – il prodotto interno lordo e la spesa dei consumatori – hanno registrato forti progressi alla fine dello scorso anno. La fiducia dei consumatori è aumentata notevolmente a marzo, sostenuta dai forti guadagni del mercato azionario e dalle aspettative che l’inflazione continuerà a diminuire. L’indicatore di inflazione preferito dalla Fed si è raffreddato lo scorso mese.

Con i mercati chiusi per il Venerdì Santo, Powell ha ripetuto che la Fed non ha alcuna fretta di tagliare i tassi di interesse poiché i politici attendono ulteriori prove che l’inflazione sia contenuta. I trader di swap hanno leggermente ridotto le scommesse su un taglio dei tassi a giugno. I rendimenti a due anni, che sono più sensibili alle imminenti mosse della Fed, sono saliti di cinque punti base al 4,62%. Il dollaro ha esteso il suo guadagno trimestrale.

L’oro ha toccato un nuovo massimo storico. Il petrolio ha segnato un guadagno trimestrale del 16%, segnale dell’impatto delle restrizioni alle esportazioni da parte dell’OPEC e dei suoi alleati sulle forniture globali. Bitcoin si è indebolito venerdì dopo essere salito sopra i 71.000 dollari nella sessione precedente.

Nessuna Fretta di Tagliare i Tassi

Powell ha dichiarato che il fatto che l’economia statunitense stia crescendo a un ritmo così sostenuto e che il mercato del lavoro sia ancora molto forte, dà la possibilità ai funzionari di essere un po’ più fiduciosi riguardo al calo dell’inflazione prima di effettuare il primo taglio dei tassi.

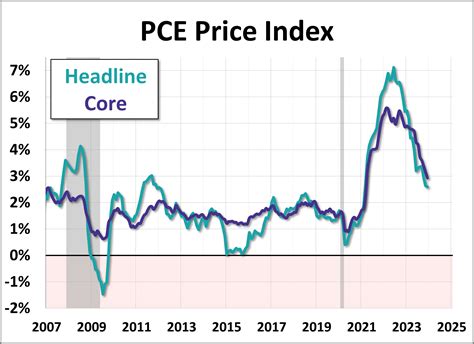

I nuovi dati sull’inflazione sono praticamente in linea con le aspettative dei politici. Ma il presidente ha ribadito che non sarà opportuno abbassare i tassi finché i funzionari non saranno sicuri che l’inflazione sia sulla buona strada verso il 2%.

L’indice dei prezzi delle spese per consumi personali – che esclude i costi volatili di cibo ed energia – è aumentato dello 0,3% a febbraio dopo essere salito dello 0,5% nel mese precedente, segnando il più grande guadagno consecutivo in un anno. La misura è in aumento del 2,8% rispetto all’anno precedente, ancora al di sopra dell’obiettivo del 2% della Fed.

Secondo Powell, le ultime letture sull’inflazione non sono buone come quelle viste l’anno scorso. Si aspetta che l’inflazione continui a scendere su un “percorso a volte accidentato”, facendo eco alle osservazioni fatte dopo l’ultima riunione della Fed all’inizio di questo mese.

Powell non vede la possibilità di una recessione così elevata in questo momento. Tuttavia, ha ribadito che un inaspettato indebolimento del mercato del lavoro potrebbe giustificare una risposta politica da parte dei funzionari della Fed.

Il governatore Christopher Waller ha affermato mercoledì che i dati deludenti sull’inflazione dall’inizio dell’anno significano che i politici potrebbero dover mantenere i tassi elevati più a lungo di quanto si pensasse o addirittura ridurre il numero complessivo dei tagli.

Un Possibile Intervento per sostenere lo Yen

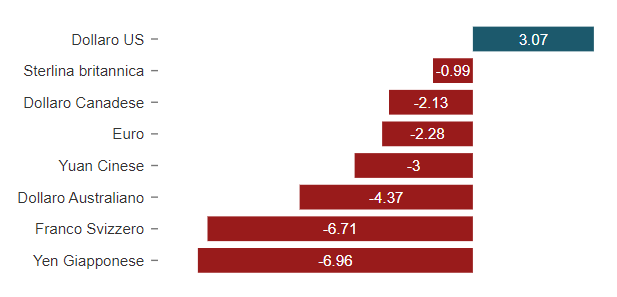

Il principale funzionario valutario del Giappone ha affermato che la recente debolezza dello yen è strana e non in linea con gli attuali fondamentali economici, riaffermando il suo impegno ad agire, se necessario, per prevenire oscillazioni eccessive del tasso di cambio.

“Sono fermamente convinto che il recente forte deprezzamento dello yen sia insolito, considerati fondamentali come l’andamento e le prospettive dell’inflazione, nonché la direzione della politica monetaria e dei rendimenti in Giappone e negli Stati Uniti”, ha affermato Masato Kanda, vice ministro delle finanze per gli affari internazionali in un’intervista venerdì. “Molte persone pensano che lo yen si stia muovendo nella direzione opposta a quella in cui dovrebbe andare”.

Le osservazioni di Kanda sono arrivate dopo che lo yen ha raggiunto il minimo in 34 anni nei confronti del dollaro. Le autorità finanziarie hanno inoltre convocato un incontro a tre, un incontro spesso utilizzato per mostrare una maggiore preoccupazione tra i politici sui movimenti del mercato.

“Attualmente stiamo monitorando gli sviluppi nel mercato dei cambi con un forte senso di urgenza”, ha affermato Kanda. “Adotteremo misure adeguate contro movimenti eccessivi dei cambi senza escludere alcuna opzione”. Lo yen ha perso circa il 7% quest’anno, la peggiore performance tra le valute principali più deboli.

Kanda ha ribadito l’opinione secondo cui il Giappone non sta vigilando su specifici livelli di tasso di cambio, ma sta guardando la direzione e la velocità dei movimenti per valutare gli sviluppi nel mercato valutario. Il più grande intervento di Tokyo nel 2022 è avvenuto dopo che lo yen si è avvicinato a 152 contro il dollaro.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 12

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 11

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 10

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 09