Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 14

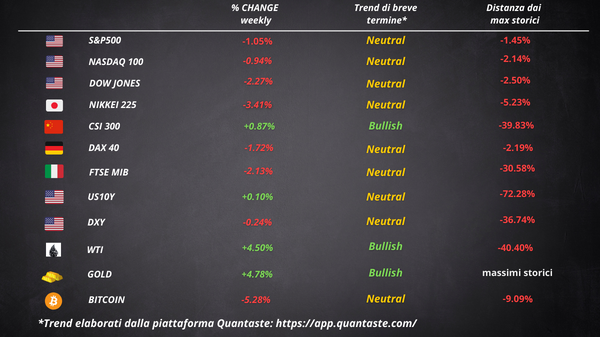

La scorsa settimana, il mercato ha osservato una pausa nella sua continua ascesa. L’S&P 500 ha concluso con la sua peggior performance settimanale da gennaio, nonostante un ultimo tentativo di recupero venerdì. La contrazione non ha risparmiato nessun indice principale, con le Small Caps e il Dow Jones che hanno registrato le maggiori difficoltà. Quali sono state le cause di questo scivolone? Sorprendentemente, dei solidi dati economici. Anche l’aumento del prezzo del petrolio ha fatto la sua parte. Il Brent ha mantenuto la sua posizione forte sopra i 90 dollari, sostenuto dalle tensioni geopolitiche. Nel frattempo, il dollaro ha chiuso la settimana con un lieve calo, mentre l’oro ha continuato il suo impressionante rally, raggiungendo nuovi massimi storici. Bitcoin, pur avendo registrato un calo, ha trovato un supporto a 65.000 dollari.

Rivalutazione del Mercato Obbligazionario

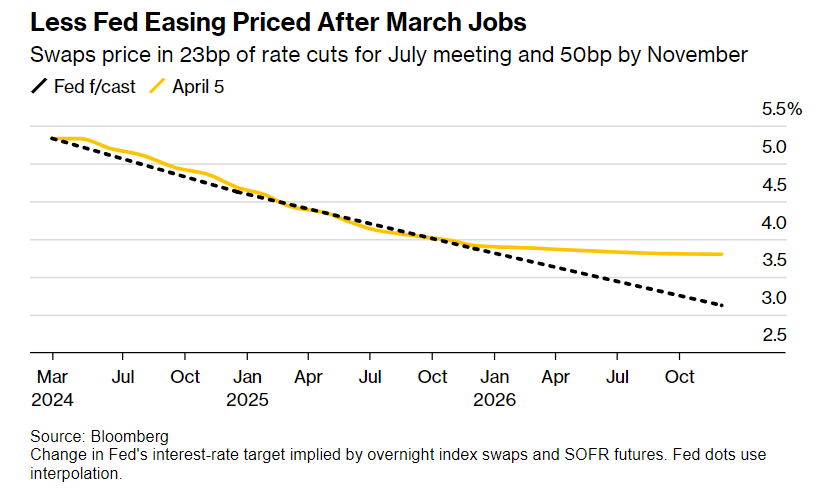

I dati macroeconomici positivi hanno scatenato una tempesta nel mercato obbligazionario: i rendimenti dei titoli di Stato a 10 anni hanno raggiunto il massimo in più di quattro mesi, mentre i rendimenti a 2 anni hanno toccato nuovi massimi annuali. Di conseguenza, gli investitori hanno ritardato le previsioni su quando la Federal Reserve potrebbe iniziare a tagliare i tassi di interesse. Dopo la pubblicazione del rapporto sull’occupazione di marzo, il mercato ha ridimensionato le aspettative di una riduzione dei tassi prima di settembre. I contratti swap, che anticipano le mosse della banca centrale sui tassi, ora indicano solamente il 52% di probabilità di un taglio dei tassi già a giugno.

Ad alimentare ulteriormente l’incertezza sono state le dichiarazioni di figure politiche influenti, inclusi vari membri della Fed. Notabilmente, Neel Kashkari, presidente della Federal Reserve di Minneapolis, ha dichiarato che i tagli ai tassi potrebbero addirittura non essere necessari quest’anno, nonostante non sia votante sulla politica monetaria attuale. Anche Lorie Logan, presidente della Fed di Dallas, ha invitato alla cautela, sottolineando che è troppo presto per considerare riduzioni dei tassi di interesse a fronte di un’inflazione ancora elevata.

I trader ora guardano con attenzione ai prossimi dati sull’inflazione e si preparano per l’inizio della stagione degli utili, con attesa per i risultati di JPMorgan, Wells Fargo e Citigroup questo venerdì.

Economia e Mercato del Lavoro Forti

Sembra che il dibattito sugli “atterraggi” economici, sia duri che morbidi, possa essere archiviato, dato che l’economia americana sta mostrando segni di una ripresa vigorosa. I dati recenti sono inequivocabilmente positivi, evidenziando una resilienza che sorprende gli analisti.

Posti Vacanti e Buste Paga

Un esempio lampante di questa tendenza è l’ultimo rapporto JOLTS (Jobs and Labour Turnover Survey) del Bureau of Labor Statistics, che ha indicato una stabilizzazione dei posti di lavoro vacanti su livelli significativamente superiori rispetto a quelli pre-pandemia. Questo dato suggerisce che, nonostante una leggera diminuzione delle opportunità di lavoro vacanti, il mercato del lavoro rimane estremamente favorevole per chi è in cerca di impiego.

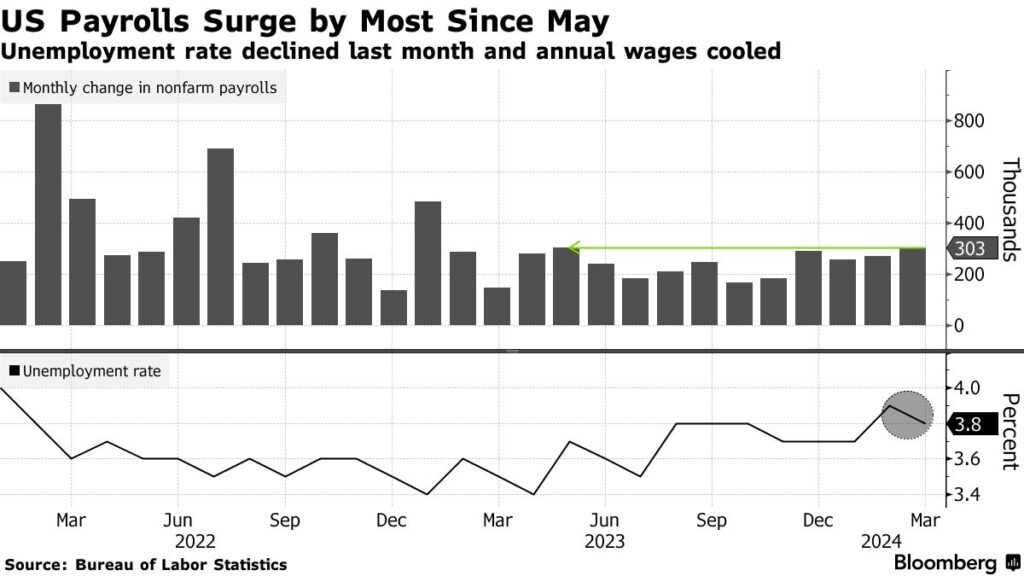

Il mese scorso, le buste paga non agricole hanno visto un incremento di 303.000 unità, superando le aspettative degli economisti e dimostrando la resilienza del mercato del lavoro. Questo aumento è stato ancora più impressionante considerando la revisione al rialzo di 22.000 posti di lavoro per i due mesi precedenti, secondo quanto riferito dal Bureau of Labor Statistics.

Il tasso di disoccupazione è scivolato al 3,8%, un calo che riflette un aumento del numero di persone che entrano nella forza lavoro e trovano impiego. Questo dinamismo si è manifestato in particolare nei settori dell’assistenza sanitaria, dell’edilizia, e del tempo libero e dell’ospitalità, che ora superano i livelli di occupazione pre-pandemia.

Settore Manifatturiero

L’attività industriale negli Stati Uniti ha registrato un sorprendente incremento a marzo, il primo dal settembre 2022, segnando un robusto recupero della produzione e una rinnovata forza della domanda, nonostante un aumento nei costi di produzione. L’indice manifatturiero dell’Institute for Supply Management ha visto un aumento di 2,5 punti, raggiungendo 50,3 – un valore che segna appena il passaggio dalla contrazione all’espansione – e interrompendo un periodo di 16 mesi di attività in calo.

La produzione ha mostrato una notevole ripresa, aumentando di 6,2 punti, il maggiore incremento dal 2020, e registrando la crescita più forte dall’estate del 2022. Anche l’indice dei nuovi ordini ha risentito di questa positiva inversione di tendenza, ritornando in territorio espansivo dopo la contrazione di febbraio.

Mercato del Petrolio: tra Geopolitica e OPEC

Le crescenti tensioni in Medio Oriente hanno causato una drammatica rivalutazione dei rischi geopolitici sul mercato del petrolio. Queste tensioni hanno sollevato timori di un potenziale conflitto regionale più ampio, con Israele che intensifica i preparativi per possibili rappresaglie iraniane in seguito a un attacco al complesso diplomatico in Siria.

L’aumento dei prezzi è stato alimentato da un contesto di offerta ristretta e una domanda più forte del previsto. Questo contesto è stato ulteriormente aggravato quando ad inizio settimana l’OPEC+ ha deciso di mantenere i tagli all’offerta per la prima metà dell’anno, con circa 2 milioni di barili al giorno di produzione tagliata.

Gli analisti di mercato sono diventati più rialzisti, prospettando che il Brent potrebbe raggiungere i 100 dollari al barile quest’anno, se le decisioni di taglio della produzione non saranno compensate da altre contromisure.

Le decisioni future dell’OPEC+ e le sue strategie di gestione dell’offerta saranno determinanti per la traiettoria dei prezzi del petrolio nel 2024 e oltre. Con una capacità produttiva inutilizzata in aumento, concentrata principalmente in Arabia Saudita e negli Emirati Arabi Uniti, il cartello dovrà bilanciare la ricerca di prezzi più alti con la difesa della propria quota di mercato in un contesto di conflitti armati in aumento e di maggiore produzione dalle Americhe.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 13

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 12

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 11

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 10