Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

I “Magnifici Sette” del Mercato Azionario: le Lezioni del Passato

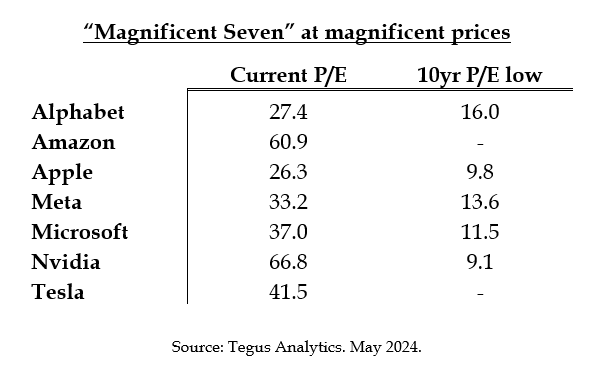

Nel contesto degli investimenti, ci sono gruppi selezionati di aziende, con prospettive apparentemente garantite, che ciclicamente attirano l’attenzione del mercato. Storicamente, abbiamo visto come queste “mode” di investimento abbiano suscitato grandi aspettative, seguite spesso da risultati meno brillanti di quelli previsti. Un esempio famoso è stato quello delle “Nifty Fifty” negli anni ’70, un gruppo di cinquanta aziende che dominavano il mercato e promettevano rendimenti eterni, ma che alla fine subirono una pesante correzione. Oggi, il gruppo di attenzione è limitato a sette azioni, conosciute come i “Magnifici Sette”. Stiamo parlando di Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia, e Tesla. Questo gruppo di aziende sta dominando l’economia digitale e tecnologica. Mentre le loro valutazioni si gonfiano, la storia ci insegna a interrogarci se tale predominanza sia sostenibile nel lungo termine.

Valutazioni Elevate

Attualmente, i “Magnifici Sette” rappresentano oltre il 30% della capitalizzazione di mercato dell’S&P 500. Questa concentrazione di valore in poche aziende solleva importanti interrogativi sui rischi intrinseci legati alla loro valutazione eccessivamente elevata.

Il rapporto prezzo/utili medio di queste aziende si attesta intorno a 42, un multiplo significativamente alto che implica grandi aspettative di crescita futura. Queste aspettative si basano sul presupposto che queste aziende continueranno a espandere i loro mercati, mantenere o aumentare i margini di profitto e innovare in modo tale da tenere a bada la concorrenza.

Rischi Intrinseci

Oltre alle sfide imposte da valutazioni così elevate, esiste il rischio di regolamentazione. Aziende come Meta e Alphabet si trovano sotto la lente d’ingrandimento dei regolatori globali per le loro pratiche di mercato, che potrebbero risultare in sanzioni significative o in cambiamenti obbligati nelle loro operazioni, influenzando negativamente il loro valore di mercato.

Inoltre, la dipendenza da tecnologie emergenti come l’intelligenza artificiale e il cloud computing comporta rischi operativi e di investimento. Sebbene queste tecnologie offrano enormi opportunità di crescita, sono anche soggette a rapidi cambiamenti tecnologici e potenziali interruzioni da nuovi entranti nel mercato, che potrebbero erodere rapidamente i vantaggi competitivi delle aziende stabilite.

Mentre i “Magnifici Sette” offrono indubbi vantaggi e opportunità, le elevate valutazioni delle loro azioni portano con sé un insieme complesso di rischi che richiedono un’attenta valutazione e considerazione da parte degli investitori. Tesla, ad esempio, sta già affrontando le sfide di un mercato automobilistico estremamente competitivo. Nvidia possiede un valore attuale di scarsità che potrebbe non durare nel tempo.

Riflessioni Storiche

Le vicende del passato ci insegnano spesso preziose lezioni sul rischio e sulla volatilità dei mercati. Negli anni ’70, le “Nifty Fifty”, dominate da grandi nomi come Polaroid e Xerox, erano viste come “azioni da comprare e conservare per sempre”. Tuttavia, quando la bolla speculativa si è sgonfiata, molte di queste aziende hanno subito gravi cali di valore, evidenziando i pericoli di un eccessivo ottimismo e di valutazioni gonfiate.

Durante gli anni ’80, il concetto di “Peak Oil” suggeriva che la produzione di petrolio avrebbe raggiunto una condizione irreversibile, causando una frenesia speculativa sui prezzi dell’energia. Anche in questo caso, le previsioni apocalittiche non si sono avverate come previsto, e molti investitori si sono trovati impreparati ai cambiamenti di mercato che hanno seguito.

Negli anni ’90, il “miracolo giapponese” ha visto l’economia del Giappone crescere a ritmi straordinari, portando gli investitori a credere in rendimenti continui e illimitati. Tuttavia, la bolla immobiliare e quella del mercato azionario sono scoppiate all’inizio degli anni ’90, portando a un periodo prolungato di stagnazione economica che ha colpito duramente gli investitori.

Il boom delle dot-com offre un altro esempio classico di come l’euforia per le nuove tecnologie possa portare a valutazioni irrazionali e a investimenti rischiosi. Anche se il settore tecnologico ha avuto un impatto indiscutibile e duraturo sull’economia globale, molti investitori hanno perso enormi somme di denaro quando la bolla è scoppiata.

Azioni dei Magnifici Sette: La Storia di Ripete?

Gli episodi passati mostrano come le euforie di mercato possano convincere gli investitori a trascurare i fondamentali economici e le valutazioni razionali. Le azioni dei “Magnifici Sette” potrebbero rappresentare l’ultima incarnazione di questa tendenza. Nonostante le loro indiscutibili innovazioni e il dominio del mercato, è essenziale considerare con attenzione se le valutazioni attuali siano sostenibili e se la storia possa ripetersi in una forma nuova ma dolorosamente familiare. E’ cruciale adottare un approccio di investimento equilibrato che consideri tanto le opportunità quanto i rischi.

ARTICOLI CORRELATI:

Gli utili di Meta e Amazon superano le aspettative

Le trimestrali di Nvidia nell’era della mania per l’intelligenza artificiale