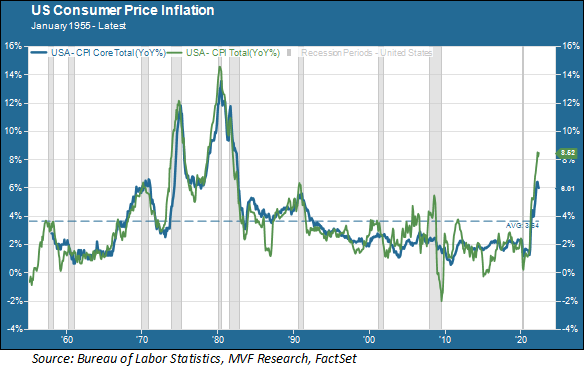

Le azioni statunitensi sono crollate a seguito della lettura sull’inflazione più calda del previsto. L’aumento dei prezzi al consumo non ha ancora raggiunto il picco. Il CPI è aumentato dell’1% rispetto al mese precedente e dell’8,6% su base annua. Lo shelter, il cibo e il gas sono stati i maggiori contributori. Il core CPI, che esclude le componenti alimentari ed energetiche più volatili, è aumentato dello 0,6% rispetto al mese precedente e del 6% rispetto a un anno fa.

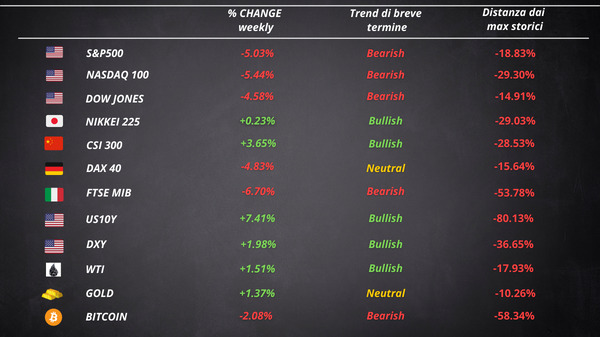

L’S&P 500 ha chiuso la seconda settimana peggiore dell’anno, registrando una perdita del 5,1%. Le perdite settimanali dell’indice sono state alimentate dal settore finanziario e tecnologico. A seguito della lettura del CPI, l’ETF del settore finanziario XLF ha aperto in gap down ed ha chiuso vicino al minimo del 20 maggio. Il prezzo non è riuscito ad arrivare neanche alla media a 50 periodi e il trend è ormai al ribasso da mesi.

Le azioni tecnologiche e i titoli growth hanno subito il peso maggiore del sell-off. Il Nasdaq è il grande perdente della settimana e si trova a un passo dal rompere i suoi minimi più recenti.

Alcune parti della curva dei rendimenti si sono di nuovo invertite

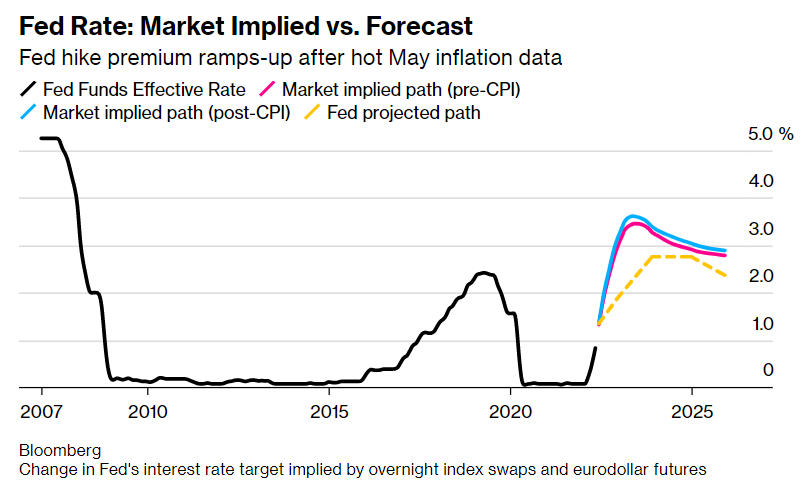

L’impennata dei prezzi al consumo di maggio a un nuovo massimo ha spinto gli investitori ad aumentare le loro aspettative sugli aumenti dei tassi. Il mercato ha iniziato a piazzare scommesse su un aumento di 75 punti base a luglio.

Le aspettative riviste hanno spinto il rendimento dei Treasury a 2 anni in rialzo di 26 punti base al 3,07%, il livello più alto degli ultimi 14 anni. Il forte movimento al rialzo dei tassi a breve termine ha portato i rendimenti a 30 anni al di sotto di quelli a 5 anni, segnalando il rischio che l’inasprimento della banca centrale rallenti nettamente la crescita economica. Oltre a questo spread, anche il 10/5 e il 10/3 sono tornati in territorio di inversione.

Adesso tutti gli occhi sono sulla riunione della Fed di martedì e mercoledì. Un aumento dei tassi di 50 punti base è sul tavolo per ogni riunione.

La BCE e il problema della frammentazione

L’aumento dei rendimenti obbligazionari è un fenomeno globale. In Europa, la BCE ha tagliato le stime sulla crescita e aumentato quelle sull’inflazione mentre ha promesso di procedere con un aumento dei tassi a luglio. Ha inoltre segnalato la possibilità di un aumento più grande in autunno.

Ai mercati non sono piaciuti i commenti della Lagarde sulla “frammentazione” dell’Europa. Questo termine si riferisce al fatto che le economie dei paesi dell’Eurozona reagiscono in maniera diversa all’aumento dei tassi. La BCE ha dichiarato di avere degli strumenti per venire incontro a questo problema, senza però fornire ulteriori dettagli.

I rendimenti obbligazionari europei sono esplosi al rialzo, soprattutto quelli dei paesi “periferici”. I rendimenti obbligazionari italiani hanno raggiunto i massimi del 2014.

Ancora più problematici sono stati gli spread tra i rendimenti delle nazioni periferiche e i Bund.

Anche le azioni europee sono state colpite. Il FTSE MIB è stato l’indice che ha accusato di più. Il prezzo ha rotto un supporto importante e sembra sulla buona strada per approcciare di nuovo i minimi di inizio marzo.

La performance mista delle commodities

Le commodities hanno avuto una performance mista. Il rame è sceso, spinto al ribasso dai timori sulla crescita. Il prezzo ha brevemente superato la media a 50 periodi per poi essere respinto. Siamo inoltre prossimi al death cross, con la media a 50 periodi che sta passando al di sotto di quella a 200.

Il petrolio ha ottenuto guadagni modesti. L’oro invece ha avuto una performance discreta, ignorando totalmente il movimento al rialzo dei rendimenti reali.

ARTICOLI CORRELATI:

Cosa fa muovere i mercati? Sintesi Macro – Settimana 22