L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

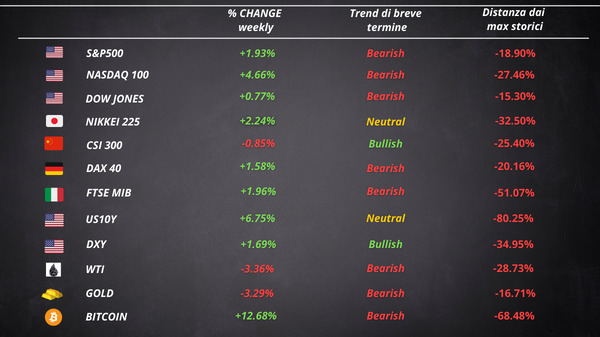

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Cosa fa muovere i mercati? Sintesi Macro – Settimana 27

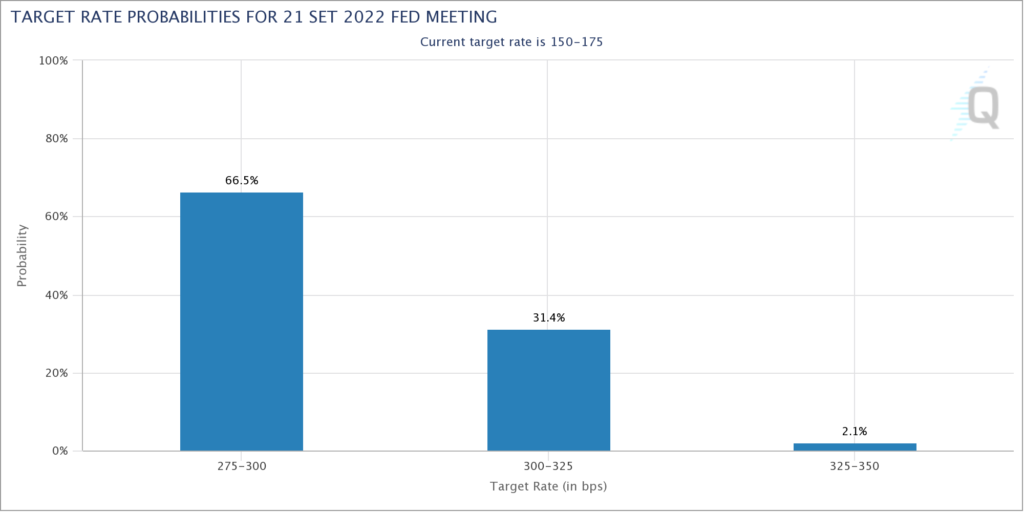

Quasi 400.000 posti di lavoro sono stati aggiunti a giugno e il tasso di disoccupazione si trova vicino al minimo di 50 anni. I dati di venerdì sono la prova dell’estrema rigidità del mercato del lavoro statunitense. In aggiunta, si prevede che i prezzi al consumo a giugno stabiliranno un nuovo massimo di quattro decenni. Tutto ciò giustifica il percorso hawkish della Fed. Infatti, a seguito dell’uscita dei non farm payroll, le aspettative del mercato sugli aumenti dei tassi sono aumentate. Per luglio, il mercato si aspetta un aumento di 75 punti base mentre attribuisce una probabilità del 31% di un ulteriore aumento di quell’entità a settembre.

Le azioni tornano a rimbalzare, non curandosi della narrativa della recessione. L’S&P 500 ha messo insieme la serie di guadagni più lunga da marzo. L’indice quest’anno ha visto evaporare 12 trilioni di dollari.

I rialzisti stanno prendendo il controllo alla vigilia di un periodo in cui le aziende forniranno dettagli sull’argomento che gli investitori hanno più a cuore: lo stato degli utili. Probabilmente, parte della compressione degli utili è già stata prezzata.

Il Nasdaq è stato il migliore tra gli indici e ha chiuso in rialzo per il quinto giorno consecutivo, la serie di vittorie più lunga da novembre 2021. Un’indice di Goldman Sachs che traccia le azioni più shortate è aumentato del 15%.

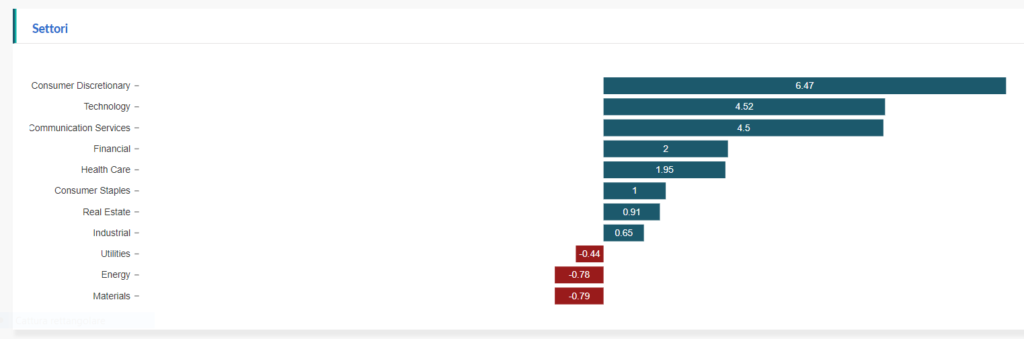

Le tech e i consumer discretionary sono stati i migliori settori mentre i materials e gli energetici hanno avuto le performance peggiori.

Le growth stock hanno continuato a battere le value. Ciò fa pensare che il mercato non è più preoccupato per l’aumento dei tassi e il suo effetto sulle valutazioni delle aziende ad alta crescita. La settimana è stata buona anche per le aziende ad alto beta. Il rapporto di forza relativa tra queste aziende e le low beta è aumentato. Che tutto ciò faccia parte di una fase “risk on” del mercato che non è destinata a perdurare?

La curva dei rendimenti si è invertita di nuovo

Nelle settimane precedenti i rendimenti obbligazionari sono scesi, prezzando l’aumento delle probabilità di recessione e alcuni dati macroeconomici che hanno puntato a un economia in rallentamento. Nella settimana appena conclusa però, gli investitori hanno scaricato obbligazioni.

Il decennale si è portato nuovamente al di sopra del 3%. I rendimenti a breve termine sono saliti più velocemente di quelli a lungo termine. In particolare, il rendimento a due anni ha chiuso al 3,1%, portando lo spread 10/2 in territorio negativo.

Sappiamo che il segnale dell’inversione della curva è affidabile quando questo spread rimane al di sotto dello zero per un periodo di tempo prolungato. Tuttavia, il continuo “flirting” con quella soglia non fa presagire niente di buono per l’economia.

L’euro verso la parità

La valuta comune ha perso il 2,3% nei confronti del dollaro nella settimana appena conclusa. L’euro è considerato particolarmente vulnerabile data la forte dipendenza dell’Euro Area dal gas russo. La campagna di inasprimento della BCE che inizierà questo mese potrebbe creare problemi soprattutto ai paesi con il debito più alto. Il tasso di cambio EUR/USD è sempre più vicino alla parità, un livello psicologico che ha visto l’ultima volta a metà del 2002.

Una valuta debole normalmente preoccuperebbe la BCE ma, vista l’inflazione record, la Lagarde è piuttosto a suo agio. Inoltre, su una misura ponderata per il commercio, quella a cui i politici tendono a dare maggior peso, l’euro ha retto molto meglio.

Le commodities hanno visto il loro picco?

Secondo i libri di testo sui cicli di mercato, le prime a raggiungere il picco sono le obbligazioni e a seguire le azioni. Le materie prime in genere sono le ultime. Le obbligazioni lo hanno raggiunto a marzo 2020. E’ probabile che quello di gennaio sia stato il “top” del mercato azionario. E quello delle materie prime?

Il Bloomberg Commodity Index Total Return ha stabilito un massimo l’8 giugno e da lì è crollato più del 20%, oltrepassando la media a 200 periodi. Il prezzo adesso sembra aver reagito. Tuttavia, la reazione potrebbe costituire un ritracciamento dell’impulso ribassista.

Le preoccupazioni per la domanda sono supportate dai dati sull’attività economica mondiale. La Cina, il principale importatore di materie prime, sta valutando nuovi stimoli fiscali. Sebbene il governo di Pechino abbia fissato un target del 5,5% per il GDP quest’anno, il paese rimane soggetto alla politica “zero Covid”. I continui lockdown minacciano la domanda cinese e i prezzi delle materie prime potrebbero aggiustarsi a questo scenario.

ARTICOLI CORRELATI:

Cosa fa muovere i mercati? Sintesi Macro – Settimana 26