Il lavoro della Fed è diventato più difficile dopo che il più grande fallimento bancario statunitense dal 2008 ha messo in ombra un altro forte rapporto sui salari. I funzionari che valutano se i dati sull’occupazione di febbraio abbiano rafforzato la tesi per un aumento dei tassi di mezzo punto questo mese adesso devono anche considerare se il crollo della Silicon Valley Bank offra motivi di cautela che non possono ignorare.

Il fallimento di SVB ha scosso i mercati di tutto il mondo con le azioni statunitensi in calo e gli asset rischiosi in difficoltà. L’S&P 500 ha quasi cancellato tutti i suoi guadagni del 2023.

I trader si sono precipitati verso la sicurezza delle obbligazioni, che sono anche aumentate vertiginosamente dopo che i dati sull’occupazione hanno offerto un barlume di speranza che la Fed possa astenersi dall’accelerare il ritmo dei rialzi dei tassi.

Gli operatori di swap ora vedono un aumento di 25 punti base alla riunione politica del 21-22 marzo come più probabile rispetto a un movimento di mezzo punto punto percentuale. Hanno anche abbassato le loro aspettative su quanto in alto la Fed spingerà i costi di indebitamento, scontando ancora una volta un taglio dei tassi entro la fine dell’anno.

Il petrolio ha continuato a scambiare in un range ristretto, mentre l’oro è rimbalzato grazie al sentiment risk-off e alla diminuzione dei rendimenti obbligazionari.

Il dollaro è rimasto poco cambiato, avendo ridotto i guadagni della settimana a seguito delle buste paga.

Bitcoin ha registrato la settimana peggiore da novembre, scendendo sotto i 20.000 $ per la prima volta da gennaio.

Il più grande fallimento bancario dal 2008

La Silicon Valley Bank è diventata la più grande banca statunitense a fallire in più di un decennio dopo una settimana tumultuosa che ha visto un tentativo fallito di raccogliere capitale e un esodo di liquidità.

Venerdì i regolatori sono intervenuti e hanno nominato la Federal Deposit Insurance Corp. come curatore fallimentare. Pochi giorni prima, Silvergate Capital Corp. ha annunciato che avrebbe chiuso la sua banca, stimolando una più ampia svendita di azioni del settore.

Le banche stavano già soffrendo per il balzo dei tassi che ha eroso il valore dei loro portafogli. Nel caso di SVB, il tumulto si è autoalimentato poiché i clienti preoccupati per la sua salute si sono precipitati a prelevare denaro.

A Washington, la situazione ha provocato una serie di discussioni tra i massimi regolatori. Il segretario al Tesoro Janet Yellen ha convocato una riunione venerdì con i leader della Federal Reserve, della FDIC e dell’Office of the Comptroller of the Currency per discutere gli sviluppi intorno a SVB. Yellen ha affermato in una dichiarazione che il sistema bancario statunitense rimane resiliente e le autorità di regolamentazione dispongono di strumenti efficaci per affrontare le ricadute.

Rischio contagio SVB

Le azioni bancarie, considerate un posto sicuro in un mondo in cui i tassi sono in rialzo, hanno guidato il mercato al ribasso, registrando la settimana peggiore dal crollo del Covid.

Gli eventi di questa settimana hanno intaccato un asse principale del caso rialzista per le azioni, essenzialmente che nessuno è stato danneggiato granché dall’aumento dei tassi. Sebbene si ritenga spesso che tassi più elevati rafforzino il reddito da interessi delle banche, la questione è complicata nel 2023 da una curva dei rendimenti fortemente invertita che deprime i rendimenti delle attività a più lunga scadenza rispetto alle passività a breve termine.

Mantenere i depositi è difficile quando i tassi del mercato monetario sono superiori del 50% rispetto agli interessi pagati sui conti di risparmio. E se i depositi fuggono, le banche sono costrette a contabilizzare quelle che erano state solo perdite cartacee su obbligazioni ipotecarie e titoli di Stato.

Le banche di piccole e medie dimensioni, dove i finanziamenti sono generalmente meno diversificati, possono subire una pressione maggiore e essere costrette a vendere più azioni e diluire gli investitori.

Anche se non si materializza alcun rischio sistemico, i travagli di SVB hanno ricordato che le banche potrebbero avere difficoltà a generare utili anche in un contesto di tassi in aumento. Questo è un potenziale mal di testa per tutti, dato che gli analisti prevedono che il gruppo avrà la seconda crescita dei profitti più alta tra i settori dell’S&P 500 quest’anno.

Non-farm payrolls

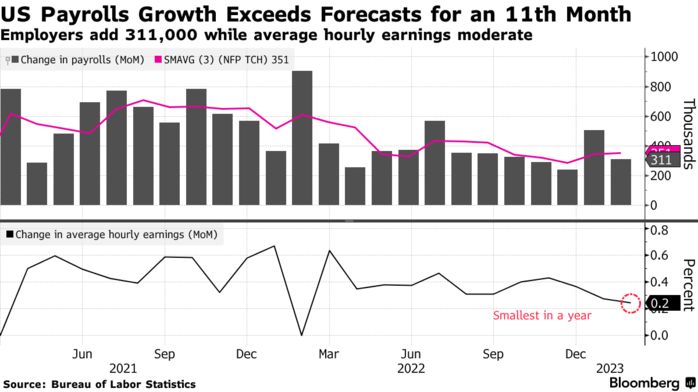

Le buste paga statunitensi sono state migliori del previsto, aumentando di 311.000 unità. Le revisioni dei mesi precedenti hanno mostrato 34.000 posti di lavoro in meno rispetto a quanto riportato in precedenza.

La crescita dei salari è rimasta elevata, con guadagni orari medi in aumento del 4,6% rispetto all’anno precedente e dello 0,2% rispetto al mese di gennaio.

Nel complesso, il rapporto sull’occupazione indica che il mercato del lavoro è ancora troppo forte per la Fed e continua a far pressione sull’inflazione.

Il rapporto sull’occupazione è seguito dal CPI questa settimana. Questo sarà l’ultimo importante set di dati che la Fed dovrà prendere in considerazione prima della riunione di questo mese.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 9

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 8

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 7