L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Cosa fa muovere i mercati? Sintesi Macro – Settimana 6

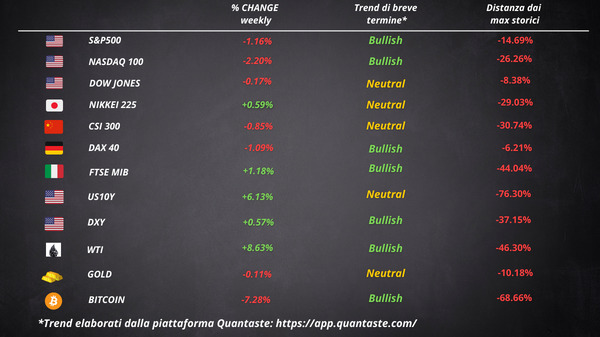

Con la narrativa del “Fed pivot” che è stata schiacciata da dati macro al di sopra delle aspettative e una serie di dichiarazioni di funzionari politici della Fed, azioni e obbligazioni sono scese la scorsa settimana.

Le aspettative del mercato per la traiettoria dei tassi si sono “aggiustate” al rialzo, con il tasso terminale che ha aggiunto 35 punti base rispetto alla settimana precedente.

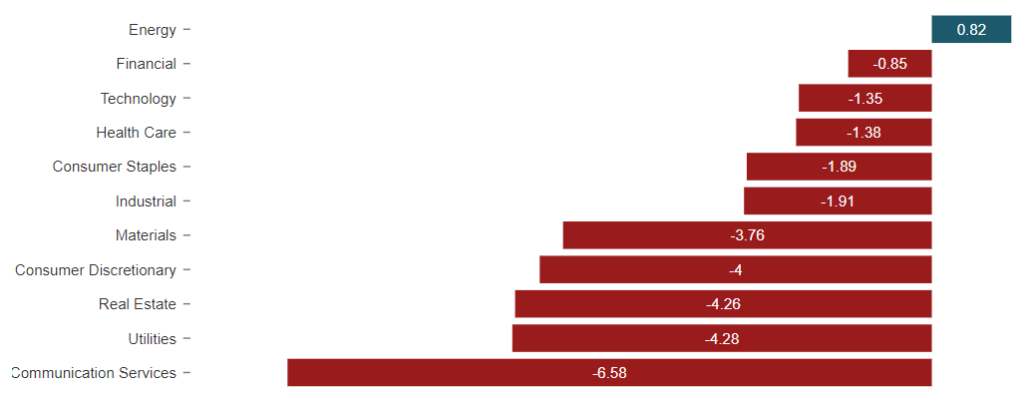

Tutti i principali indici azionari statunitensi sono andati in rosso, guidati dal Russell 2000 e dal Nasdaq. Il settore dell’energia è stato l’unico a chiudere la settimana in verde mentre i communication services e le utilities sono stati i peggiori.

I rendimenti obbligazionari sono andati in un solo senso da quando la stampa delle buste paga di gennaio ha battuto le aspettative. La “pancia” della curva ha sottoperformato in modo significativo, poiché gli investitori hanno di nuovo prezzato una realtà hawkish.

Il dollaro ha chiuso la settimana leggermente in rialzo, mantenendo i guadagni post-NFP di venerdì scorso.

Bitcoin è crollato, scendendo sotto i 22.000$.

L’oro non è riuscito a superare i 1900$.

I prezzi del petrolio sono rimbalzati in modo significativo, con la Russia che prevede di tagliare la sua produzione di 500.000 barili al giorno il mese prossimo.

Powell all’Economic Club of Washington

In un’intervista all’Economic Club of Washington, il presidente della Federal Reserve Jerome Powell ha dichiarato che l’inflazione sta iniziando a diminuire, anche se si aspetta che il percorso per tornare all’obiettivo del 2% sarà lungo.

Powell ha avvertito che i tassi di interesse potrebbero aumentare più di quanto previsto dai mercati se i dati economici non dovessero collaborare. “La realtà è che reagiremo ai dati”, ha detto Powell. “Quindi, se continuiamo a ricevere, ad esempio, forti rapporti sul mercato del lavoro o rapporti sull’inflazione più elevati, potremmo dover fare di più”.

Nelle sue osservazioni, Powell non ha fornito indicazioni su quando gli aumenti dei tassi si fermeranno e ha affermato che probabilmente ci vorrà fino al 2024 prima che l’inflazione raggiunga un punto in cui la Fed si senta a suo agio.

“Prevediamo che il 2023 sarà un anno di significativi cali dell’inflazione. In realtà è nostro compito assicurarci che sia così “, ha detto. “La mia ipotesi è che ci vorrà sicuramente non solo quest’anno, ma il prossimo anno per scendere vicino al 2%”.

Hawkish Fedspeak

Le osservazioni di Powell sono state seguite da commenti aggressivi di diversi funzionari della Fed.

Secondo il presidente della Fed di New York John Williams, la Fed deve raggiungere una posizione politica sufficientemente restrittiva e mantenerla per alcuni anni in modo da portare l’inflazione al 2%.

Waller prevede che la crescita rallenterà nel primo trimestre, ma rimarrà positiva, e ha detto che il forte mercato del lavoro, pur rappresentando un rischio per i prezzi, è stato anche una fonte di sostegno economico.

Il governatore Lisa Cook ha affermato che un ulteriore inasprimento è giustificato, sebbene sia favorevole a mantenere un approccio graduale. “Non abbiamo ancora finito con gli aumenti e dovremo mantenere i tassi di interesse sufficientemente restrittivi”, ha detto a un evento a Washington. “Muoversi con passi più piccoli ci darà il tempo di valutare gli effetti delle nostre azioni sull’economia”.

Parole simili sono state dette dal presidente della Fed di Minneapolis Neel Kashkari, un elettore del FOMC quest’anno. “Non ci sono ancora molte prove, a mio giudizio, che gli aumenti dei tassi finora stiano avendo un grande effetto sul mercato del lavoro”, ha detto. “Dobbiamo riequilibrare il mercato del lavoro, quindi questo mi dice che dobbiamo fare di più”.

Il nuovo governatore della Bank of Japan

La notizia scioccante che Kazuo Ueda sarà probabilmente scelto per guidare la Bank of Japan ha portato gli investitori a sondare la posizione politica dell’economista ed ex membro del comitato politico.

Lo yen è salito dopo le notizie di venerdì poiché i trader inizialmente hanno interpretato la scelta come un’opzione aggressiva. I guadagni sono stati tagliati dopo che Ueda ha parlato con i giornalisti, affermando che lo stimolo della BOJ dovrebbe rimanere in vigore.

Ueda, 71 anni, professore alla Kyoritsu Women’s University, è stato membro del consiglio della BOJ dal 1998 al 2005, quando la banca centrale ha introdotto per la prima volta una politica di tassi di interesse zero e ha intrapreso il quantitative easing.

Nei commenti in un articolo che ha scritto sul quotidiano Nikkei a luglio, ha segnalato che il percorso verso il raggiungimento di un’inflazione sostenibile del 2% in Giappone era “lungo”, suggerendo anche che, ad un certo punto, doveva essere dato uno sguardo al futuro dell’allentamento monetario.

L’argomento per ritirarsi dall’estremo accomodamento e dichiarare vittoria nella lunga battaglia di Kuroda contro la deflazione è abbastanza semplice ora che l’inflazione core è al livello più alto degli ultimi 32 anni.

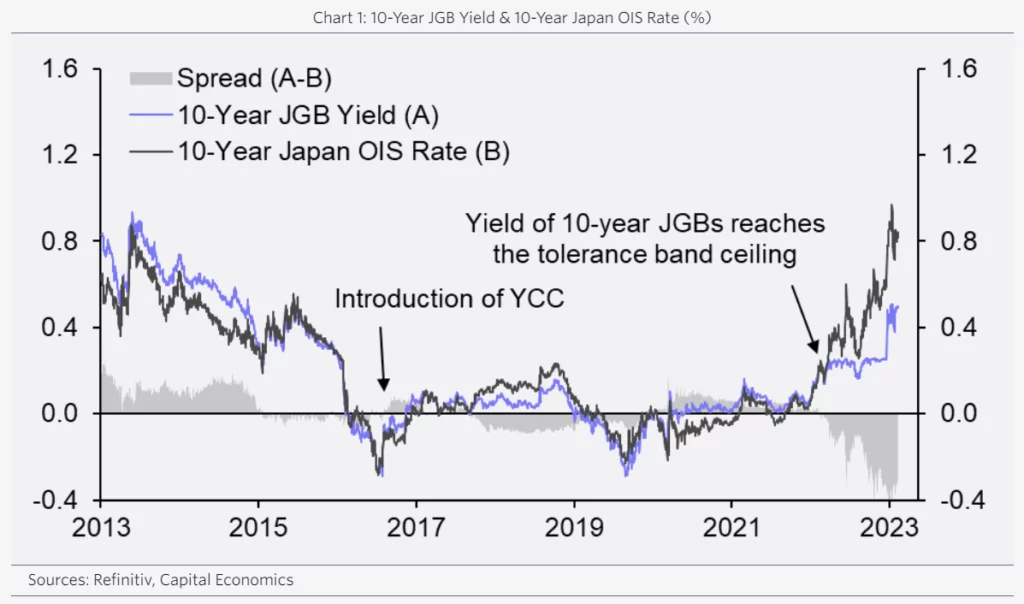

Ciò non significa che Ueda debba inasprire immediatamente, ma mette in discussione una politica di intervento attivo nel mercato obbligazionario. E l’idea che il controllo della curva dei rendimenti non possa durare a lungo è forte. Basta guardare la differenza tra il rendimento delle obbligazioni giapponesi a 10 anni e il tasso swap dell’indice overnight a 10 anni:

ARTICOLI CORRELATI:

Cosa fa muovere i mercati? Sintesi Macro – Settimana 5

Cosa fa muovere i mercati? Sintesi Macro – Settimana 4