Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 9

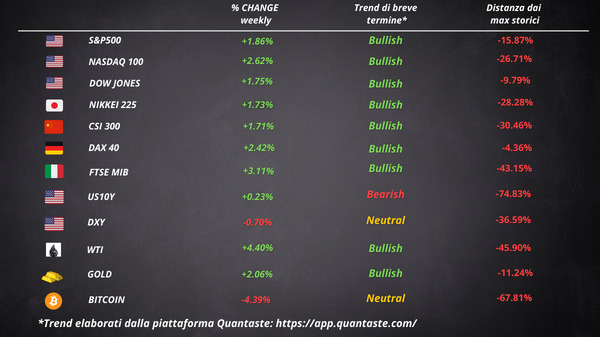

Le azioni statunitensi hanno chiuso la settimana in rialzo, spinte dalla speculazione secondo cui la Federal Reserve non alzerà i tassi di interesse oltre i livelli di picco già prezzati. Il rally dell’S&P 500 di venerdì ha aiutato a spezzare una serie di sconfitte lunga tre settimane. Il Nasdaq ha chiuso la settimana in rialzo di oltre il 2,5% mentre il Dow Jones ha concluso una serie di perdite di 4 settimane. Anche in Europa gli indici sono stati positivi.

Gli investitori si sono rincuorati dopo che Raphael Bostic della Fed di Atlanta ha detto giovedì che la banca centrale potrebbe sospendere i suoi aumenti dei tassi quest’estate. I trader hanno interpretato i suoi commenti come accomodanti, anche se Bostic ed i suoi colleghi hanno affermato che le decisioni continueranno a dipendere dai dati.

La propensione al rischio ha ricevuto un impulso anche dai dati di fabbrica cinesi oltre le previsioni. Il petrolio ha guadagnato per quarto giorni consecutivi, con la fiducia nel robusto rimbalzo della Cina a sostegno dei prezzi.

I rendimenti obbligazionari sono aumentati durante la settimana, anche se i titoli del Tesoro hanno registrato un rally venerdì, con il rendimento a 10 anni che ha chiuso intorno al 3,96%. Un benchmark del dollaro ha avuto la sua settimana peggiore da metà gennaio, terminando quattro settimane consecutive di guadagni.

Bitcoin ha avuto un trend laterale tra i 23.000 $ e i 24.000 $ per la maggior parte della settimana, ma alla fine è tornato sui 22.000 $ rompendo la media a 50 periodi. L’oro è salito di oltre il 2%, superando i 1850 $.

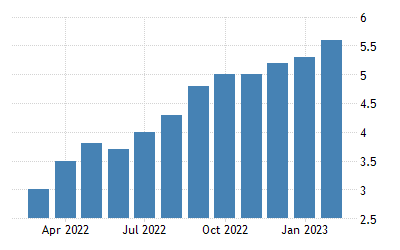

Il rapporto semestrale di politica monetaria della Fed

Nel suo rapporto semestrale per il Congresso, la Federal Reserve ha dichiarato che saranno necessari ulteriori aumenti dei tassi di interesse per raggiungere una posizione politica sufficientemente restrittiva.

Il rapporto della Fed, che fornisce ai legislatori un aggiornamento sugli sviluppi economici e finanziari e sulla politica monetaria, è stato pubblicato sul sito web della banca centrale prima della testimonianza del presidente Jerome Powell davanti alla commissione bancaria del Senato questo martedì e alla commissione per i servizi finanziari della Camera il giorno dopo.

Il rapporto includeva diversi studi che evidenziavano argomenti speciali, tra cui una spiegazione del motivo per cui la ripresa della forza lavoro è stata così lenta. “Più della metà della carenza di forza lavoro riflette un tasso di partecipazione inferiore a causa di un’ondata di pensionamenti oltre quanto ci si sarebbe aspettato date le tendenze demografiche“, osserva il rapporto. “Il restante deficit è attribuibile al rallentamento della crescita della popolazione, che a sua volta riflette sia la maggiore mortalità dovuta principalmente al Covid sia i minori tassi di immigrazione nei primi due anni della pandemia”.

Il rapporto ha anche elencato una serie di linee guida di politica monetaria, come quella sviluppata da John Taylor della Stanford University, a dimostrazione del fatto che gli aumenti dei tassi sono rimasti indietro rispetto ai benchmark popolari per la politica.

Sullo sfondo di prospettive economiche più deboli, tassi di interesse più elevati e maggiore incertezza nella seconda metà dell’anno, il rapporto ha affermato che le vulnerabilità finanziarie rimangono complessivamente moderate. “Le pressioni di valutazione nei mercati azionari sono aumentate leggermente e i prezzi degli immobili hanno continuato a essere elevati rispetto ai fondamentali, come gli affitti, nonostante un marcato rallentamento degli aumenti dei prezzi”.

L’Europa ha un problema di inflazione più grosso degli USA

L’inflazione dell’Eurozona è scesa all’8,5% a febbraio da un picco del 10,6% a ottobre, ma la misura core, che esclude cibo ed energia, è aumentata a un record del 5,6%.

Gli indici dei prezzi al consumo francesi e spagnoli superiori alle attese, con il primo che ha raggiunto il massimo in 40 anni, hanno presagito i dati dell’intero blocco. Anche l’inflazione tedesca è uscita più alta del previsto questa settimana.

Tutto ciò sta avendo un effetto sulle aspettative dei mercati. All’alba del 2022, i breakeven nel mercato obbligazionario – la previsione implicita dell’inflazione derivata dalla differenza tra i rendimenti obbligazionari di riferimento e quelli indicizzati all’inflazione – suggerivano che le grandi economie europee avevano ancora poco di cui preoccuparsi.

Adesso i tassi di pareggio francesi si stanno avvicinando al 3%, mentre quelli della Germania superano quelli degli Stati Uniti. La lunga crisi deflazionistica europea, che ha visto anni di tassi di interesse negativi, è definitivamente finita. O almeno questo è ciò che pensa il mercato obbligazionario.

Alla riunione della Banca Centrale Europea del 16 marzo è previsto il terzo aumento consecutivo di mezzo punto percentuale. Sono scontati due successivi aumenti della stessa entità a maggio e giugno. Ciò significherebbe 450 punti base di inasprimento in meno di un anno, praticamente al passo con il ritmo della Federal Reserve, nonostante l’economia dell’Eurozona non sia neanche lontanamente forte.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 8

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 7