L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 8

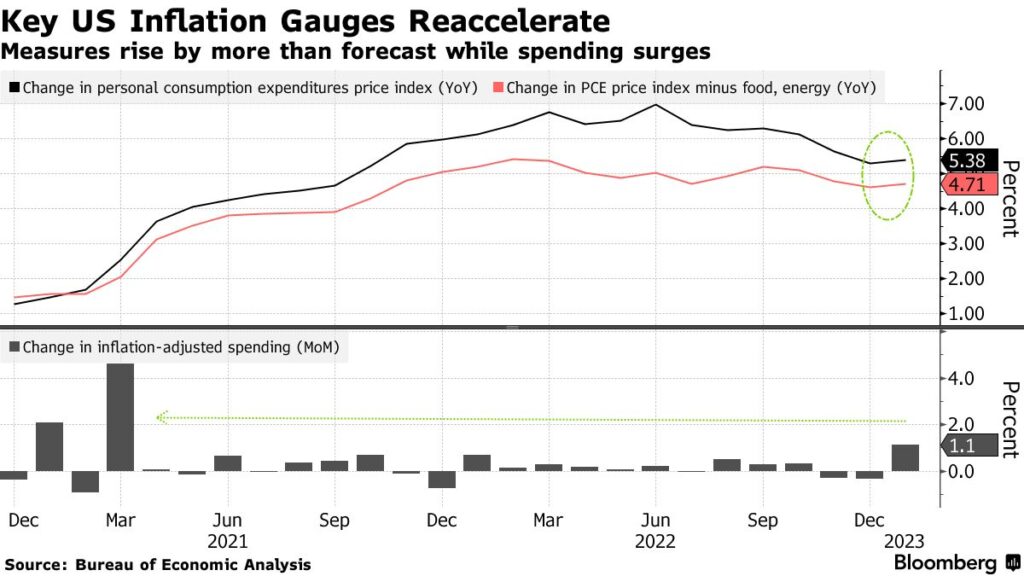

Durante il mese di gennaio erano aumentate le prove che l’inflazione stesse effettivamente diminuendo negli Stati Uniti, aprendo la strada per un atterraggio morbido dell’economia e forse anche una riaccelerazione dell’attività con una spinta dall’Europa e dalla Cina. Ma due rapporti a febbraio hanno messo in discussione quella narrativa.

Un’altra settimana di dati economici più caldi del previsto ha fatto salire le aspettative sul tasso terminale ai massimi del ciclo, mentre le aspettative per eventuali tagli dei tassi imminenti sono svanite.

Il mercato sta scontando una probabilità del 100% di un aumento di 25 punti base alla riunione del FOMC di marzo e del 21% di un aumento di 50 punti base. Sono aumentate anche le aspettative sugli aumenti dei tassi per maggio, giugno e luglio.

E mentre avevamo già visto le obbligazioni, il dollaro e l’oro invertire le loro tendenze da gennaio, non è stato fino a questa settimana che abbiamo visto le azioni iniziare effettivamente a scontare una realtà più aggressiva.

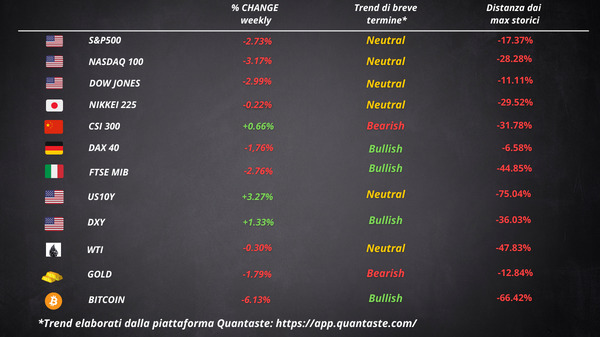

Tutti gli indici statunitensi hanno chiuso in rosso la settimana accorciata dalle festività. Il Dow Jones ha avuto la sua peggiore settimana da settembre, in calo di circa il 3%. L’S&P 500 ha chiuso al di sotto della sua media a 50 periodi, mentre il Nasdaq ha trovato supporto sulla media a 200.

Anche gli indici europei sono andati in rosso. Il Dax ha perso il 3,1% e il FTSE MIB il 2,7%.

I rendimenti dei Treasury sono stati più alti su tutta la curva, con il segmento a breve termine sottoperformante.

Il dollaro è salito, cancellando tutte le perdite dal crollo delle buste paga di gennaio.

Bitcoin ha combattuto di nuovo intorno ai 23.000 $, ma ha chiuso la sua settimana peggiore da novembre.

L’oro è sceso per la quinta settimana consecutiva, ma è rimasto sopra i 1800 $.

I prezzi del petrolio sono rimasti pressoché invariati.

L’indicatore di inflazione preferito dalla Fed accelera

La lettura dell’inflazione PCE superiore alle attese ha confermato ciò che abbiamo visto nel rapporto sull’inflazione dei prezzi alla produzione della scorsa settimana, ovvero che i prezzi continuano a salire e che il tasso di aumento potrebbe non diminuire così rapidamente come previsto in precedenza.

L’indice dei prezzi della spesa per consumi personali è aumentato del 5,4% rispetto all’anno precedente e la metrica core è aumentata del 4,7%, entrambi segnando riprese dopo diversi mesi di calo. La spesa al consumo, corretta per i prezzi, è aumentata dell’1,1% rispetto al mese precedente, il massimo in quasi due anni.

Su base mensile l’indice PCE è aumentato dello 0,6%, il massimo da giugno. Escludendo cibo ed energia, anche l’indice core PCE è salito dello 0,6%. Entrambe le letture hanno superato le aspettative.

Gran parte dell’allentamento celebrato alla fine dello scorso anno è stato in gran parte cancellato dopo le revisioni e l’accelerazione di gennaio. Inoltre, la resilienza della spesa dei consumatori unita all’eccezionale forza del mercato del lavoro renderà più difficile per la Fed portare l’inflazione al suo obiettivo del 2%.

La Fed vuole vedere una disinflazione su vasta scala

I verbali della riunione della Fed di febbraio hanno mostrato che i funzionari politici continuano a prevedere ulteriori aumenti degli oneri finanziari, anche se quasi tutti hanno sostenuto un rallentamento del ritmo degli aumenti.

Quasi tutti i funzionari hanno concordato sull’opportunità di aumentare i tassi di interesse di 25 punti base durante la riunione. Solo in pochi erano favorevoli a un aumento di 50 punti base. I partecipanti alla riunione hanno generalmente notato che i rischi al rialzo per le prospettive di inflazione sono rimasti un fattore chiave nel plasmare le prospettive politiche. Livelli restrittivi dei tassi saranno mantenuti fino a quando l’inflazione non sarà chiaramente su un percorso verso il target del 2%.

I funzionari hanno notato che i dati sull’inflazione ricevuti negli ultimi tre mesi hanno mostrato una gradita riduzione del ritmo mensile degli aumenti dei prezzi, ma hanno sottolineato che sono necessari ulteriori progressi. In particolare, i responsabili politici stanno monitorando l’inflazione dei servizi esclusi gli alloggi, una categoria che rappresenta più della metà dell’indice core PCE. Finché il mercato del lavoro rimarrà caldo e la crescita salariale superiore al 2%, probabilmente le pressioni al rialzo su questa categoria continueranno.

I membri del FOMC hanno sottolineato quanto sia importante che le condizioni finanziarie complessive rimangano coerenti con il grado di restrizione politica messa in atto per portare l’inflazione all’obiettivo del 2%. Diversi partecipanti hanno osservato che alcune misure delle condizioni finanziarie si sono allentate negli ultimi mesi.

Ueda sostiene la politica accomodante della BOJ

Il candidato governatore della Bank of Japan, Kazuo Ueda, ha messo in guardia contro qualsiasi soluzione magica per produrre un’inflazione stabile e normalizzare la politica, attenendosi al copione esistente della banca centrale nella prima udienza parlamentare per approvare la sua nomina.

Durante una sessione durata quasi tre ore, Ueda ha affermato che la BOJ dovrebbe mantenere la sua politica accomodante per il momento, segnalando la necessità di considerare la normalizzazione se le prospettive per i prezzi migliorassero nettamente. Ha aggiunto che ci vorrà ancora del tempo per raggiungere un’inflazione stabile e sostenuta dalla crescita dei salari.

Ueda ha precedentemente indicato che il quadro politico non è adatto a piccole modifiche, una visione che ha alimentato la speculazione secondo cui un potenziale cambiamento potrebbe portare all’abbandono totale del controllo della curva dei rendimenti.

Il potenziale nuovo governatore della BOJ ha inoltre indicato che non serviva alcuna modifica all’accordo del 2013 con il governo. L’accordo storico impegna la BOJ a raggiungere un’inflazione stabile al 2% ed è visto come una pietra angolare della strategia di crescita dell’Abenomics dell’ex primo ministro Shinzo Abe.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 7

Cosa fa muovere i mercati? Sintesi Macro – Settimana 6