L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Default Russia: perché non ha scosso i mercati?

Lunedì mattina è arrivata la notizia del default della Russia, che ha riempito le headline dei giornali. Domenica è scaduto il periodo di grazia di 30 giorni per 100 milioni di euro di pagamenti di interessi su due obbligazioni, una denominata in dollari, l’altra in euro. La notizia però non è riuscita a scuotere seriamente i mercati globali. Vediamo perché!

Il default della Russia nel ’98

Nel 1998 la Russia andò in default su quasi 40 miliardi di dollari di debito locale e dichiarò una moratoria sul debito estero. Aveva pochi mesi prima della scadenza dell’Eurobond successivo, nel novembre dello stesso anno, e finse di aver pagato, quando sappiamo tutti che non lo fece. Prova a dire agli investitori che hanno perso i loro soldi nel 1998 che la Federazione Russa non è andata in default nel ’98.

Il default di oggi

Secondo le autorità russe, il caso odierno si tratta solo di un default tecnico. La Russia può pagare e pagherà, ma il Tesoro degli Stati Uniti glielo sta impedendo. Fatto sta che gli investitori non hanno ricevuto i soldi che li spettano.

Questo è importante perché per la Russia pagare i suoi obblighi internazionali è una questione di orgoglio nazionale e credibilità. Nel 2000, subito dopo l’insediamento di Putin, il mercato si aspettava una ristrutturazione del London Club. Con sorpresa di tutti, Putin respinse l’accordo e affermò che una potenza sovrana come la Russia, non aveva bisogno di salvataggi dall’Occidente.

L’impatto sui mercati

Il default della Russia sembra non aver avuto un grande impatto sui mercati, in quanto era già stato prezzato. Gli eurobond sovrani russi a più lunga scadenza, scambiati a 130 centesimi prima della guerra, erano già crollati a 20-30 centesimi, a livelli di default.

In effetti, è probabile che i russi siano già stati inadempienti su alcuni strumenti denominati in rubli dovuti a stranieri nelle settimane successive all’invasione, anche se le agenzie di rating non sono state in grado di definirlo un default.

Tuttavia, il default è importante in quanto avrà un impatto sulle valutazioni, sull’accesso al mercato e sui costi di finanziamento della Russia negli anni a venire. La Russia sarà in grado di uscire dall’insolvenza solo quando il Tesoro degli Stati Uniti darà agli obbligazionisti il via libera per negoziare i termini con i creditori.

Ciò potrebbe richiedere anni, anche ipotizzando una sorta di cessate il fuoco. Quindi la Russia avrà un accesso limitato ai finanziamenti esteri e pagherà oneri finanziari più elevati.

Prestiti inferiori portano a investimenti inferiori, che si riflettono a loro volta sulla crescita economica e sugli standard di vita. Nel frattempo, Putin lotterà per finanziare una ricostruzione militare, dato il suo desiderio di mantenere una sorta di parità con la NATO. Ciò significa che il regime dovrà dirottare tutte le risorse dal consumo agli investimenti militari.

I flussi del petrolio e la forza del rublo

Attualmente il bisogno della Russia di raccogliere fondi sui mercati è limitato grazie agli ingenti proventi delle esportazioni di petrolio e gas, che li hanno fatto incassare quasi 100 miliardi di dollari nei primi 100 giorni di guerra.

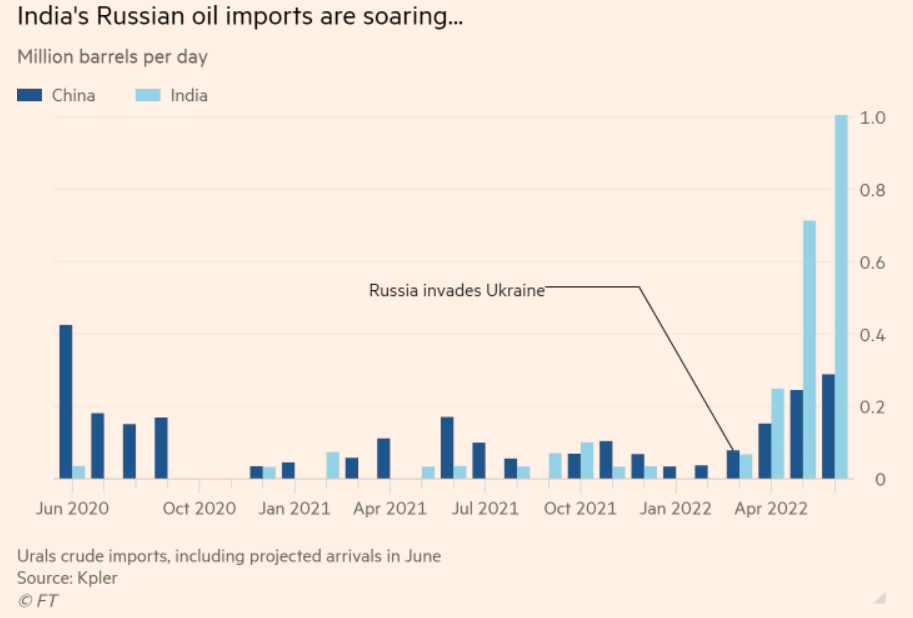

Nonostante il ban degli Stati Uniti e la lentezza dell’Europa a liberarsi dalla sua dipendenza dai flussi russi, Putin ha avuto il tempo di trovare altri mercati. La Cina e l’India sono grandi importatori di energia e attualmente stanno comprando petrolio russo ad un prezzo discount.

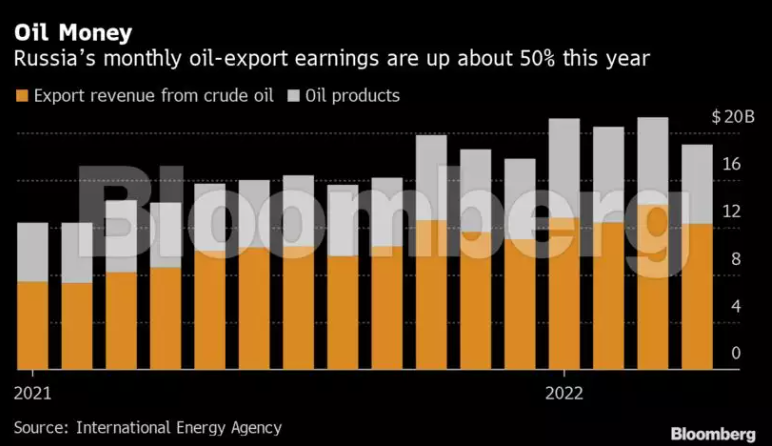

Ciò significa che il denaro sta sgorgando nei conti della Russia. Le entrate delle sole esportazioni di petrolio sono aumentate del 50% rispetto all’anno scorso.

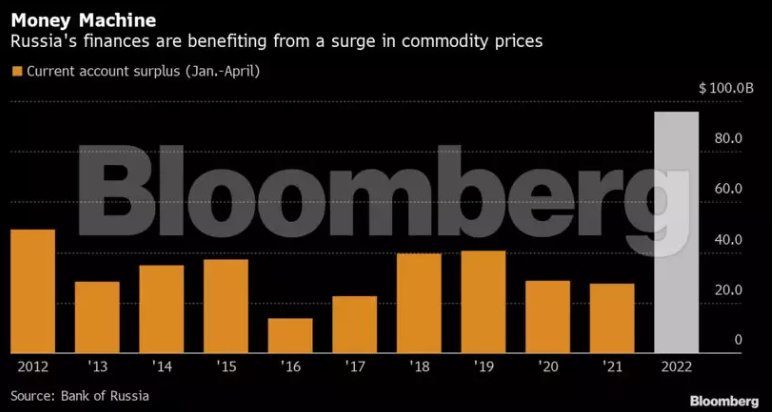

L’avanzo delle partite correnti, la misura più ampia degli scambi di beni e servizi, è più che triplicato nei primi quattro mesi dell’anno a quasi 96 miliardi di dollari, la misura più alta dal 1994.

Ecco una delle motivazioni per cui il rublo si trova al massimo degli ultimi 7 anni nei confronti del dollaro.

ARTICOLI CORRELATI:

L’accordo UE sull’embargo del petrolio russo

Russia fuori dallo SWIFT: è davvero isolata dal sistema finanziario?