Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Il rallentamento della Cina rende più difficile evitare una recessione globale

Contro ogni aspettativa, la People’s Bank of China ha tagliato i tassi d’interesse di 10 punti base. La decisione è in netto contrasto con la rotta intrapresa dai suoi peers globali. E’ probabile che la PBOC ritenga che l’economia cinese sia in uno stato peggiore di quello che sembra e questo è un segnale importante poiché il rallentamento della Cina rende più difficile evitare una recessione globale.

Il taglio dei tassi ha sorpreso gli esperti. Secondo le loro previsioni, la banca centrale cinese si sarebbe focalizzata sul controllo dell’inflazione, sostenendo al contempo la crescita economica. Data la necessità di mantenere la stabilità dei prezzi, pensavano che la probabilità di un taglio dei tassi d’interesse fosse bassa.

Come le sue controparti occidentali, la PBOC adesso potrebbe essere molto più dipendente dai dati. Le ultime news cinesi non sono state molto buone e questo può aver avuto un’influenza sulla decisione della banca centrale.

Il rallentamento della Cina

Le vendite al dettaglio sono cresciute del 2,7% a luglio rispetto a un anno fa, ben al di sotto della stima del 5% e in calo dal 3,1% di giugno. Le vendite delle categorie legate alla ristorazione, ai mobili e alle costruzioni sono diminuite mentre le vendite di auto, una delle categorie più grandi per valore, sono aumentate del 9,7%.

La produzione industriale è aumentata del 3,8%, mancando le aspettative di una crescita del 4,6%, ed è in calo dal 3,9% del mese precedente. Gli investimenti per i primi sette mesi dell’anno sono aumentati del 5,7% rispetto a un anno fa, mancando le aspettative di una crescita del 6,2%.

I dati più preoccupanti sono quelli del settore immobiliare. Le vendite di immobili si sono contratte del 29%, segnando un calo ancora più profondo rispetto a quello del 18% a giugno. L’inizio delle costruzioni è diminuito del 45%, invariato rispetto a giugno. Gli investimenti nel settore immobiliare sono diminuiti a un ritmo più rapido a luglio rispetto a giugno.

La domanda cinese e le sue implicazioni per il resto del mondo

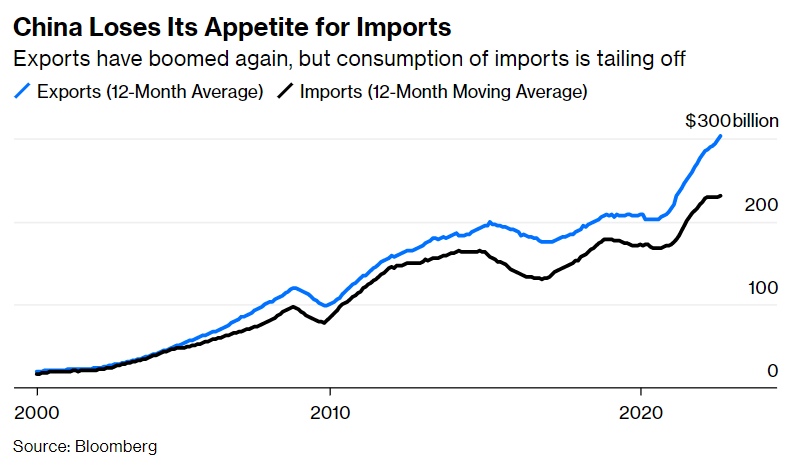

Per il resto del mondo, il dato più importante proveniente dalla Cina è il volume delle sue importazioni. Per anni la spesa cinese ha rappresentato un vento favorevole per l’economia mondiale. Dai dati sembrerebbe che la Cina abbia perso l’appetito per le importazioni. Le esportazioni invece sono in aumento. Il grafico seguente utilizza le medie mobili a 12 mesi per evitare le distorsioni causate dalle vacanze del capodanno lunare.

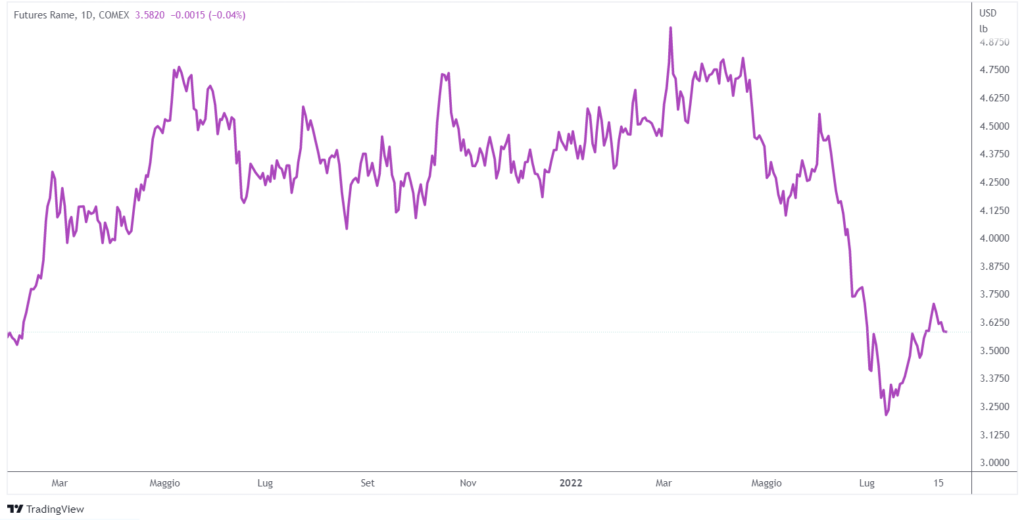

La debolezza della domanda cinese colpisce in modo diretto i prezzi delle materie prime, in particolare quello dei metalli industriali. La discesa del minerale di ferro e del rame sono stati chiari segnali della diminuzione della domanda.

L’impulso del credito

La Cina utilizza il credito per rilanciare l’economia. Ecco perché uno dei dati più osservati dagli economisti è l’impulso del credito cinese, ovvero la crescita del credito in proporzione alla crescita dell’economia. Sin dalla crisi finanziaria globale, la Cina ha dimostrato la capacità di aumentare nettamente l’impulso quando l’economia va male. Al momento la Cina non sembra per niente aggressiva nel far fluire il credito. Dopo la spinta del 2008, ogni sforzo per rilanciare l’economia è stato più debole del precedente.

In poche parole, non abbiamo assistito allo stimolo sovradimensionato che è solitamente associato alle riprese dell’economia cinese. L’impulso al credito cinese anno su anno ha appena raggiunto la media storica dopo aver toccato il minimo nell’ottobre 2021.

E’ probabile che la politica monetaria rimanga accomodante. Tuttavia, la domanda di credito è anemica. L’efficacia dello stimolo che ha avuto luogo è stata minima per colpa dei continui problemi con i focolai di Covid e della crisi immobiliare che attanaglia il paese. Senza una sufficiente domanda di credito, qualsiasi stimolo monetario potrebbe essere vano.

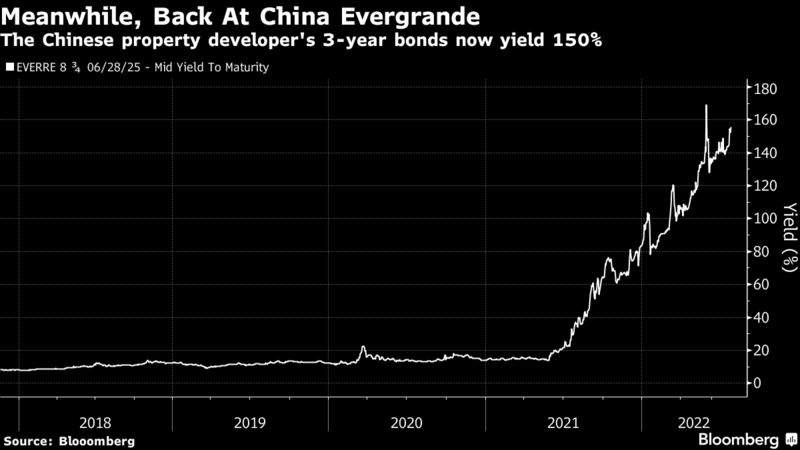

La crisi immobiliare cinese

Le autorità cinesi devono anche fare i conti con le continue ricadute del calo dei prezzi degli immobili, che continua senza sosta da quasi un anno, e le difficoltà per gli sviluppatori immobiliari. I problemi di Evergrande hanno provocato brevemente uno spasmo nei mercati mondiali alla fine dell’anno scorso, ma ora hanno in gran parte lasciato i titoli dei giornali. Tuttavia, i problemi per lo sviluppatore sono ancora gravi. Infatti, il rendimento delle sue obbligazioni in scadenza nel 2025 è ora superiore al 150%.

Molti acquirenti di case hanno interrotto i pagamenti dei mutui per protestare contro i ritardi nella costruzione degli appartamenti che avevano pagato prima del completamento, come è tipico in Cina. Ciò mette a dura prova i cashflow degli sviluppatori immobiliari, che a loro volta potrebbero portare a più ritardi nelle costruzioni.

I persistenti problemi finanziari degli sviluppatori insieme alle restrizioni legate al covid hanno ritardato i progetti di costruzione, spingendo gli acquirenti a mettere a rischio il proprio credito finanziario sospendendo i pagamenti del mutuo. Il sentiment ha ridotto la domanda e quindi anche i prezzi delle case.

Le autorità hanno dichiarato che la Cina non vivrà niente di simile alla crisi dei mutui subprime statunitensi del 2007 e hanno suggerito misure per aumentare la fiducia nel settore immobiliare e stabilizzare i prezzi delle case.

Sembrerebbe che le perdite su crediti relative ai prestiti ipotecari siano minime e che i saldi interessati siano attualmente piccoli nella maggior parte delle banche nazionali cinesi. Ma la pressione al ribasso potrebbe aumentare se l’ultima sospensione dei rimborsi dei mutui da parte di alcuni gruppi residenti in Cina non sarà gestita bene.

ARTICOLI CORRELATI:

Economia cinese: tra i lockdown e la crisi immobiliare

Recessione abitativa: cosa dicono i dati della NAHB