L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Inflazione USA Persistente: Le Cause e le Prospettive Future

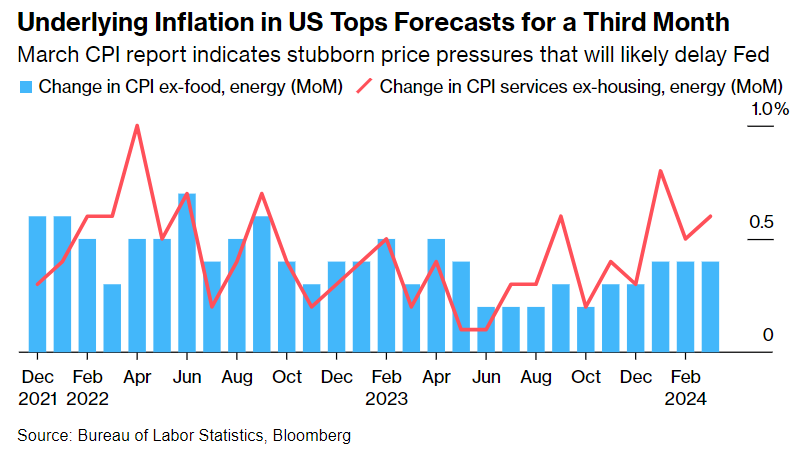

Il 2024 doveva segnare un punto di svolta per l’economia degli Stati Uniti, con una discesa dell’inflazione al tanto agognato target del 2%, un obiettivo che avrebbe permesso alla Federal Reserve di abbassare i tassi di interesse. Tuttavia, contrariamente a queste previsioni ottimistiche, l’inflazione USA si è rivelata persistente, mettendo in dubbio le strategie di intervento e le aspettative di una rapida discesa dei prezzi.

L’inflazione, quel fenomeno tanto dibattuto che incide direttamente sul potere d’acquisto dei consumatori e sulla pianificazione economica a lungo termine, ha anche messo in luce alcune delle sfide strutturali con cui l’economia globale continua a confrontarsi. La resilienza del mercato del lavoro e la vitalità dell’attività economica hanno contribuito in modo significativo a sostenere gli aumenti dei prezzi.

In un recente intervento, il presidente della Fed, Jerome Powell, ha riconosciuto che la persistenza dell’inflazione richiederà un mantenimento dei costi di finanziamento a livelli elevati più a lungo del previsto. Questo cambiamento di tono non è solo una revisione delle aspettative, ma ha anche ramificazioni profonde per la politica economica mondiale, influenzando le decisioni di politica monetaria e le reazioni dei mercati finanziari in tutto il globo.

Questo post esplora le dinamiche attuali dell’inflazione USA, analizzando gli errori nelle previsioni e le cause principali di questa inaspettata resilienza. Come si sono evoluti i fattori che influenzano l’inflazione? Quali lezioni possiamo trarre da queste tendenze per il futuro della politica economica? Scopriamolo insieme.

Perché l’Inflazione USA è così Persistente?

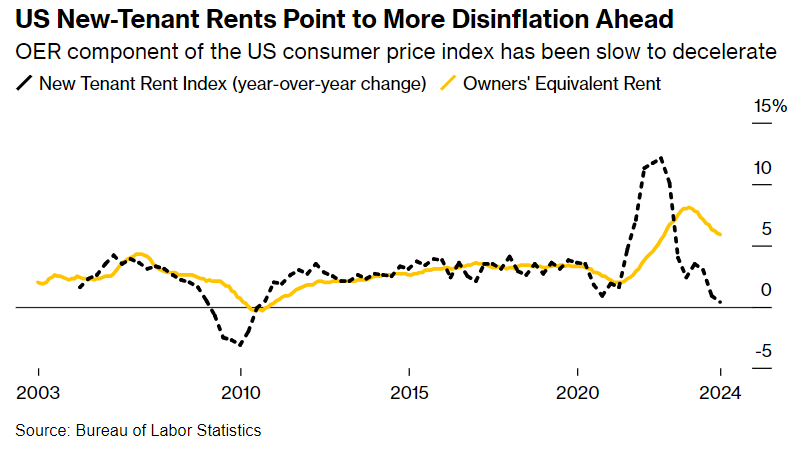

Costi degli Alloggi

L’inflazione USA si sta rivelando particolarmente persistente per vari motivi. Uno dei fattori chiave è la resilienza dell’inflazione nel settore dei servizi, in particolare negli alloggi. Nonostante i dati di enti come il Bureau of Labor Statistics e Zillow Group mostrino una diminuzione nella crescita degli affitti, l’aumento dei prezzi in questa categoria non ha ancora riflettuto questa tendenza e continua a rappresentare una sfida significativa per il raggiungimento degli obiettivi di inflazione della Fed.

Mercato del Lavoro e Altri Fattori

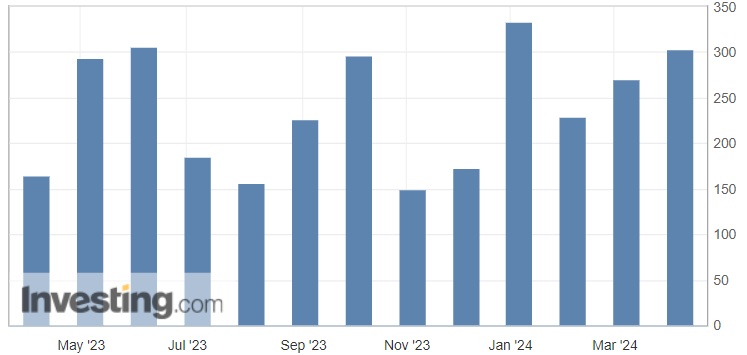

Il mercato del lavoro degli Stati Uniti ha mostrato una resilienza sorprendente nei primi mesi del 2024. Nonostante una lieve diminuzione della crescita dell’occupazione a marzo, il tasso di disoccupazione rimane vicino ai minimi storici, sostenendo la spesa dei consumatori e mantenendo alta la pressione sui prezzi. Questo ambiente di forte domanda di lavoro continua a sostenere una crescita salariale robusta, che a sua volta alimenta ulteriormente l’inflazione tramite un aumento della capacità di spesa dei consumatori.

Oltre al mercato del lavoro, altri fattori contribuiscono alla persistenza dell’inflazione. L’incremento nei prezzi delle materie prime e nei premi delle assicurazioni automobilistiche ha avuto un impatto significativo. Le automobili, sempre più complesse tecnologicamente, hanno visto aumentare i costi di riparazione, spingendo in alto i premi assicurativi. I prezzi dell’energia, in particolare del petrolio, hanno visto un’escalation nel primo trimestre dell’anno, aggravata dalle tensioni geopolitiche in Medio Oriente. Questi aumenti si sono riflessi nei costi dei carburanti, complicando gli sforzi della Fed.

Le Aspettative del Mercato

La dichiarazione di Powell a dicembre ha innescato grandi aspettative di tagli dei tassi di interesse. Tuttavia, con l’inflazione che non mostra segni di arresto significativi, il panorama dei tassi di interesse è cambiato drammaticamente rispetto alle previsioni iniziali del 2024. Dopo aver iniziato l’anno prevedendo fino a sei tagli dei tassi nel 2024, ovvero un allentamento di 1,5 punti percentuali, il mercato adesso sconta meno di mezzo punto di riduzione. I rendimenti a due anni, quelli più sensibili alle politiche della Fed, sono di nuovo vicini al 5%. Nel frattempo, la volatilità del mercato obbligazionario – misurata attraverso l’indice MOVE – ha raggiunto il livello più alto da gennaio.

Conclusioni

L’inflazione USA persistente rappresenta una delle sfide più significative per la politica economica attuale. Come abbiamo visto, nonostante le aspettative iniziali per una riduzione nel 2024, diversi fattori hanno contribuito a mantenere alta la pressione inflazionistica. Il mercato del lavoro robusto, i persistenti aumenti nei costi degli alloggi e i recenti rialzi dei prezzi dell’energia sono solo alcuni degli elementi chiave che continuano a sostenere l’inflazione sopra i livelli desiderati dalla Fed.

In questo contesto, è evidente che la banca centrale dovrà mantenere un approccio cauto. L’incertezza legata alle tensioni geopolitiche e alle fluttuazioni del mercato energetico aggiunge ulteriori complessità al compito di stabilizzare i prezzi. La Fed ha già segnalato che i tassi di interesse potrebbero rimanere elevati più a lungo del previsto per assicurare che l’inflazione ritorni stabilmente verso il target.

Guardando al futuro, è cruciale che la politica monetaria rimanga flessibile e reattiva alle dinamiche economiche in evoluzione. Inoltre, sarà importante monitorare come le aspettative inflazionistiche delle imprese e dei consumatori rispondono alle politiche attuate, dato che queste aspettative possono influenzare i comportamenti economici in modi che potrebbero sia alleviare sia esacerbare le pressioni inflazionistiche.

In conclusione, mentre la Fed naviga in queste acque turbolente, sarà fondamentale una comunicazione chiara e coerente per mantenere la fiducia del mercato e guidare efficacemente le aspettative economiche. Solo così sarà possibile mitigare l’impatto dell’inflazione persistente e sostenere una crescita economica equilibrata e sostenibile.

ARTICOLI CORRELATI:

L’Impatto degli Aumenti dei Tassi di Interesse sull’Economia: Una Nuova Teoria

L’indice di inflazione preferito dalla Fed non dà alcun motivo per tagliare presto i tassi

Svolta accomodante della Fed: la lotta all’inflazione è stata vinta?