Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

L’intervento della Bank of England per fermare il crollo dei Gilt: iniziano gli acquisti di obbligazioni

La Bank of England è intervenuta nel mercato dei gilt per scongiurare un imminente crollo, promettendo acquisti illimitati di obbligazioni a lunga scadenza e ritardando le vendite di obbligazioni pianificate nell’ambito del suo programma di quantitative tightening. Gli acquisti saranno effettuati su qualsiasi scala sarà necessaria.

Con le ricadute dei tagli fiscali del primo ministro Liz Truss che stanno ancora danneggiando i prezzi degli asset nel Regno Unito, la BOE ha temuto che le richieste di garanzie avrebbero costretto gli investitori a scaricare i titoli di Stato.

La BOE ha dato il via al piano mercoledì pomeriggio acquistando poco più di 1 miliardo di sterline (1,07 miliardi di dollari) di titoli con scadenza 20 anni o più, meno dei 5 miliardi di sterline che si dichiarava disposta ad acquistare ad ogni asta.

Il programma di acquisto di obbligazioni si svolgerà ogni giorno fino al 14 ottobre. L’intervento potrebbe quindi raggiungere i 61 miliardi di sterline.

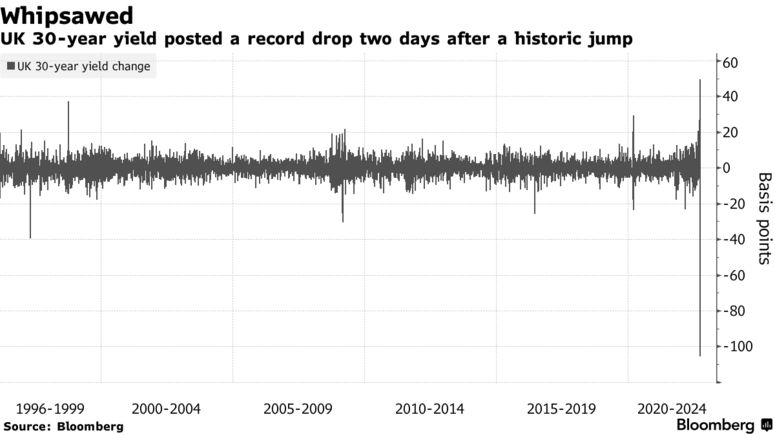

La reazione del mercato obbligazionario all’intervento della Bank of England

L’annuncio degli acquisti ha avuto un impatto immediato sul mercato dei gilt, portando i rendimenti a 30 anni al loro calo più grande mai registrato. Il rendimento dei titoli è crollato di 106 punti base al 3,93% dopo che la BOE ha dichiarato che avrebbe acquistato una quantità illimitata di obbligazioni a lunga scadenza.

Le mosse hanno iniettato un po’ di fiducia nel mercato obbligazionario della nazione, che ha mostrato segni di panico sulla scia dei piani fiscali del nuovo governo.

Le vendite frenetiche di obbligazioni, guidate in gran parte dai fondi pensione che si affrettavano a soddisfare le margin call, avevano spinto il rendimento al rialzo di oltre un punto percentuale fino al 5,14%, un livello visto l’ultima volta nel 1998.

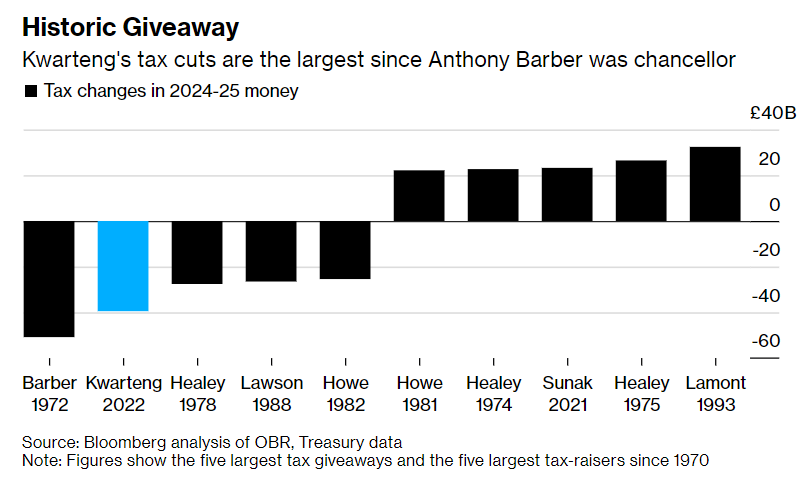

Alla base del crollo dei gilts c’è la determinazione del governo di far passare il più grande pacchetto di tagli fiscali non finanziati in mezzo secolo.

Martedì il Fondo monetario internazionale ha esortato il governo di Truss a riconsiderare il piano e Moody’s Investors Service ha avvertito che potrebbe minacciare il rating del paese.

I problemi dei fondi pensione

Secondo persone che hanno familiarità con la questione, l’intervento della Bank of England è avvenuto per evitare una potenziale crisi innescata dai requisiti di garanzia dei fondi pensione e dei fondi d’investimento guidati dalla responsabilità (LDI), che sarebbero stati costretti a vendere gilt a lunga scadenza.

Le margin call sarebbero avvenute ieri pomeriggio, anche se banche d’investimento e gestori di fondi avevano avvertito il governo del problema nei giorni scorsi.

Circa 1 trilione di sterline di strategie di investimento basate sulla responsabilità vengono investiti in obbligazioni governative e societarie. La BOE temeva che una vendita per soddisfare le richieste di garanzie avrebbe spinto i prezzi più in basso e fatto fallire alcuni fondi, dando il via ad una spirale di vendite.

Le margin call dei fondi pensione

Quando i rendimenti scendono, i fondi ricevono un margine e quando i rendimenti aumentano, in genere devono inviare più garanzie. Dopo il picco dei rendimenti dei gilt questa settimana, i gestori di fondi LDI sono stati colpiti dalle margin call delle loro banche di investimento.

Secondo Shalin Bhagwan, Head of Pension Advisory di DWS Group, le riserve di garanzia LDI sono in parte impostate utilizzando dati storici per costruire modelli basati su probabili movimenti dei prezzi dei gilt. Il recente crollo improvviso dei gilt ha spazzato via i modelli e le riserve di garanzia.

Le pensioni hanno chiesto ai gestori di fondi di riscattare partecipazioni in azioni, obbligazioni e anche fondi immobiliari aperti del Regno Unito al fine di mantenere le loro posizioni. Tutti i fondi pensione che hanno utilizzato livelli anche moderati di leva finanziaria stanno lottando per tenere il passo con le mosse delle obbligazioni.

La dimensione del mercato LDI è esplosa negli ultimi dieci anni. L’importo delle passività detenute dai fondi pensione del Regno Unito che sono state coperte con strategie LDI è triplicato a 1,5 trilioni di sterline nei 10 anni fino al 2020, secondo l’Investment Association. Queste operazioni sono in genere utilizzate dai regimi pensionistici a benefici definiti.

Dal QT al QE

L’intervento della BOE, che sarà finanziato dalla creazione di nuove riserve, è un market maker di ultima istanza ma si configura come un programma di quantitative easing. Sebbene il QE sia normalmente un’operazione monetaria, la mossa è stata raccomandata dal Financial Policy Committee della BOE, tra i timori di un rischio materiale per la stabilità finanziaria che porterebbe a un inasprimento delle condizioni di finanziamento e a una riduzione del flusso di credito verso l’economia reale.

L’intervento avrà conseguenze per la politica monetaria e potrebbe significare che i funzionari decideranno di dover agire in modo più ampio a novembre. Il Comitato di politica monetaria non esiterà a modificare i tassi di interesse nella misura necessaria per riportare l’inflazione all’obiettivo del 2% in modo sostenibile nel medio termine.

Il ritorno all’acquisto di obbligazioni è arrivato pochi giorni prima che la BOE iniziasse a vendere le sue partecipazioni di titoli di Stato accumulate dopo la crisi finanziaria, che hanno raggiunto il picco di 875 miliardi di sterline. Il piano è stato posticipato al 31 ottobre, ma l’obiettivo annuale di una riduzione di 80 miliardi di sterline è rimasto invariato.

ARTICOLI CORRELATI:

Il crollo della sterlina ai minimi storici: che opzioni ha la Bank of England?

Inflazione a doppia cifra in Regno Unito

Inflazione nel Regno Unito al massimo degli ultimi 40 anni

L’avvertimento della Bank of England: una recessione è inevitabile!