L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

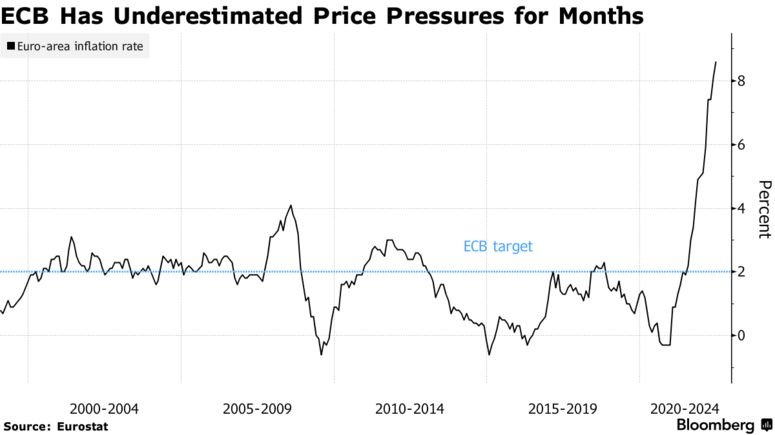

La BCE ha aumentato i tassi di 50 punti base a sorpresa

La BCE ha aumentato i tassi di 50 punti base, copiando le mosse della Fed e schiacciando la sua credibilità sulla “forward guidance”. La Banca centrale europea aveva infatti previsto di aumentare i tassi di 25 punti basi alla riunione di oggi e di procedere con un aumento di 50 bps solo a settembre. L’aumento di 50 punti base non è scioccante visto che l’inflazione armonizzata europea ha raggiunto un nuovo record a giugno. In ogni caso, la BCE ha aumentato i tassi dopo 11 anni esatti (luglio 2011).

Guardando al futuro, la BCE ha affermato che sarà opportuna un’ulteriore normalizzazione dei tassi di interesse. Ha aggiunto che l’uscita dei tassi di interesse dal territorio negativo, avvenuta con l’aumento di oggi, consente al Consiglio direttivo di valutare gli aumenti riunione per riunione .Questo vuol dire che le indicazioni esplicite della BCE sono terminate. Il cambiamento di approccio ha molto più senso in un contesto economico in cui l’inflazione è a livelli mai visti.

In ogni caso, il futuro andamento dei tassi di riferimento continuerà a dipendere dai dati e contribuirà a raggiungere l’obiettivo di inflazione del 2% nel medio termine.

I punti principali della riunione della BCE:

- Il Consiglio direttivo ha ritenuto opportuno compiere un primo passo più ampio nel suo percorso di normalizzazione dei tassi rispetto a quanto segnalato nella sua precedente riunione. Questa decisione si basa sulla valutazione dei rischi di inflazione;

- La BCE sosterrà il ritorno dell’inflazione all’obiettivo di medio termine rafforzando l’ancoraggio delle aspettative di inflazione e assicurandosi che le condizioni della domanda si adeguino al raggiungimento del target del 2% di inflazione;

- L’uscita dai tassi di interesse negativi consente al Consiglio direttivo di effettuare una transizione verso un approccio “riunione per riunione” alle decisioni sui tassi di interesse;

- Il Consiglio direttivo è pronto ad adeguare tutti i suoi strumenti nell’ambito del suo mandato per garantire che l’inflazione si stabilizzi al 2%.

- La BCE ha svelato il “Transmissions Protection Mechanism” (TPI) il cui scopo è salvaguardare la corretta trasmissione della politica monetaria in tutta l’Euro Area. Lo strumento consentirà al Consiglio direttivo di mantenere il suo mandato di stabilità dei prezzi. Come previsto, non sono state fornite molte informazioni. La BCE si è limitata a dire che gli acquisti non sono soggetti a restrizioni.

Il Trasmission Protection Mechanism

Il TPI è stato progettato per garantire che la politica monetaria sia trasmessa senza intoppi in tutti i paesi dell’Euro Area. Può essere utilizzato per contrastare dinamiche di mercato disordinate (ad esempio spread che si allargano).

L’entità degli acquisti sotto il TPI dipende dalla gravità dei rischi che deve affrontare la trasmissione della politica monetaria. In ogni caso, la flessibilità nei reinvestimenti dei titoli in scadenza nel portafoglio del programma di acquisto di emergenza pandemica (PEPP) rimane la prima linea di difesa per contrastare i rischi di mercato.

I dettagli su PEPP e TLTRO

Il Consiglio direttivo intende reinvestire i pagamenti principali dei titoli in scadenza acquistati nell’ambito del PEPP almeno fino alla fine del 2024.

Per quanto riguarda il TLTRO, la BCE continuerà a monitorare le condizioni di finanziamento delle banche e a garantire che la scadenza del programma non ostacoli la corretta trasmissione della sua politica monetaria.

Il Consiglio direttivo valuterà inoltre regolarmente in che modo le operazioni di prestito mirate stanno contribuendo alla sua posizione di politica monetaria.

La difficile posizione della BCE

La banca centrale deve affrontare un compito più difficile della maggior parte delle banche centrali. Oltre a definire la politica monetaria per 19 paesi diversi, la minaccia di una recessione è maggiore poiché la guerra nella vicina Ucraina fa aumentare i costi di cibo e carburante. Le ultime volte che la BCE ha alzato i tassi nel 2008 e nel 2011, è presto tornata indietro una volta che la crescita è crollata.

La Germania, la più grande economia europea, è particolarmente a rischio a causa della sua dipendenza dal gas naturale russo, che ha limitato le forniture in risposta alle sanzioni occidentali. I flussi attraverso il gasdotto Nord Stream sono ripresi oggi dopo la manutenzione, portando un po’ di sollievo ai mercati. Allo stesso tempo però, sono emersi i rischi politici con le dimissioni del primo ministro italiano Mario Draghi.

La reazione dei mercati

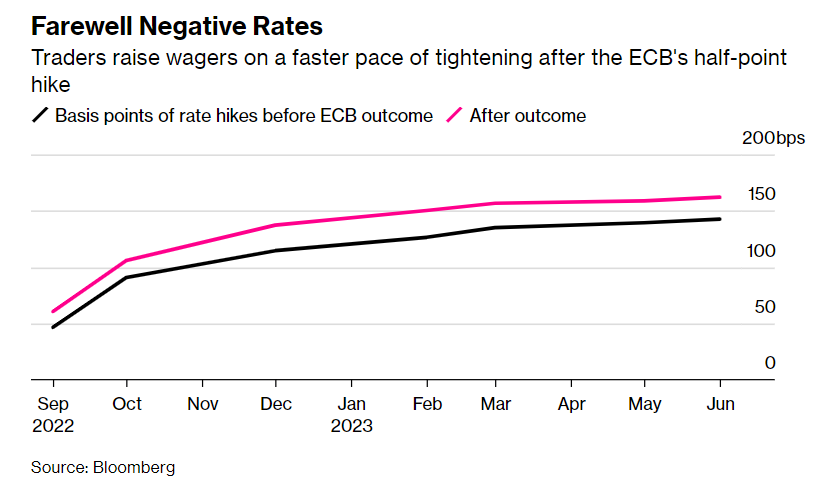

L’euro si è rafforzato a seguito della dichiarazione della BCE, aumentando di quasi l’1% nei confronti del dollaro. Tuttavia, non è riuscito a mantenere i guadagni e al momento si trova in rosso. Gli operatori del mercato monetario stanno scommettendo su 60 punti base di rialzi alla prossima riunione della BCE a settembre, rispetto a meno di 50 punti base prima della decisione.

Il repricing suggerisce che gli investitori si aspettano che la BCE dovrà diventare più aggressiva per far fronte all”inflazione record, che sta raggiungendo più di quattro volte il suo obiettivo del 2%.

L’Euro Stoxx 600 è al momento leggermente in positivo e ha cancellato le perdite iniziali.

ARTICOLI CORRELATI:

La parità tra euro e dollaro: perché l’euro è debole?

In che modo i tassi d’interesse influenzano l’inflazione?

Lo spread BTP-Bund si allarga: la frammentazione dell’Eurozona

Riunione della BCE: termine degli acquisti e nuove proiezioni