L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Le prospettive del prezzo dell’oro

A causa dell’aumento dei rendimenti reali le prospettive a breve termine del prezzo dell’oro non sono così rosee. Tuttavia, è probabile che questa mossa al rialzo dei rendimenti reali non sia duratura. In un contesto di continue tensioni geopolitiche, predominio fiscale, sanzioni sulle riserve in valuta estera e sul commercio internazionale, la tesi rialzista a lungo termine per l’oro rimane forte.

Cosa sta succedendo all’oro?

L’oro è notoriamente presentato come bene rifugio e riserva di valore. Molti sostengono anche che agisca da copertura contro l’inflazione. Il comportamento recente dell’oro ha sfidato tutte queste classificazioni.

Le prospettive a breve termine del prezzo dell’oro rimangono decisamente poco chiare anche se esistono alcune condizioni favorevoli per questo asset. Ciò che è evidente è che i metalli preziosi e le società minerarie non sono riuscite a sfuggire alla recente volatilità che ha interessato quasi tutte le attività finanziarie.

I rendimenti reali

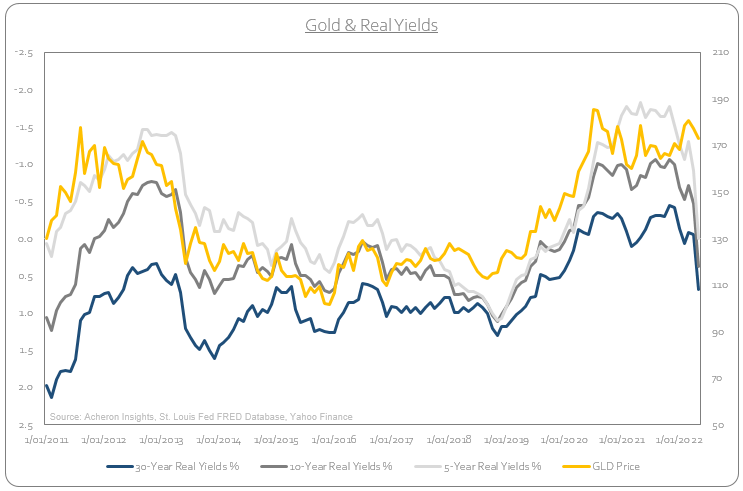

Dato il recente movimento al rialzo dei rendimenti reali, la performance dell’oro non sorprende. I rendimenti reali tendono infatti ad essere l’indicatore più affidabile per il metallo giallo.

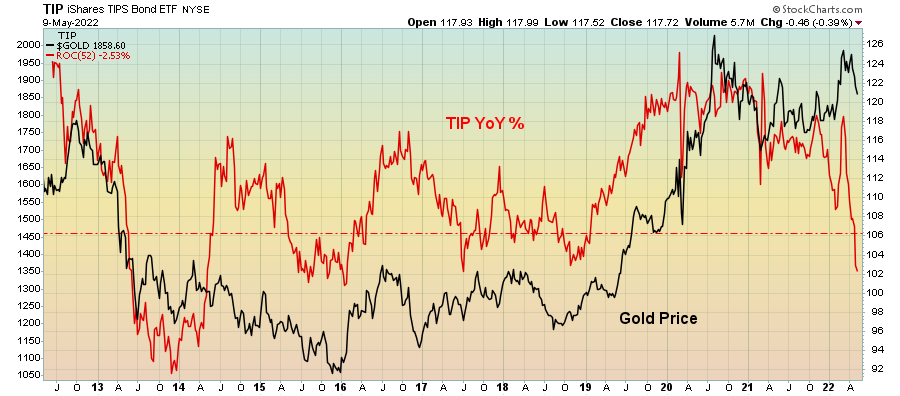

I rendimenti reali negativi sono la conseguenza della repressione finanziaria, una condizione che favorisce gli attributi di riserva di valore dell’oro. Al momento i rendimenti reali sono ampiamente positivi. Possiamo vedere la relazione tra oro e rendimenti reali anche osservando il tasso di variazione dei TIPS a confronto con il prezzo dell’oro.

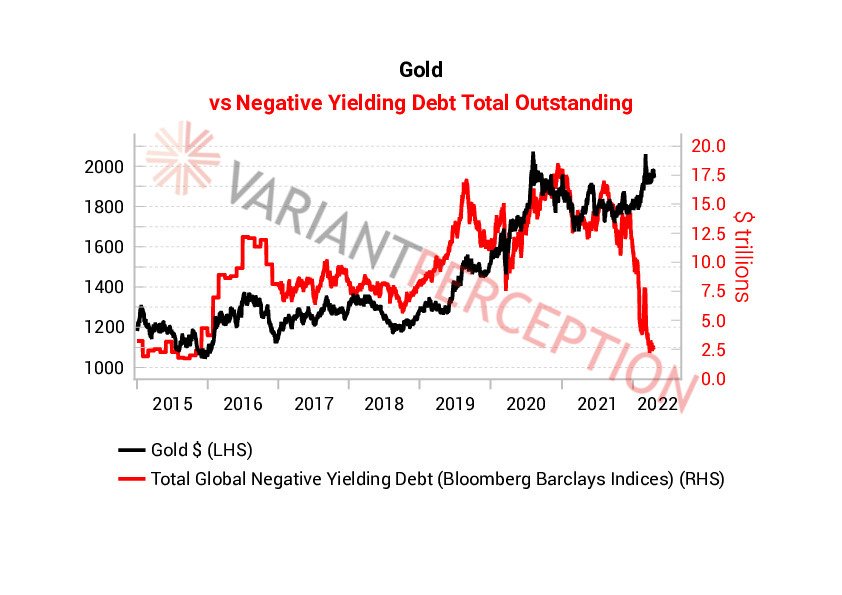

E’ interessante anche notare la relazione tra l’oro e il livello totale del debito con un rendimento negativo. Poiché i tassi sono aumentati in tutto il mondo, il livello di debito con un rendimento negativo è crollato.

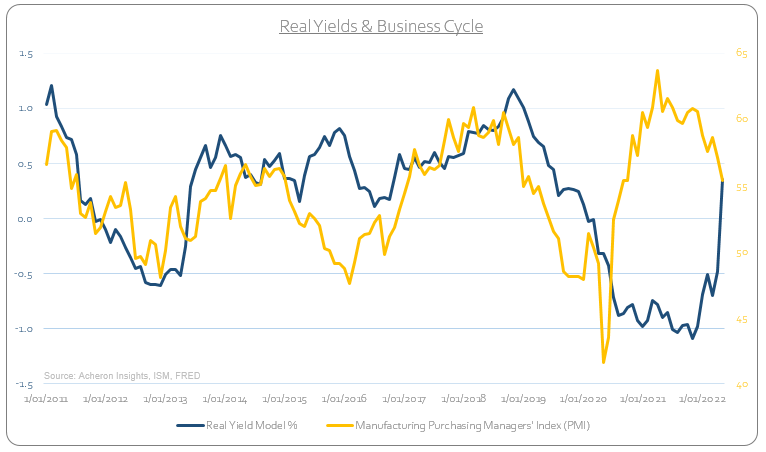

Tuttavia, questo rapido (e storico) aumento dei tassi reali non dovrebbe sorprendere necessariamente gli investitori. Storicamente, si può avere una buona idea di dove sono diretti i tassi reali semplicemente osservando il ciclo economico. Possiamo osservare questa relazione tra i tassi reali e il ciclo economico di seguito, utilizzando il PMI manifatturiero come proxy per il ciclo economico.

La prospettive dell’oro

Sebbene sia probabile che i tassi reali continueranno a salire significativamente nei prossimi mesi, coloro che sono interessati ad un’allocazione di lungo termine potrebbero dover prestare attenzione. La tesi di lungo termine per l’oro risiede nel fatto che un’economia sovraindebitata non è in grado di gestire tassi reali positivi per periodi sostenuti.

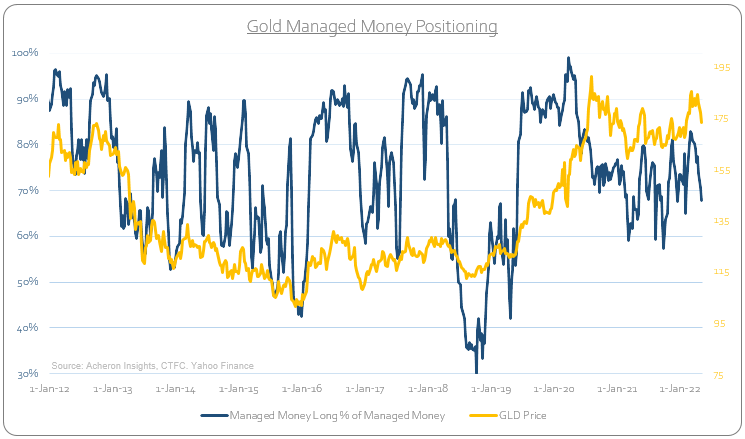

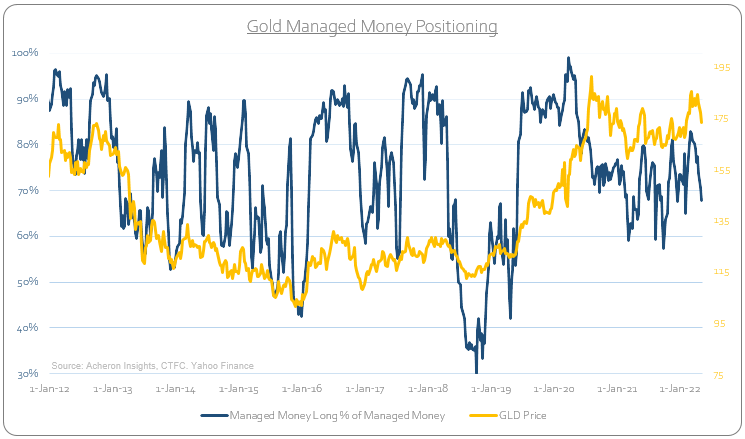

Cosa stanno indicando i posizionamenti?

Dal punto di vista del posizionamento, stiamo iniziando a vedere alcuni movimenti costruttivi. In primo luogo, osservando il posizionamento dei gestori di fondi, abbiamo assistito a una significativa diminuzione delle posizioni long. Gli hedge fund e i CTA sono entrambi in gran parte trend follower e tendono ad essere long ai massimi e short ai minimi.

Più costruttivo per il presente, tuttavia, è il posizionamento sul mercato dei futures dei produttori di oro. I produttori (cioè i soldi intelligenti) tendono ad essere in gran parte short sul mercato poiché vendono contratti future a termine per coprire la loro produzione. Attualmente hanno le posizioni short più piccole dal 2018, che come sappiamo è stato un ottimo momento per acquistare.

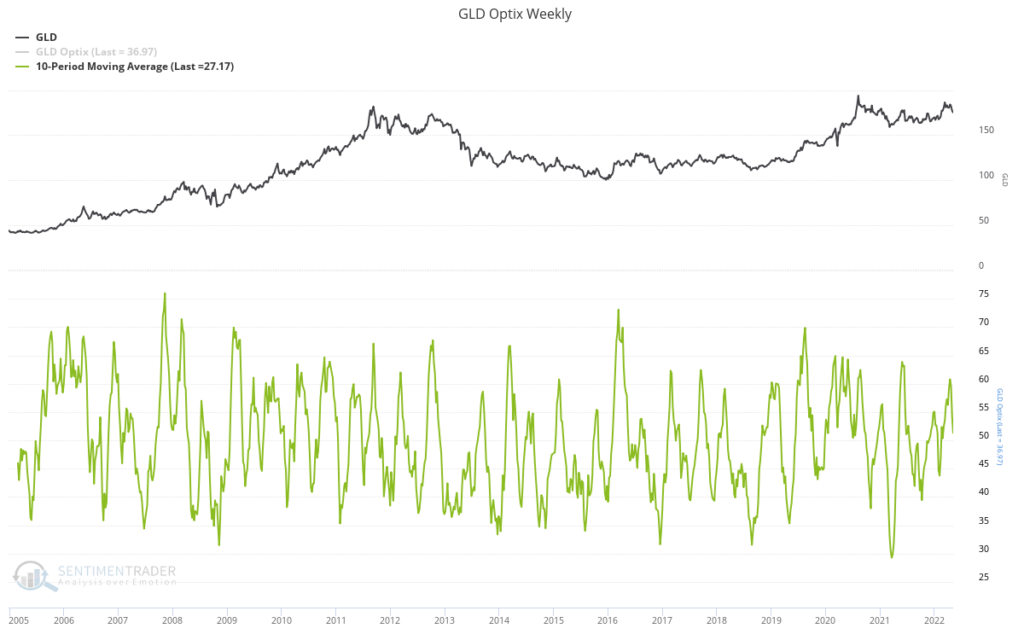

Il sentiment sull’oro

Dal punto di vista del sentiment, abbiamo anche assistito a una costruttiva distensione del sentiment bullish negli ultimi tempi, come misurato dall’indice Bullish Percent Gold Miners. Tuttavia, il pessimismo non è estremo e potrebbe essere opportuno aspettare che aumenti per assumere posizionamenti tattici.

Se osserviamo il sentiment attraverso la lente dell’indice Optic di SentimenTrader, possiamo vedere un ulteriore “washout” generalmente allineato con le migliori opportunità di acquisto degli ultimi tempi.

È importante ricordare che il sentiment non è un ottimo strumento per cronometrare gli ingressi in quanto può rimanere elevato o depresso per lunghi periodi.

Il dollaro

Un altro importante ostacolo per i metalli preziosi attualmente è il dollaro, anche se la relazione negativa tra i due asset non è stata evidente negli ultimi mesi. In un contesto di crescita in rallentamento il dollaro potrebbe rimanere forte e creare un ambiente sfavorevole per l’oro e i metalli preziosi.