L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Cos’è il LIBOR e perché sta per essere sostituito?

Per più di 40 anni, il London Interbank Offered Rate (LIBOR) è stato un punto di riferimento chiave per stabilire i tassi di interesse applicati su prestiti a tasso variabile, mutui e debito societario. Dopo diversi scandali e crisi, da gennaio dell’anno scorso non viene più utilizzato per emettere nuovi prestiti negli Stati Uniti. Il suo posto è stato rimpiazzato dal Secured Overnight Financing Rate (SOFR), che molti esperti considerano un tasso di riferimento più accurato.

Sebbene il LIBOR non venga più utilizzato per valutare i nuovi prestiti, resterà formalmente attivo almeno fino al 2023. Il LIBOR a una settimana e a due mesi ha cessato di essere pubblicato, mentre quello overnight, a 1 mese, 3 mesi, 6 mesi e 12 mesi continuerà a essere pubblicato fino a giugno 2023.

Cos’è il LIBOR?

Il LIBOR è stato un tempo il tasso di interesse di riferimento più importante per fissare il prezzo dei prestiti overnight e a breve termine che le banche si concedono reciprocamente. Questo tasso di riferimento è servito da base per altri tipi di prestiti concessi da istituti finanziari, inclusi mutui, prestiti di auto e prodotti finanziari come i credit default swap (CDS).

Il metodo per stabilire questo tasso di riferimento consiste nel raccogliere le stime da un massimo di 18 banche globali sui tassi di interesse che avrebbero addebitato per le diverse scadenze dei prestiti, date le loro prospettive sulle condizioni economiche locali. Il LIBOR viene calcolato in cinque valute: sterlina, franco svizzero, euro, yen e dollaro americano.

È importante notare che il Libor non è impostato su ciò che le banche pagano effettivamente per prendere in prestito fondi l’una dall’altra ma si basa piuttosto su ciò che pensano che pagherebbero. Di conseguenza, è possibile per le banche presentare tassi più bassi e manipolare questo benchmark abbastanza facilmente.

Lo scandalo del LIBOR

Lo scandalo del LIBOR è stato uno schema in cui i banchieri di diversi importanti istituti finanziari hanno collaborato tra loro per manipolare il benchmark. Sebbene lo scandalo sia venuto alla luce nel 2012, ci sono prove che suggeriscono che la manipolazione fosse già in corso dal 2003. Molte delle principali istituzioni finanziarie sono state coinvolte nello scandalo, tra cui Deutsche Bank, Barclays, Citigroup, JPMorgan Chase e Royal Bank of Scotland.

Barclays è stato un attore chiave in questa truffa, presentando stime inferiori a quello che le altre banche le avevano effettivamente addebitato. Poiché un tasso più basso indica presumibilmente un minor rischio di insolvenza, è considerato un segno che una banca è in condizioni migliori rispetto a un’altra con un tasso più alto.

A seguito dello scandalo sono sorte domande sulla validità del LIBOR come tasso di riferimento credibile ed è ora in fase di sostituzione. Secondo la Federal Reserve e le autorità di regolamentazione nel Regno Unito, il LIBOR sarà eliminato entro il 30 giugno 2023.

Il LIBOR dopo la crisi finanziaria globale

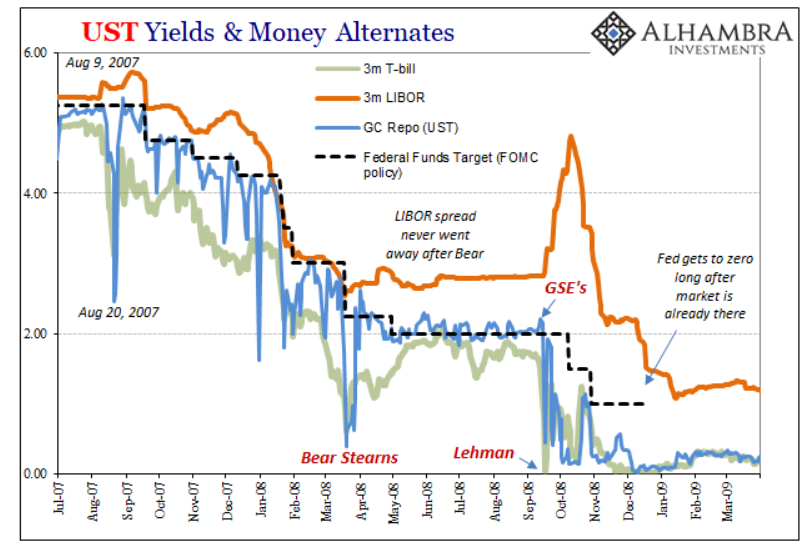

Un’altra ragione per cui il LIBOR è in fase di sostituzione deriva dal ruolo che ha svolto nel peggiorare la crisi finanziaria del 2008. Il LIBOR ha amplificato la crisi poiché ogni giorno le banche stimavano tassi di interesse sempre più alti, rendendo i prestiti più costosi, anche se le banche centrali globali si affrettavano a tagliare i tassi di interesse.

Con i tassi di migliaia di miliardi di dollari di prodotti finanziari in aumento giorno dopo giorno e i timori di prestiti bancari a rischio che riducono il flusso di denaro attraverso l’economia, i mercati sono crollati. Il Libor è stato solo uno dei tanti fattori che hanno creato i disastri del 2008, ma il suo ruolo chiave nel trasmettere la crisi a tutte le parti dell’economia globale ha spinto molte nazioni a cercare tassi alternativi che i politici potessero tenere più facilmente sotto controllo. Il LIBOR è salito ed è rimasto alto non solo nel 2008 ma anche durante altri momenti difficili negli ultimi 15 anni.

I sostituti del LIBOR

SOFR

Il Secured Overnight Funding Rate (SOFR) è un tasso di interesse che le banche utilizzano per valutare i derivati e i prestiti denominati in dollari statunitensi. Il SOFR giornaliero si basa sulle transazioni nel mercato dei pronti contro termine dei Treasury, dove gli investitori offrono alle banche prestiti overnight garantiti dalle loro attività obbligazionarie. A differenza del LIBOR, nel mercato dei pronti contro termine vi è una maggiore attività di negoziazione rispetto a quella dei prestiti interbancari. Ciò lo rende teoricamente un indicatore più accurato dei costi di indebitamento.

ESTR

L’Euro Short-Term Rate (ESTR) è un tasso di interesse di riferimento che riflette i costi di prestito overnight delle banche all’interno dell’Eurozona. Il tasso è calcolato e pubblicato dalla Banca Centrale Europea (BCE) e sta sostituendo il precedente tasso overnight in euro (EONIA) e il tasso interbancario offerto in euro (EURIBOR) per diventare il punto di riferimento per l’Unione europea.

SONIA

Lo Sterling Overnight Index Average (SONIA), è il tasso di interesse overnight effettivo pagato dalle banche per transazioni non garantite nel mercato della sterlina britannica. Viene utilizzato per il finanziamento notturno per le negoziazioni che si verificano al di fuori dell’orario di lavoro e rappresenta la profondità delle attività notturne sul mercato.

ARTICOLI CORRELATI:

Cosa è successo nel Repo Market a Settembre del 2019

Gli haircut e la prociclicità del Repo Market

Il mercato di cui nessuno parla è forse il più importante: il Repo Market

L’Overnight Reverse Repo della Fed: cos’è e perché ha raggiunto livelli record?