Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

L’Overnight Reverse Repo della Fed: cos’è e perché ha raggiunto livelli record?

Il volume giornaliero dell’overnight reverse repo (ON RRP) è aumentato da meno di 1 miliardo di dollari all’inizio di marzo 2021 ad un picco di 2,4 trilioni di dollari il 30 settembre di quest’anno. Questo programma della Fed è importantissimo per l’attuazione della politica monetaria in un regime di riserve elevate come quello odierno. In questo post vedremo come funziona il programma overnight reverse repo della Fed e perché il suo volume ha raggiunto livelli così alti.

In che modo la Fed attua la sua politica monetaria?

Il Federal Open Market Committee (FOMC) comunica la posizione della politica monetaria attraverso una fascia obiettivo per il tasso fed funds. Anche gli interessi sui saldi di riserva (IORB) sono uno strumento chiave in quanto garantiscono che il tasso effettivo sui fondi federali (EFFR) rimanga entro l’intervallo target della Fed. L’EFFR è il tasso a cui le banche si prestano soldi tra di loro su base overnight.

Negli Stati Uniti, le banche sono solo una parte dell’ecosistema del mercato monetario: le istituzioni finanziarie non bancarie costituiscono una quota significativa dell’attività di prestito.

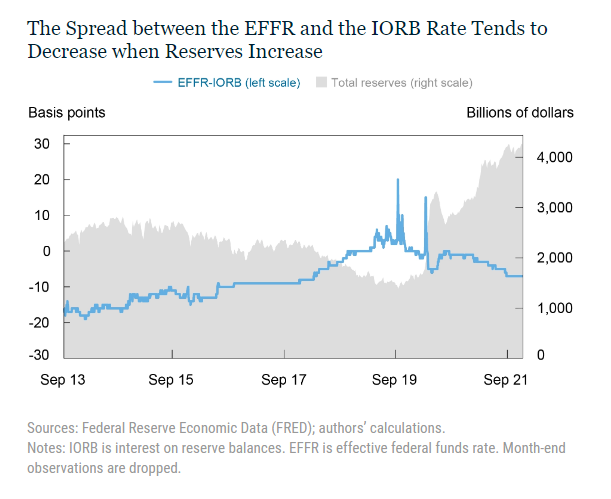

Man mano che le riserve crescono, le banche tendono ad assumere con riluttanza riserve aggiuntive e a diminuire i tassi che pagano per depositi e altri finanziamenti. In questo contesto, i tassi di mercato vengono scambiati al di sotto del tasso IORB perché i prestatori non bancari sono disposti a prestare a tali tassi.

Ad esempio, le Federal Home Loan Banks (FHLB), importanti prestatrici nel mercato dei fed funds ma non idonee a guadagnare l’IORB, sono disposte a prestare a tassi inferiori al tasso IORB piuttosto che lasciare i fondi non remunerati nei loro conti presso la Fed.

Per creare una limite inferiore al tasso fed funds, il FOMC ha introdotto il programma overnight reverse repo, disponibile per un’ampia gamma di prestatori del mercato monetario.

A cosa serve il programma overnight reverse repo della Fed?

Concettualmente, la struttura ON RRP agisce come l’IORB per un insieme di partecipanti al mercato monetario non bancario. Attraverso la struttura ON RRP, le istituzioni idonee, (fondi del mercato monetario, imprese sponsorizzate dal governo, primary dealers e banche), possono trattare con la Fed attraverso un accordo di riacquisto (repurchase agreement o repo).

Fissando il tasso ON RRP, il FOMC stabilisce una soglia minima sui tassi ai quali queste istituzioni sono disposte a prestare ad altre controparti. Questo “pavimento” migliora la capacità di queste istituzioni di negoziare tassi sugli investimenti privati al di sopra del tasso ON RRP e fornisce un investimento alternativo quando non sono disponibili tassi più interessanti.

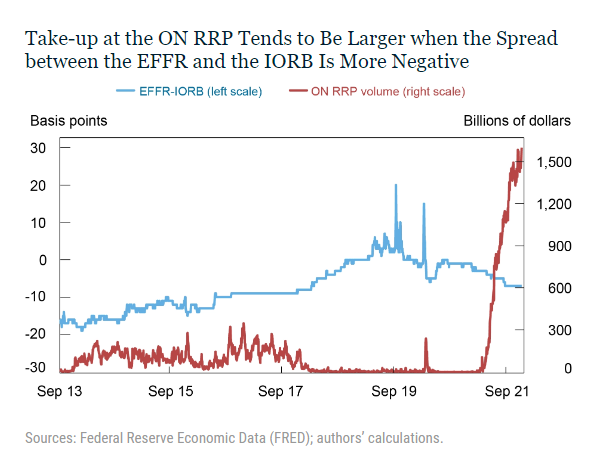

Nei periodi in cui l’EFFR è vicino o superiore al tasso IORB, non ci aspetteremmo che la struttura ON RRP veda grandi afflussi poiché i partecipanti al mercato monetario hanno accesso a investimenti alternativi a tassi più favorevoli.

Nel grafico seguente si può notare che, poiché le riserve sono diminuite costantemente durante il processo di normalizzazione della politica monetaria, nel 2018 e nel 2019 l’EFFR è stato più alto del tasso IORB.

Con l’aumento dello spread EFFR-IORB, il volume dell’ON RRP è diminuito ed è stato molto ridotto fino all’arrivo della pandemia.

Al contrario, quando le riserve sono abbondanti e l’EFFR si avvicina alla parte inferiore dell’intervallo target dei fed funds, il tasso ON RRP diventa più interessante rispetto agli investimenti alternativi e l’adozione della struttura ON RRP aumenta. In questi momenti, la struttura ON RRP è particolarmente importante per il controllo dell’EFFR.

L’effetto dell’ON RRP sul bilancio della Fed e sulle riserve

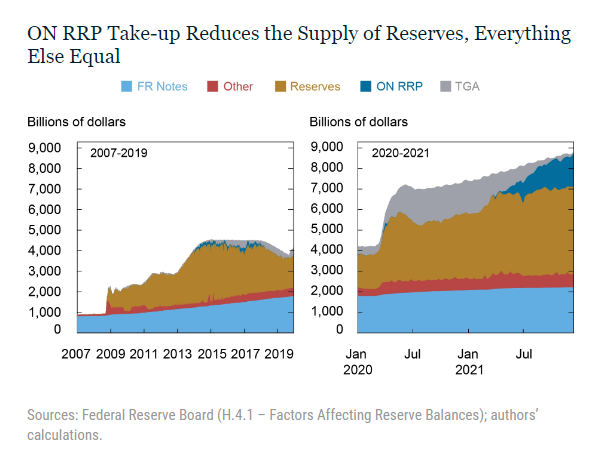

Una transazione ON RRP, che è economicamente simile a un prestito garantito, non cambia le dimensioni del bilancio della Fed, ma sposta la composizione delle sue passività. Ad esempio, quando un fondo del mercato monetario riduce i depositi presso una banca e indirizza tali fondi alla struttura ON RRP, i saldi di riserva detenuti dalla banca presso la Fed diminuisco.

Questa distribuzione più ampia delle passività della Fed è particolarmente utile negli ambienti in cui il FOMC utilizza gli acquisti di attività per stimolare l’economia aumentando le riserve. Poiché le riserve possono essere detenute solo dalle banche, una crescita sostanziale delle riserve può esercitare pressioni sui loro bilanci.

Il programma overnight reverse repo della Fed riduce queste pressioni offrendo passività che possono essere detenute da un insieme più ampio di partecipanti al mercato, sostenendo gli sforzi del FOMC per stimolare l’economia attraverso il quantitative easing.

Il grafico successivo mostra che un aumento del volume della struttura ON RRP modera la crescita dei saldi di riserva. Pertanto, quando l’assorbimento di ON RRP è elevato, l’offerta di riserve è inferiore a quella che sarebbe in assenza della struttura e i bilanci delle banche sono meno colpiti.

Perché il volume dell’ON RRP è così alto?

La partecipazione all’ON RRP è aumentata negli ultimi tempi poiché molti investitori, con la prospettiva di un rapido aumento dei tassi d’interesse, stanno mantenendo le partecipazioni con la scadenza più breve possibile.

La struttura dell’ON RRP non presenta nessun rischio di perdita di capitale. L’avversione al rischio e l’aumento della volatilità hanno spinto i partecipanti a spostare i capitali verso attività simili alla liquidità.

Inoltre, la struttura paga un tasso del 3,05%, in aumento dal 2,30% del 22 settembre, dopo che la Fed ha aumentato il suo tasso ufficiale. Questo è il rendimento più alto che la Fed ha offerto sulla struttura da quando ha iniziato le offerte giornaliere nel 2013.

ARTICOLI CORRELATI:

Il mercato di cui nessuno parla è forse il più importante: il Repo Market

Il Mercato più importante di tutti: il collaterale usato nel Repo Market