Modulo 5: Strategie Neutrali con le Opzioni – Lezione 8: Iron Butterfly

Contenuti della lezione

Visione del sottostante

Per la strategia iron butterfly la visione del sottostante deve essere NEUTRALE.

Obiettivo

Trarre profitto dall’azione neutrale del prezzo del sottostante con un rischio limitato.

Spiegazione

BUY 1 PUT OTM

SELL 1 PUT ITM

SELL 1 CALL ITM

BUY 1 CALL OTM

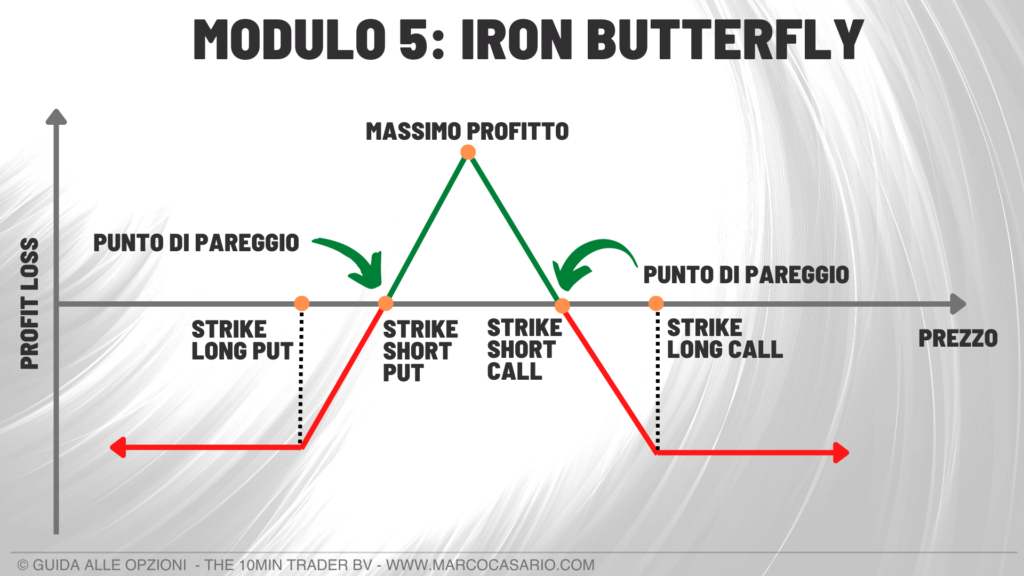

Un iron butterfly è una strategia con le opzioni a quattro gambe composta da un bull put spread e un bear call spread in cui la short put e la short call hanno lo stesso strike. Tutte le opzioni hanno la stessa data di scadenza e i tre strike sono equidistanti. La strategia viene stabilita per un credito netto e sia il profitto potenziale che il rischio sono limitati.

Esempio di Iron Buttefly

Supponiamo di voler costruire un iron butterfly comprando una put a 85 $ e un premio di 1,50 $ e vendendo una put a 90 $ con un premio 3,50 $ e contemporaneamente vendendo una call a 90 $ con un premio di 3,70 $ e comprando una call a 95$ con un premio di 1,70 $.

Massimo profitto

Il profitto potenziale massimo è uguale al credito netto ricevuto meno le commissioni.

In questo esempio:

(3,50 + 3,70) – (1,50 + 1,70) = 4 x 100 = 400 $

Il profitto massimo si realizza se il prezzo del sottostante è uguale allo strike della short put (quello centrale) alla data di scadenza. In questo risultato, tutte le opzioni scadono senza valore e il premio netto viene interamente mantenuto.

Massimo rischio

Il rischio massimo è la differenza tra lo strike inferiore e quello centrale meno il credito netto ricevuto.

In questo esempio:

90 – 85 – 4 = 1 x 100 = 100 $

Il rischio massimo si realizza se, alla scadenza, il prezzo del sottostante è al di sopra dello strike più alto o al di sotto dello strike più basso.

Breakeven point

Ci sono due punti di pareggio. Quello inferiore è uguale allo strike centrale meno il credito netto ricevuto.

In questo esempio:

90 – 4 = 86 $

Il punto di pareggio superiore è uguale allo strike centrale più il credito netto ricevuto.

In questo esempio:

90 + 4 = 94 $

Un iron butterlfly realizza il suo massimo profitto se, alla scadenza, il prezzo del sottostante è uguale allo strike centrale. La previsione, quindi, può essere neutrale oppure modestamente rialzista o ribassista, a seconda della relazione tra il prezzo del sottostante e lo strike centrale quando viene stabilita la posizione.

Le opzioni short dell’iron butterfly portano con se il rischio di assegnazione anticipata. Nel caso la short call venga assegnata, il sottostante viene venduto allo scoperto e la long call ed entrambe le put rimangono aperte. Se non si desidera una posizione short sul sottostante, si può acquistare il sottostante sul mercato oppure chiudere la posizione short esercitando la long call.

Se viene assegnata la short put, il sottostante viene acquistato e la long put ed entrambe le call rimangono aperte. Se non si desidera una posizione long, si può vendere il sottostante sul mercato oppure esercitare la long put.

La posizione alla scadenza dipende dal rapporto tra il prezzo del sottostante e gli strike. Se il prezzo del sottostante è inferiore allo strike più basso, entrambe le put sono in the money ed entrambe le call sono out-of-the-money. Questo vuol dire che le call scadono senza valore mentre viene esercitata la long put e assegnata la short put. Di conseguenza, il sottostante viene acquistato allo strike centrale e venduto allo strike inferiore, quindi si verifica la perdita massima, ma non viene creata alcuna posizione sul sottostante.

Se il prezzo del sottostante è al di sopra dello strike più basso e pari o inferiore allo strike centrale, la long put ed entrambe le call scadono senza valore, ma la short put viene assegnata. Il risultato è che una posizione long sul sottostante.

Se il prezzo del sottostante è al di sopra dello strike centrale e pari o inferiore allo strike più alto, la long call ed entrambe le put scadono senza valore, ma la short call viene assegnata. Il risultato è una posizione short sul sottostante.

Se il prezzo del sottostante è al di sopra dello strike più alto, entrambe le call sono in the money ed entrambe le put sono out-of-the-money. In questo caso entrambe le put scadono senza valore, ma viene assegnata la short call ed esercitata la long call. Di conseguenza, le azioni vengono acquistate allo strike più alto e vendute allo strike centrale, quindi si verifica la perdita massima, ma non viene creata alcuna posizione sul sottostante.

L’impatto delle greche sull’Iron Butterfly

Il delta netto di un iron butterfly rimane vicino allo zero fino a uno o due giorni prima della scadenza. Se il prezzo del sottostante è inferiore allo strike più basso, il delta netto è leggermente positivo. Se il prezzo del sottostante è al di sopra dello strike più alto, il delta netto è leggermente negativo. Nel complesso, un iron butterfly non trae profitto dalla variazione del prezzo del sottostante ma dal decadimento temporale fintanto che il prezzo rimane è compreso tra lo strike più alto e quello più basso.

Gli iron butterfly hanno un vega negativo. Ciò significa che il premio netto aumenta quando la volatilità aumenta e la strategia perde denaro. Quando la volatilità diminuisce, il credito netto diminuisce e la strategia guadagna. La strategia dovrebbe essere stabilita quando la volatilità è alta e si pensa che diminuirà.

Un iron butterfly ha un theta netto positivo fintanto che il prezzo del sottostante si trova tra lo strike più basso e quello più alto. Di conseguenza, guadagna con il decadimento temporale. Se invece il prezzo del sottostante si sposta al di fuori di quell’intervallo, il theta diventa negativo e la posizione perde denaro con l’avvicinarsi della scadenza.