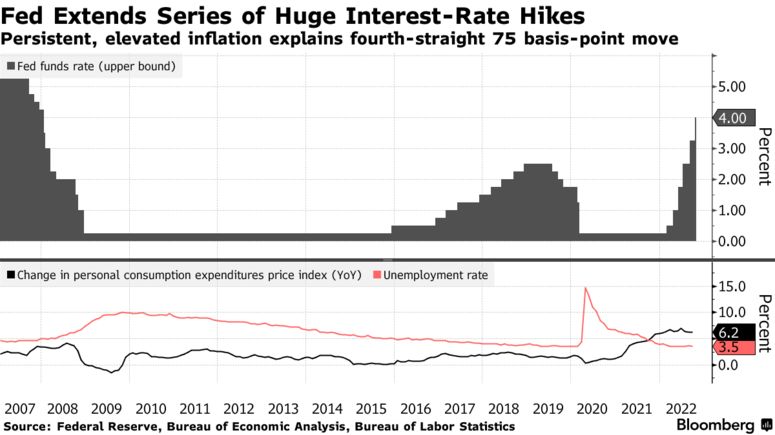

Il presidente della Federal Reserve Jerome Powell ha affermato che il picco dei tassi di interesse statunitensi sarà più alto di quanto precedentemente previsto, ma il percorso per raggiungerlo potrebbe presto comportare aumenti minori. Powell ritiene opportuno rallentare il ritmo degli aumenti già dal prossimo incontro o quello successivo.

“È molto prematuro pensare di fare una pausa”, ha detto il presidente alla conferenza stampa dopo la riunione del FOMC di novembre, in cui è stato deciso il quarto aumento consecutivo di 75 punti base. Saranno necessari ulteriori aumenti per portare i tassi a un livello sufficientemente restrittivo.

La decisione unanime della Fed ha innalzato l’obiettivo per il tasso di riferimento a un intervallo compreso tra il 3,75% e il 4%, il livello più alto dal 2008.

I funzionari si sono riuniti giorni prima delle elezioni di medio termine negli Stati Uniti, il cui tema dominante è stato la rabbia per le pressioni sui prezzi che le famiglie devono sopportare.

L’esito del voto dell’8 novembre potrebbe costare ai Democratici del presidente Joe Biden il controllo del Congresso e alcuni legislatori del suo partito hanno iniziato a sollecitare pubblicamente la Fed a mostrare moderazione. Powell, da parte sua, ha cercato di tenere la banca centrale fuori dal diatribe politiche.

Il nuovo focus della politica della Fed

Powell ha respinto l’argomentazione riguardante un potenziale “pivot“, dicendo che adesso il focus non deve andare sul ritmo dei rialzi dei tassi ma sul livello che raggiungeranno e su quanto tempo vi rimarranno.

Nella sua dichiarazione, la Fed ha affermato che il ritmo degli ulteriori aumenti dei tassi terrà conto dei ritardi con cui la politica monetaria influisce sull’attività economica e sull’inflazione e degli sviluppi economici e finanziari.

I funzionari, come previsto, hanno affermato che continueranno a ridurre le loro partecipazioni in titoli del Tesoro e titoli garantiti da ipoteca come previsto, a un ritmo pari a circa 1,1 trilioni di dollari all’anno.

“Il record storico mette fortemente in guardia contro un allentamento prematuro della politica”, ha affermato. “Rimarremo sulla rotta, fino a quando il lavoro non sarà finito”.

Le previsioni economiche

Le previsioni della Fed a settembre implicavano una mossa di 50 punti base a dicembre, secondo la proiezione mediana. Tali proiezioni hanno mostrato che i tassi avrebbero raggiunto il 4,4% quest’anno e il 4,6% l’anno prossimo, prima dei tagli nel 2024. Le osservazioni di Powell hanno chiarito che il picco dei tassi segnalato in quelle proiezioni sarebbe stato più alto.

In questa riunione non sono state rilasciate nuove stime. Gli aggiornamenti verranno pubblicati quando i funzionari si riuniranno dal 13 al 14 dicembre, avendo tra le mani altri due mesi di dati sull’occupazione e sull’inflazione.

Gli effetti della politica sull’economia

La campagna di inasprimento della Fed più aggressiva dagli anni ’80 sta iniziando a raffreddare alcune parti dell’economia, in particolare il settore immobiliare.

Non c’è stato invece un allentamento significativo nel mercato del lavoro, con la disoccupazione a settembre che ha raggiunto il minimo di mezzo secolo del 3,5%. Anche la domanda di lavoro è rimasta forte, con 1,9 posti di lavoro vacanti per ogni disoccupato, secondo i dati JOLTS di martedì.

“Il mercato del lavoro rimane estremamente teso”, ha affermato Powell, aggiungendo che “continua a essere sbilanciato, con la domanda che supera sostanzialmente l’offerta di lavoratori disponibili”.

La reazione dei mercati

Inizialmente, le azioni sono aumentate e i rendimenti dei Treasury sono crollati insieme al dollaro dopo la dichiarazione del FOMC. Poi, quando Powell ha parlato di un picco dei tassi più alto, i rendimenti e il dollaro sono aumentati e le azioni sono scivolate. L’S&P 500 ha subito la sua peggiore sconfitta nel giorno del FOMC da gennaio 2021.

Mercato obbligazionario

Gli investitori obbligazionari non vedono alcun sollievo dal ciclo di inasprimento della Federal Reserve più aggressivo degli ultimi decenni. Le dichiarazioni di Powell hanno spinto i trader a valutare maggiori probabilità che i tassi rimangano elevati per gran parte del prossimo anno.

Le stime del picco dei tassi della Fed per il 2023 si sono estese al 5,10% alla riunione di maggio, un nuovo massimo per questo ciclo.

Il rendimento a due anni ha guidato il sell off su tutte le scadenze dei Treasury, chiudendo la sessione in rialzo di 7 punti base al 4,62%. In precedenza, il rendimento era sceso di 12 punti base al 4,43% in risposta alla dichiarazione politica della banca centrale. Un picco dei tassi più alto del 5% significa che la parte breve della curva ha un prezzo “errato” e i rendimenti a due anni potrebbero avvicinarsi a quella soglia.

La ricalibrazione dell’inasprimento della Fed ha visto i trader valutare brevemente circa 57 punti base di inasprimento alla riunione di dicembre, in calo dai 61 punti base prima della dichiarazione del FOMC.

Mercato azionario

Le azioni sono scese decisamente al ribasso dopo che Powell ha affermato che la Fed ha ancora strada da percorrere nel suo ciclo politico. La mossa ha spazzato via un precedente rally guidato dalle sue osservazioni secondo cui il ritmo più lento degli aumenti potrebbe arrivare già a dicembre.

Le megacap tecnologiche hanno sopportato il peso maggiore delle vendite, con giganti come Apple e Tesla che sono crollati di oltre il 3,5%. Qualcomm, il più grande produttore di processori per smartphone, è crollato dopo una previsione debole.

ARTICOLI CORRELATI:

“Pausa” o “pivot”: quale sarà il passo successivo della politica monetaria della Fed?

I crescenti timori che la politica monetaria della Fed possa causare una recessione