Cosa Muoverà i Mercati: Dati Lavoro USA e Nuove Mosse della BCE

USA — Shutdown, lavoro “al buio”, dazi come leva Con il governo in shutdown, gli uffici statistici sono fermi: niente payrolls ufficiali, niente jobless claims, pubblicazioni chiave a rischio (trade balance, inventari). Nei dati “surrogati” ADP segnala –32mila posti a settembre, mentre nei payroll di

Le Banche Centrali Hanno Perso il Controllo dell’Economia?

Quando la medicina non funziona più Per decenni il taglio dei tassi è stato l’antibiotico standard delle banche centrali: rendere il denaro più economico per spingere famiglie e imprese a chiedere prestiti, comprare case, investire. Meno risparmio, più spesa, più crescita: questa è la catena

Dazi al 100% sui farmaci: l’ultimatum di Trump che può riscrivere le regole

Era da tempo che i mercati si erano illusi di aver capito le nuove regole del gioco. Poi, all’improvviso, Trump ha rovesciato il tavolo: dazi al 100% sui farmaci brevettati importati negli Stati Uniti. Non una tassa simbolica, ma un vero raddoppio secco dei prezzi.

Investire meglio del 99%: la mappa mentale che ti manca

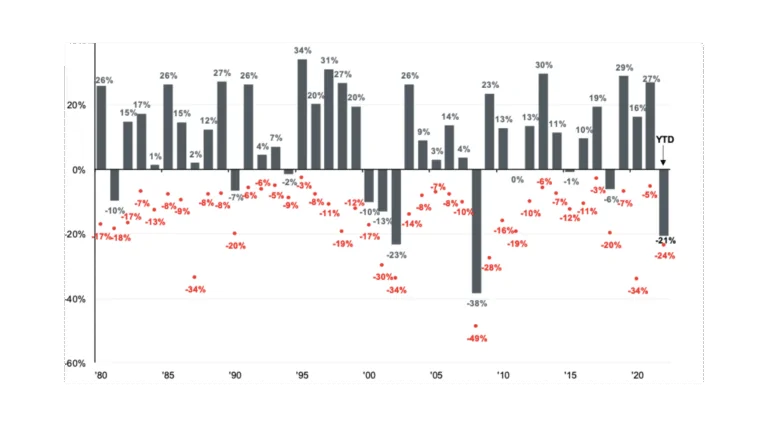

Per anni ci hanno raccontato una storia rassicurante: un viaggio lineare verso la ricchezza, con un rendimento medio dell’8–10% l’anno, come una retta che sale dolcemente. Una promessa comoda, che funziona perché è ciò che tutti vogliono sentirsi dire. Ma la verità è diversa: i

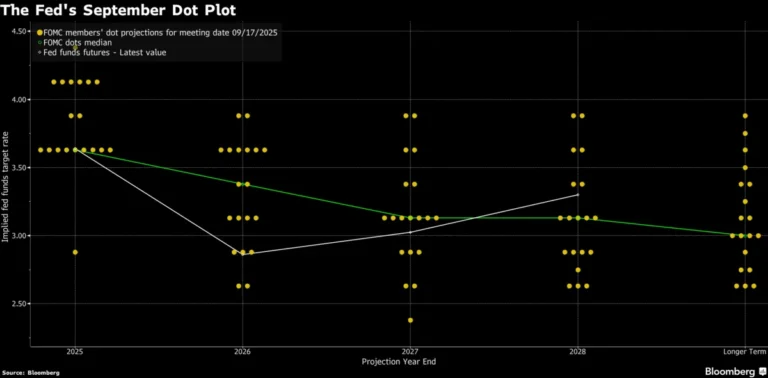

Oltre il taglio: i segnali che Powell ci ha lasciato

Il FOMC ha consegnato il taglio più atteso dell’anno, ma il vero messaggio non è nei 25 punti base, bensì nelle parole di Powell e nelle proiezioni interne. Per la prima volta la Fed ammette che il rischio lavoro ha superato, almeno per ora, quello

Arriva il taglio, ma Powell ammette la crepa nel mercato del lavoro

Cosa è successo La Federal Reserve ha tagliato i tassi di interesse di 25 punti base, portandoli al 4%-4,25%. Una decisione scontata dai mercati, ma che nasconde un cambio di prospettiva importante. Powell, durante la conferenza stampa, ha ammesso apertamente che il mercato del lavoro

Soft Landing, Hard Landing o No Landing? I 3 Scenari Economici e Cosa Significano per Te

Sei su un aereo in volo. Sei lì tranquillo che guardi fuori dal finestrino sapendo che l’atterraggio è imminente, ma non hai la certezza di come andrà. Sarà morbido e tranquillo, oppure turbolento al punto da farti sobbalzare? E se l’aereo non atterrasse mai e continuasse a volare? Proprio come un aereo, l’economia può atterrare in modi diversi, e per spiegare queste dinamiche usiamo i termini soft landing, hard landing e no landing. Ma cosa significano davvero e in che modo influenzano le nostre vite quotidiane?

Soft Landing

Immagina che l’economia stia crescendo troppo velocemente, come un motore che gira a tutta velocità. La banca centrale, come il pilota, deve evitare che le cose sfuggano di mano. Lo fa aumentando i tassi di interesse, rendendo più costosi i prestiti, il che dovrebbe raffreddare la spesa e l’inflazione. Se tutto va bene, questo rallentamento sarà graduale. L’inflazione si stabilizzerà, i prezzi smetteranno di salire così velocemente e la disoccupazione rimarrà bassa. Questo non è altro che un atterraggio morbido. Tutti scendono dall’aereo senza troppi problemi. Alan Greenspan, presidente della Fed negli anni ’90, è riuscito a metterlo in atto una volta nel 1995, rallentando l’economia con delicatezza senza farla precipitare in recessione. Un vero e proprio miracolo economico, quasi come un pilota che riesce ad atterrare su una pista nebbiosa senza nemmeno far sobbalzare i passeggeri. In poche parole, il soft landing è l’atterraggio che tutti sperano di avere: delicato, controllato e senza danni.

Hard Landing

Ora, però, immagina un atterraggio diverso. Il pilota aumenta troppo rapidamente i tassi di interesse per controllare l’inflazione, e l’economia non rallenta, ma si schianta. Questo è il temuto hard landing. L’economia subisce un forte colpo, la crescita si blocca, la disoccupazione aumenta e si entra in recessione. Un esempio classico di hard landing è la crisi del 2007, quando la Fed ha alzato i tassi per frenare il mercato immobiliare speculativo, ma ha finito per scatenare la Grande Recessione. In questo caso, molte persone hanno perso il lavoro e l’economia ha subito un duro colpo. Nessuno vuole un hard landing, ma a volte, quando l’inflazione è fuori controllo, diventa inevitabile.

No Landing

Infine, c’è il no landing. Ed è qui che le cose diventano interessanti. È come se l’aereo continuasse a volare, senza mai atterrare. L’economia non rallenta affatto, continua a crescere, nonostante la banca centrale faccia di tutto per raffreddarla. La gente continua a spendere, le aziende continuano a investire e i posti di lavoro sono abbondanti. Potresti pensare che sia una buona cosa, giusto? Ma c’è un problema: i prezzi continuano a salire. L’inflazione non va via. È come se ci fosse troppa domanda e troppa spesa, e i prezzi iniziano a scappare di mano. Anche se i salari aumentano, il costo della vita diventa sempre più alto, rendendo più difficile per le persone mantenere il loro potere d’acquisto. Questo scenario è il no landing. L’economia vola, ma i prezzi volano ancora più in alto.

Ora, immagina di essere quella persona che cerca di comprare una casa o prendere un prestito. Se ci troviamo in un no landing, i tassi di interesse rimarranno alti per lungo tempo. Questo significa che i prestiti saranno più costosi, e anche se il tuo stipendio crescerà, il costo della vita continuerà a mangiarselo. La banca centrale, in questo caso, è come un pilota che cerca di trovare un modo per far atterrare l’aereo senza farlo schiantare, ma l’aereo sembra non voler toccare terra.

La Sfida delle Banche Centrali

La grande sfida per le banche centrali, come la Federal Reserve negli Stati Uniti, è capire come bilanciare tutto questo. Jerome Powell, l’attuale presidente della Fed, si trova esattamente in questa situazione. Deve decidere se e quanto aumentare i tassi di interesse per raffreddare l’inflazione senza mandare l’economia in crisi. È un gioco delicato, e ogni mossa può avere conseguenze enormi. Un piccolo errore potrebbe portare a un hard landing, mentre non fare nulla potrebbe farci finire in un no landing, con un’inflazione fuori controllo.

La verità è che l’economia è come un aereo in volo e nessuno sa con certezza come sarà l’atterraggio. Forse sarà morbido, forse brusco o forse non atterrerà mai. Quello che sappiamo è che ogni decisione presa oggi influenzerà il futuro di milioni di persone, dai mutui che paghiamo ai prezzi che vediamo al supermercato.

In che Scenario Economico ci Troviamo?

Al momento, i segnali indicano che potremmo essere in una situazione di no landing. L’economia sta crescendo tra l’1,8% e il 2,6%, secondo i dati appena aggiornati dalla New York Federal Bank.

Molti esperti pensano che l’economia potrebbe non rallentare sotto l’1,6% come previsto. Questo significa che stiamo volando senza scendere sotto la soglia di una crescita “normale”. Ma quanto a lungo può continuare questa situazione? Se non rallentiamo, i prezzi potrebbero continuare a salire, rendendo più difficile la vita di tutti i giorni. La Fed non ha mai gestito un no landing con successo, ma questo è esattamente lo scenario che potremmo trovarci ad affrontare.

L’economia è come un volo. A volte l’atterraggio è morbido, altre volte brusco e in alcuni casi sembra che l’aereo non tocchi mai terra. La vera domanda è: quando avverrà il nostro prossimo atterraggio e come ci sentiremo quando finalmente scenderemo dall’aereo? L’aereo continua a volare, ma quanto a lungo può farlo prima che ci sia un impatto?

ARTICOLI CORRELATI:

Dal ‘soft landing’ al ‘no landing’ dell’economia

Soft landing: cos’è e perché la Fed non riuscirà a evitare una recessione?

La Fed non può domare l’inflazione senza causare una recessione, afferma uno studio