Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

La relazione tra disoccupazione e recessione

Il mercato del lavoro statunitense sta avendo un buon inizio nel 2023. L’economia ha creato inaspettatamente 311.000 posti di lavoro a febbraio del 2023, ben al di sopra delle previsioni di mercato di 205.000. Il dato ha seguito una revisione al ribasso di 504.000 a gennaio. La lettura continua a indicare un mercato del lavoro teso, con l’economia che ha aggiunto una media di 343.000 posti di lavoro al mese negli ultimi 6 mesi.

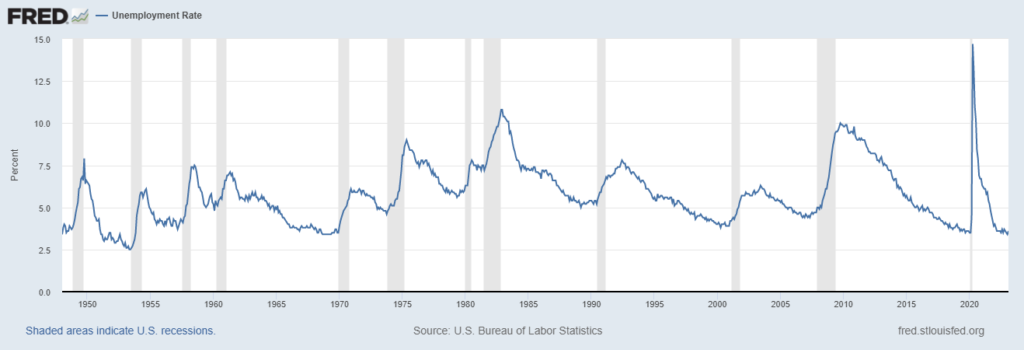

Allo stesso tempo, il tasso di disoccupazione è al 3,6%, poco al di sopra del minimo degli ultimi 53 anni. Un basso tasso di disoccupazione è un classico segno di un’economia forte. Tuttavia, la disoccupazione spesso raggiunge un minimo ciclico proprio prima di una recessione.

In un’intervista riguardante i dati sull’occupazione di gennaio, il segretario al Tesoro degli Stati Uniti Janet Yellen ha detto che non si può affermare di essere in recessione quando si hanno 500.000 posti di lavoro aggiunti in un mese e il tasso di disoccupazione è il basso degli ultimi 50 anni Sebbene questa valutazione sia logica, la relazione tra disoccupazione e recessione suggerisce che la Yellen potrebbe dover fare marcia indietro nel prossimo futuro.

Perché le recessioni tendono a iniziare dopo che la disoccupazione ha toccato il fondo?

Quando il tasso di disoccupazione stabilisce un minimo ciclico (e quindi si ha il picco dell’occupazione), l’economia ha raggiunto un punto alto. Come sappiamo, l’economia tende a fluttuare tra periodi di crescita e recessione. Una volta raggiunto il picco, l’economia inizia a contrarsi.

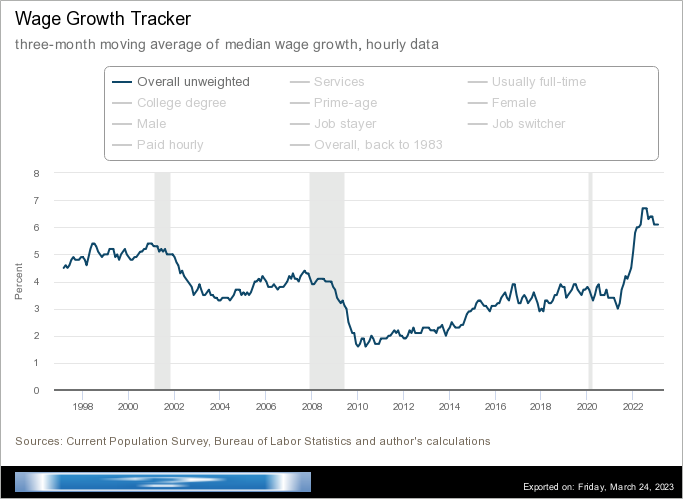

Durante i periodi di bassa disoccupazione, i datori di lavoro possono avere difficoltà a trovare lavoratori. Questo li costringe a offrire salari più alti che possono contribuire all’inflazione. Con la pandemia, la carenza di manodopera si è accentuata, esercitando una pressione al rialzo sui salari. La media mobile a 3 mesi della crescita dei salari negli Stati Uniti calcolata dalla Fed di Atlanta è aumentata notevolmente e si è mantenuta al di sopra del 6% da marzo 2022.

Il ruolo della politica monetaria

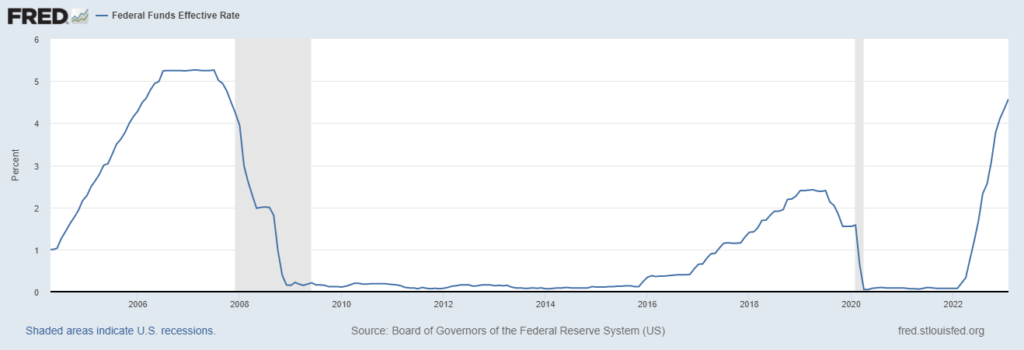

Quando l’inflazione sale, le banche centrali devono aumentare i tassi di interesse, rendendo i prestiti più costosi per frenare l’economia. I tassi più alti, a loro volta, rendono più costosi mutui, prestiti auto, prestiti con carte di credito e prestiti alle imprese. A volte le pressioni inflazionistiche si dimostrano persistenti e richiedono tassi sempre più alti per essere domate. Il risultato – costi di prestito in costante aumento – può costringere le aziende a cancellare nuove iniziative e tagliare posti di lavoro, e i consumatori a ridurre la loro spesa.

A causa di queste reazioni, alcuni ritengono che aumenti aggressivi dei tassi possano causare una recessione o peggiorarla. Ciò è supportato da una recente ricerca, che ha rilevato che dal 1950 le banche centrali non sono state in grado di rallentare l’inflazione senza che si verificasse una recessione poco dopo.

I ricercatori hanno passato in rassegna 16 episodi dal 1950 in cui le banche centrali di Stati Uniti, Canada, Germania e Regno Unito hanno intrapreso un ciclo di inasprimento monetario. Non c’è stato nessun caso in cui l’aumento dei tassi non abbia portato a una recessione o a sostanziali sacrifici economici.

La Fed ha alzato i tassi di interesse a un ritmo senza precedenti da marzo 2022 per combattere l’inflazione elevata. Nonostante le recenti turbolenze bancarie, Powell rimane impegnato a ridurre l’inflazione, con la Fed che ha deciso di aumentare i tassi di altri 25 punti base questa settimana.

Il passato non è garanzia del futuro

Philip Jefferson, membro del consiglio dei governatori della Fed, ha affermato di ritenere che la pandemia abbia così sconvolto l’economia che è difficile utilizzare l’esperienza storica come guida. Le sue osservazioni riflettono l’idea che una recessione potrebbe non essere inevitabile, un’opinione espressa anche dal presidente della Fed Jerome Powell.

“La storia è utile, ma non può dirci tutto, in particolare in situazioni senza precedenti storici“, ha detto Jefferson. “La situazione attuale è diversa dagli episodi passati in almeno quattro modi.” Le sue particolarità sono l’interruzione senza precedenti delle catene di approvvigionamento dopo la pandemia, il calo del numero di persone che lavorano o cercano lavoro, la maggiore credibilità della Fed come combattente dell’inflazione rispetto agli anni ’70 e il fatto che si sia mossa con rialzi dei tassi aggressivi.

ARTICOLI CORRELATI:

Dal “quiet quitting” ai “loud layoffs: quali saranno i trend del mercato del lavoro nel 2023?

Perché il mercato del lavoro è così importante per la Fed?