Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Cina: Yuan sotto pressione a causa della fuga di capitali

La Cina sta assistendo alla più grande fuga di capitali degli ultimi anni. Ciò aumenta la pressione sullo yuan. Mentre il denaro lascia i mercati finanziari cinesi e le aziende globali cercano alternative alla Cina, lo yuan sta diventando sempre più debole. La fuga di capitali emerge dagli ultimi dati ufficiali, che mostrano un deflusso di 49 miliardi di dollari il mese scorso, il più grande da dicembre 2015.

La debole ripresa dell’economia e la divergenza tra le politiche monetarie di Cina e Stati Uniti – che accresce il differenziale dei tassi di interesse – ha contribuito a spingere lo yuan al minimo degli ultimi 16 anni. La valuta cinese è crollata di oltre il 5% quest’anno, segnando una della peggiori performance in Asia.

Il rischio è che la debolezza valutaria diminuisca ulteriormente l’attrattiva del mercato e si traduca in un’accelerazione dei deflussi che può destabilizzare i mercati finanziari. Questo è stato il caso dopo la svalutazione dello yuan nel 2015 e durante la guerra commerciale tra Cina e Stati Uniti sotto l’amministrazione Trump. Sebbene anche questa volta le autorità abbiano adottato varie misure per arginare la debolezza della valuta, la tendenza ai deflussi sembra difficile da invertire.

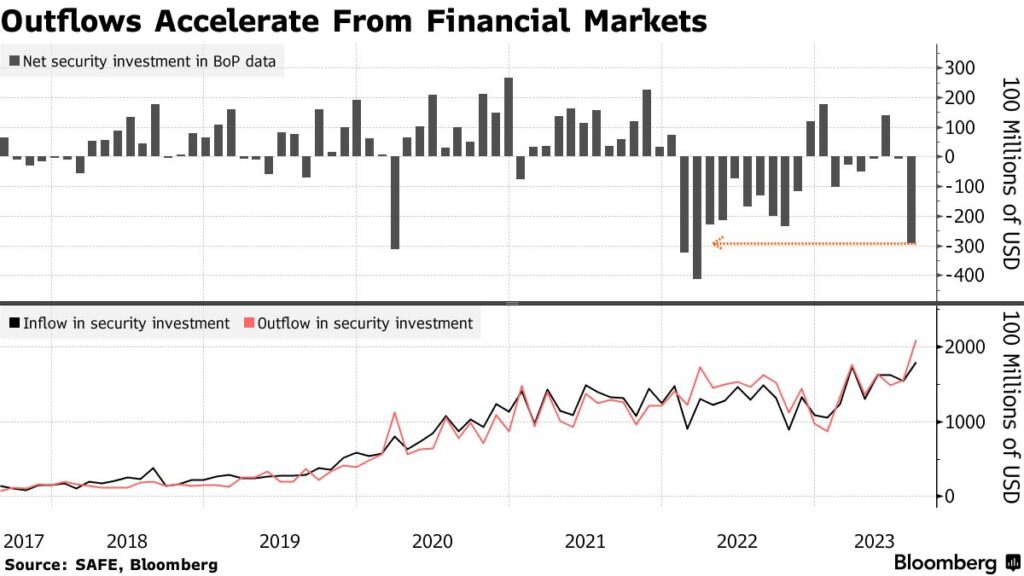

Fuga di capitali in Cina: i numeri

Dei 49 miliardi di dollari in uscita dal conto capitale e finanziario il mese scorso, più della metà provenivano da investimenti in titoli. Anche se gli afflussi sono aumentati, una quantità ancora maggiore di deflussi ha spinto il saldo in rosso.

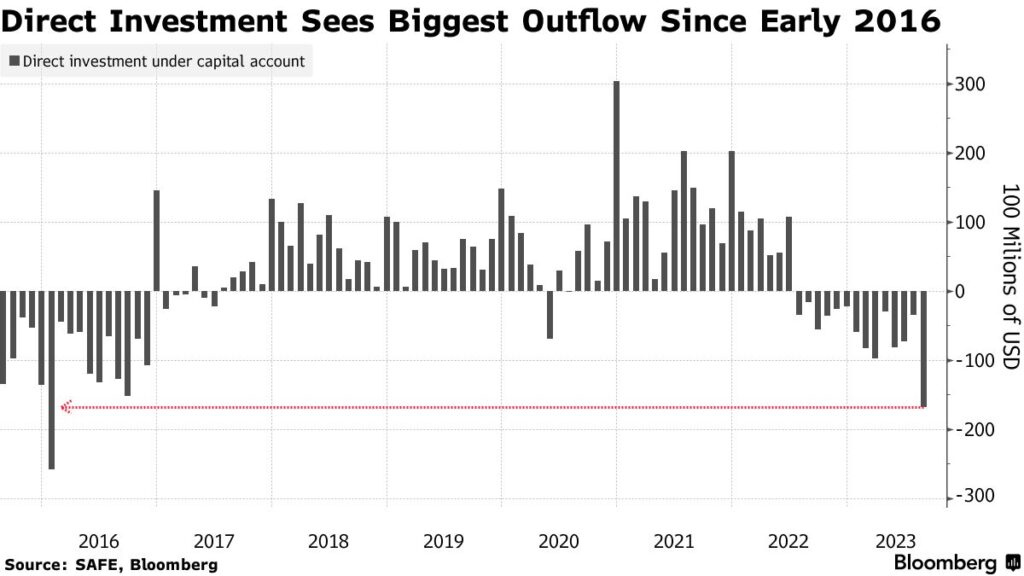

Gli investimenti diretti sono scesi a un deficit di 16,8 miliardi di dollari ad agosto, il peggiore dall’inizio del 2016. Il saldo è negativo dalla metà del 2022 poiché le restrizioni Covid e la repressione del settore privato hanno tenuto lontani gli investitori.

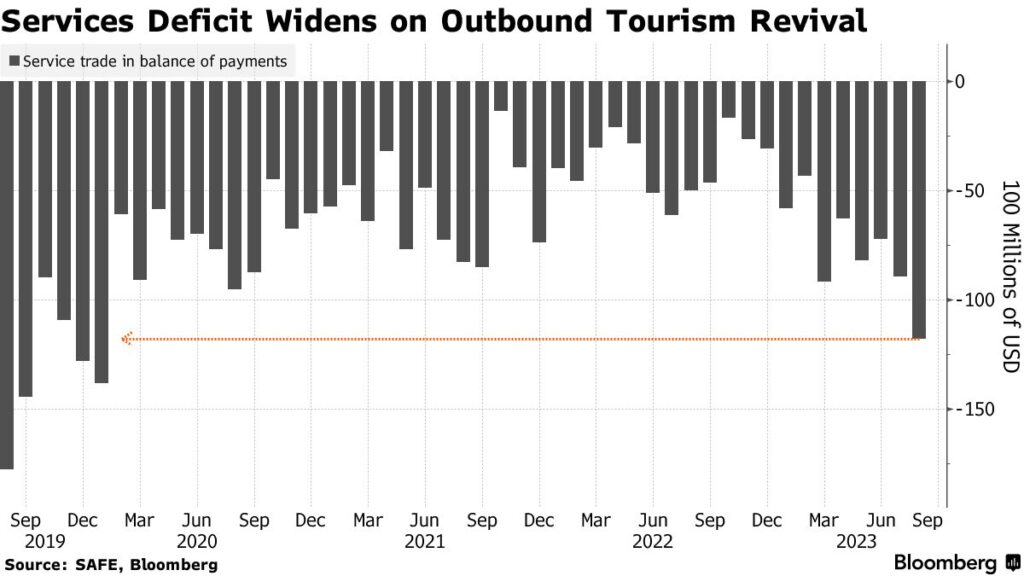

La Cina ha un deficit perenne nel commercio di servizi poiché il numero di cittadini continentali che viaggiano all’estero supera il numero di visitatori nel paese. Il deficit è peggiorato il mese scorso a causa di un aumento del turismo in uscita durante la stagione delle vacanze estive. Nonostante il Paese abbia completamente abbandonato le restrizioni Covid, i turisti stranieri devono ancora tornare in massa.

Il possesso di obbligazioni sovrane cinesi da parte degli investitori stranieri è sceso ai minimi di quattro anni in agosto. Allo stesso tempo, gli investitori hanno ritirato la cifra record di 12 miliardi di dollari dalle azioni cinesi.

L’esodo arriva insieme al peggioramento della crisi del settore immobiliare e alle tensioni con l’Occidente. Tutto ciò ha contribuito a rendere il tema “evitare la Cina” una delle maggiori convinzioni tra gli investitori nell’ultimo sondaggio di Bank of America. La partecipazione dei fondi esteri al mercato azionario di Hong Kong è diminuita di oltre un terzo dalla fine del 2020.

La PBOC cerca di dare sostegno allo yuan debole

Venerdì scorso la banca centrale cinese ha aggiunto 191 miliardi netti di yuan (26,3 miliardi di dollari) nel sistema finanziario tramite prestiti della durata di un anno. Il giorno prima ha annunciato un altro taglio alle riserve obbligatorie delle banche, una mossa che potrebbe liberare fino a 500 miliardi di yuan secondo alcune stime. Ha inoltre immesso 34 miliardi di yuan tramite un prestito sul mercato monetario della durata di 14 giorni.

La banca centrale ha mantenuto invariato al 2,5% il costo del denaro della MLF dopo il taglio a sorpresa di 15 punti base del mese scorso. Ha anche tagliato il tasso di interesse sui prestiti a breve termine di 20 punti base.

L’ultimo allentamento monetario e gli indicatori economici positivi sembrano aver dato sostegno, almeno nel breve termine, allo yuan e ai titoli di Stato. I dati hanno mostrato che l’attività ha accelerato in agosto. Ciò si è aggiunto alla recente ripresa del credito e all’allentamento delle pressioni deflazionistiche.

La Cina è “uninvestable”?

Le dimensioni dell’economia e il suo ruolo chiave nella catena di fornitura manifatturiera fanno sì che la Cina, pur dovendo affrontare sfide difficili, rimanga un mercato cruciale per gli investitori.

Un canale attraverso il quale la Cina può ancora avere un impatto sui mercati finanziari internazionali è attraverso le materie prime scambiate a livello globale. Essendo il più grande importatore di energia, metalli e cibo, la sua influenza si estende oltre i portafogli di titoli, creando legami con l’economia globale che probabilmente si dimostreranno più durevoli.

La posizione di leader mondiale nel campo dell’energia pulita, dai pannelli solari ai veicoli elettrici, è un esempio dell’espansione del potenziale commerciale della Cina mentre il mondo cerca di rispettare i propri obblighi climatici.

ARTICOLI CORRELATI:

Perché la Cina sta evitando di usare il “bazooka” degli stimoli per rilanciare l’economia?

La Cina aumenta il sostegno allo yuan con un taglio del rapporto di riserva FX

La crisi immobiliare porterà a una crisi finanziaria più ampia in Cina?