Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 33

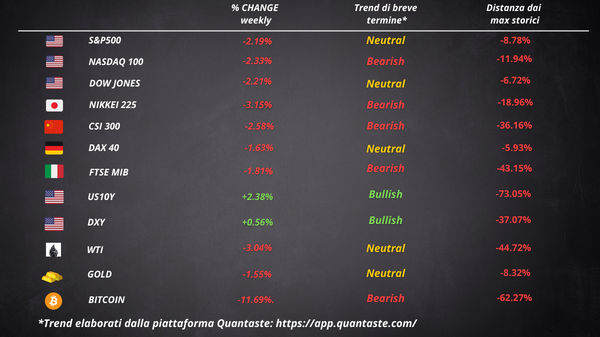

La tabella è da intendersi solo ed esclusivamente a scopo informativo e didattico. Nessuna informazione o dato in essa contenuti vuole essere un consiglio finanziario per il lettore, che declina l’autore da qualsiasi responsabilità.

Le megacap tecnologiche sono crollate per la terza settimana consecutiva, la serie di perdite più lunga di quest’anno. L’S&P 500 ha subito la sua più grande perdita settimanale dal crollo di SVB a marzo.

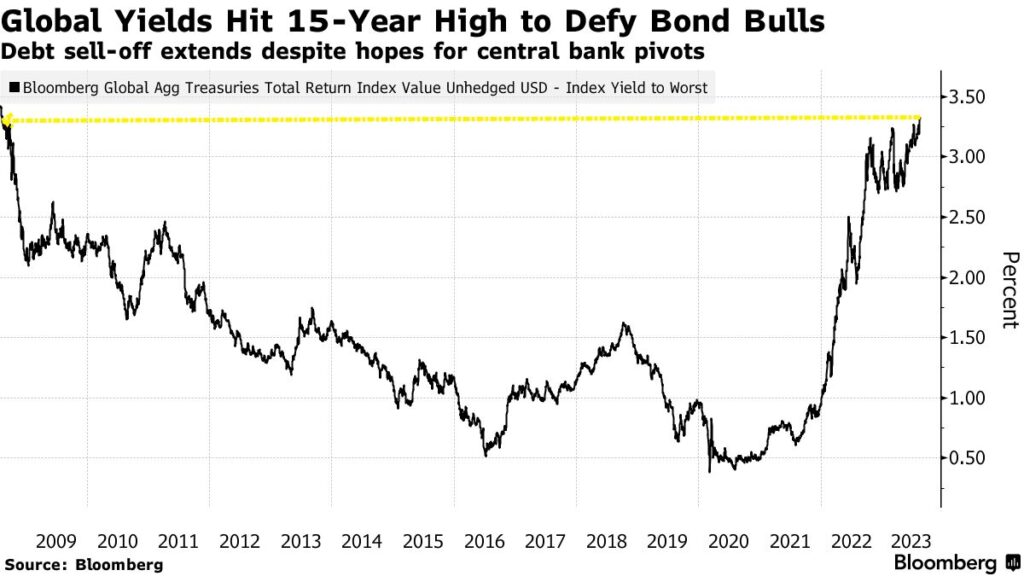

I timori di tassi di interesse più elevati hanno pesato sul sentiment. Un benchmark dei rendimenti globali ha raggiunto il livello più alto in 15 anni.

I Treasury hanno guidato la svendita del debito globale mentre l’economia statunitense continua a sfidare le aspettative secondo cui l’inasprimento della Federal Reserve causerà una recessione. Il rendimento del decennale ha superato il massimo dello scorso anno.

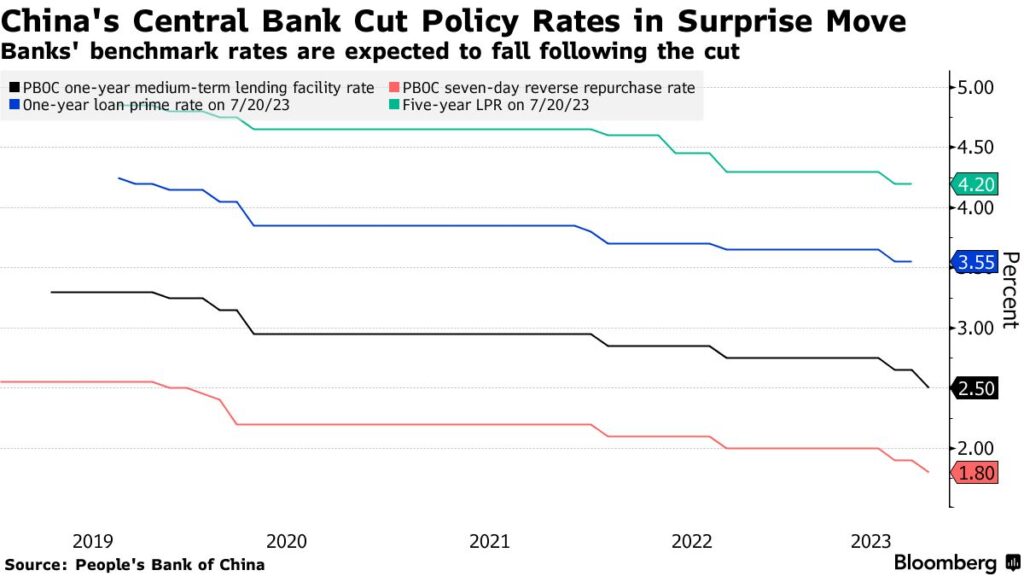

E mentre i dati macro USA hanno sorpreso al rialzo, dalla Cina sono arrivate notizie negative. A luglio la produzione industriale cinese è aumentata del 3,7% e la crescita delle vendite al dettaglio è rallentata al 2,5%, entrambe al di sotto delle previsioni degli economisti. Nel frattempo, gli investimenti si sono indeboliti.

Poco prima della pubblicazione dei dati deludenti sull’attività economica, la banca centrale cinese ha ridotto i tassi di interesse.

Il dollaro è salito per la quinta settimana consecutiva, raggiungendo il massimo dall’inizio di giugno. Le criptovalute sono scese, con Bitcoin che è tornato ai livelli precedenti alle notizie sull’ETF spot di Blackrock.

L’oro è sceso sotto i 1900 $. Il petrolio ha registrato la sua prima perdita settimanale da giugno, trovando supporto a 80 $.

Evergrande dichiara bancarotta

Evergrande Group ha presentato istanza di fallimento secondo il capitolo 15. La mossa protegge il colosso immobiliare cinese dai creditori negli Stati Uniti mentre lavora a un accordo di ristrutturazione altrove.

Il destino di Evergrande ha implicazioni per l’intero sistema finanziario cinese da 60 trilioni di dollari e potrebbe provocare scompiglio tra banche, società fiduciarie e milioni di proprietari di case.

La bancarotta di Evergrande è solo l’ultima delle brutte notizie sulla crisi immobiliare cinese, che sta diventando sempre più grave. Uno dei più grandi promotori immobiliari del paese, Country Garden Holdings, sta lottando per evitare il suo primo default. Nei giorni scorsi, il conglomerato finanziario Zhongzhi Enterprise Group ha lanciato l’allarme dopo che una delle sue società affiliate ha mancato i pagamenti su alcuni prodotti di investimento.

Il pericolo è che si verifichi un ciclo di feedback negativo, con lo stress immobiliare che causa tensioni nel sistema finanziario, minando l’espansione del credito e deprimendo la crescita, il che, a sua volta, esacerba il crollo del settore immobiliare.

Il settore bancario ombra della Cina potrebbe essere mal equipaggiato per far fronte ai problemi. Ciò implica un maggiore rischio di contagio. Un totale di 106 prodotti fiduciari per un valore di 44 miliardi di yuan sono andati in default quest’anno fino al 31 luglio.

I funzionari della Fed vedono rischi al rialzo per l’inflazione

I funzionari della Fed rimangono preoccupati per l’inflazione. La maggior parte di loro ha continuato a vedere significativi rischi al rialzo per l’inflazione, che potrebbero richiedere un ulteriore inasprimento della politica monetaria.

I verbali della riunione del 25-26 luglio hanno mostrato un comitato diviso. Alcuni dei membri votanti erano favorevoli a lasciare i tassi invariati, ritenendo che le decisioni debbano “bilanciare il rischio di un involontario inasprimento eccessivo della politica contro il costo di un inasprimento insufficiente”. Il forte grado di consenso alla base della campagna di inasprimento della Fed dell’ultimo anno e mezzo sta iniziando a sgretolarsi.

I verbali hanno anche trasmesso un certo ottimismo sulle prospettive economiche poiché lo staff della Fed non prevede più una recessione quest’anno. Tuttavia, si aspetta che la crescita economica nei prossimi due anni sarà inferiore alla stima della crescita potenziale.

Il mercato attualmente non si aspetta un altro aumento dei tassi quest’anno ma continua a vedere tagli nel 2024. Il benchmark è visto scendere a circa il 4,25% entro la fine del prossimo anno.

Questa settimana, gli operatori cercheranno indizi sulle mosse future ascoltando la conferenza annuale di Jackson Hole della Fed di Kansas City nel Wyoming.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 32

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 31

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 30

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29