Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Euro verso la parità con il dollaro

L’euro non è stato così conveniente rispetto al dollaro da quasi due decenni, ma può diventare ancora più economico. Con un tasso di cambio a 1.05, l’euro si sta avviando verso la parità con il dollaro. Il rischio finale è che i flussi di gas russo vengano improvvisamente bloccati, facendo precipitare l’Europa in recessione. La situazione è imprevedibile e gli investitori non possono scommettere con sicurezza su un rimbalzo dell’euro. Il cambio debole rispecchia un’economia stretta tra l’inflazione e il rischio recessione. L’Eurozona resta in balia di eventi esterni e difficilmente governabili dai singoli governi e dalla stessa BCE.

La storia del tasso di cambio EUR/USD

Nei primi anni di vita, la valuta comune è stata sotto la parità con il dollaro. Tra inizio 2000 e fine 2002, l’euro ha toccato un minimo di 0,83 per dollaro. In quel periodo il rischio proveniva dalla possibilità che il nuovo progetto della moneta unica andasse in pezzi.

Successivamente, man mano che l’adozione dell’euro negli scambi internazionali è cresciuta, il cross EUR/USD è salito fino a toccare il suo massimo storico nell’estate del 2008. Poco prima del fallimento di Lehman Brothers, il cambio euro-dollaro ha sfiorato l’1,60. Persino quando la fine dell’euro fu realmente vicina nel 2012, il tasso di cambio era sopra l’1,20.

La situazione attuale

Attualmente, l’Euro Area sta affrontando una minaccia esterna. L’inflazione importata è un problema collettivo e la sua risoluzione deve avvenire congiuntamente.

Usando la misura della parità del potere d’acquisto, il Fondo Monetario Internazionale stima il tasso di cambio a 1,45 per dollaro. La valuta comune è quindi considerata sottovalutata.

La debolezza dell’euro è anche in parte dovuta ad aspetti puramente tecnici. In primo luogo, la divergenza tra la politica monetaria della BCE e della Fed sta spingendo i differenziali dei tassi d’interesse e rafforzando il dollaro. La Fed ha già aumentato i tassi di 75 punti base e ha segnalato un percorso di aumenti futuri molto più aggressivo della BCE.

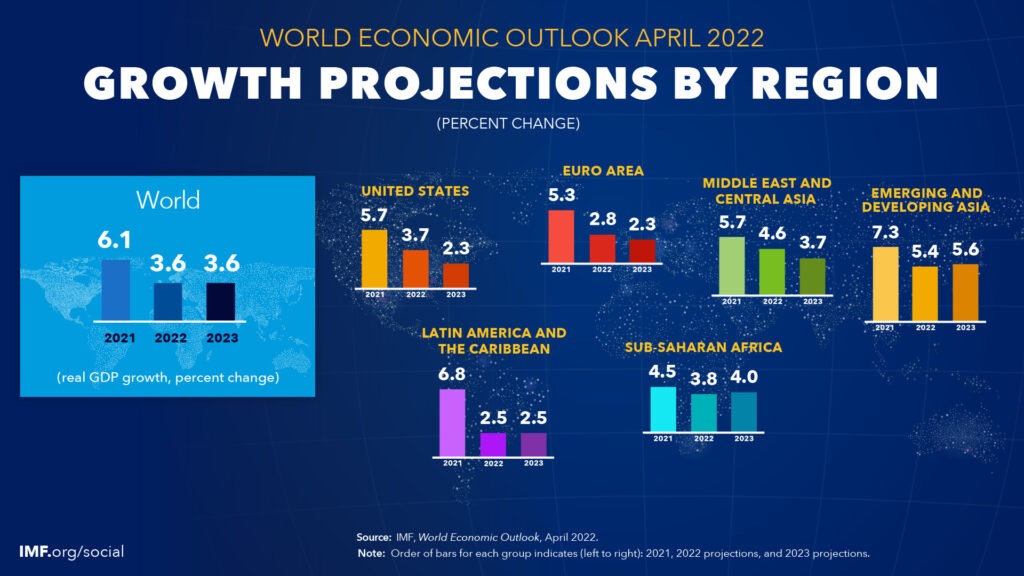

Dall’altra parte, la Banca centrale europea è ancora incerta sull’opportunità di aumentare finalmente il tasso sui depositi prima della pausa estiva. In secondo luogo, le aspettative di crescita degli Stati Uniti sono più alte rispetto a quelle dell’Euro Area.

Cosa succede se l’euro raggiunge la parità con il dollaro?

Se l’euro dovesse avviarsi verso la parità con il dollaro, torneremo molto indietro negli anni, ma ciò non implicherebbe affatto la fine della valuta comune. La parità è una soglia che non ha nulla a che fare con lo stato critico di una valuta. Un breve periodo al di sotto della parità non danneggerà l’economia e le esportazioni.

Sicuramente non è un buon momento per l’euro. Fino a quando le prospettive mondiali non cambieranno e il conflitto in Ucraina rappresenterà una minaccia, l’euro è sicuramente in una situazione difficile, ma non è vicino alla morte.

ARTICOLI CORRELATI:

Gli effetti di un dollaro forte su economia e finanza

Il deprezzamento dello yuan: quali sono le cause?