Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

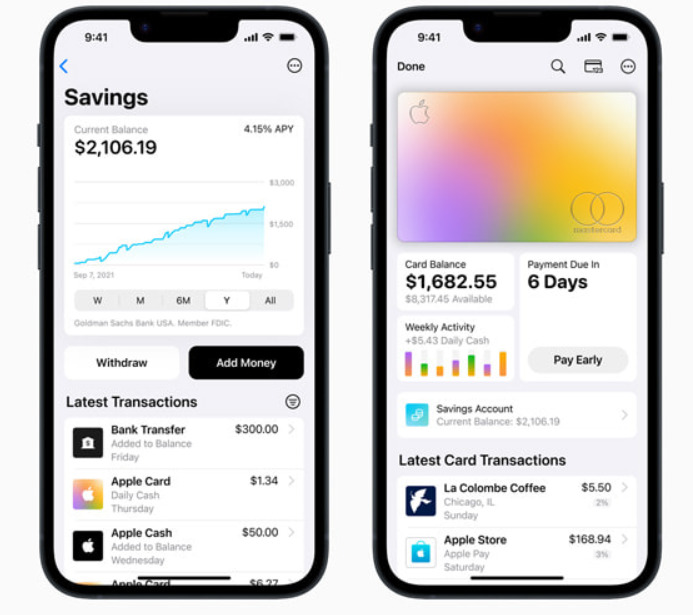

Apple lancia un conto risparmio ad alto rendimento

Apple ha introdotto un conto di risparmio ad alto rendimento promesso da tempo con Goldman Sachs, cercando di attrarre clienti statunitensi con un tasso interessante e la facilità della sua app Wallet. La nuova offerta consentirà agli utenti di Apple Card di guadagnare un rendimento annuo del 4,15%, oltre 10 volte la media nazionale, ha affermato la società tecnologica in una dichiarazione sul suo sito Web ad inizio settimana. L’account non ha commissioni, deposito minimo o requisiti di saldo e può essere configurato dall’app Wallet.

Apple ha annunciato il prodotto a ottobre, come parte di una serie di nuove offerte finanziarie. L’idea è quella di generare maggiori entrate dai servizi. La categoria ora rappresenta circa il 20% delle vendite dell’azienda, rispetto a circa l’8% dieci anni fa.

Tuttavia, entrare nel settore non è sempre andato liscio. Un servizio “acquista ora, paga dopo” ha subito un lungo ritardo prima di iniziare a essere implementato il mese scorso. E il conto di risparmio stesso ha impiegato circa sei mesi per essere lanciato dopo l’annuncio. Inoltre, il programma Apple Card è disponibile solo negli Stati Uniti.

“Il nostro obiettivo è creare strumenti che aiutino gli utenti a condurre una vita finanziaria più sana”, ha dichiarato Jennifer Bailey, vicepresidente di Apple Pay e Apple Wallet.

Un programma di abbonamento per iPhone è in lavorazione, insieme a una versione ampliata del programma Pay Later chiamato Apple Pay Monthly Rates che può gestire transazioni più grandi per periodi più lunghi, addebitando gli interessi.

La lotta per i depositanti

La mossa fa scendere la società tecnologica in un’arena dove si lotta per i depositanti, aumentando potenzialmente la pressione su altre società finanziarie che stanno cercando di proteggere i loro finanziamenti. Sulla scia del crollo della Silicon Valley Bank, le banche di piccole e medie dimensioni hanno dovuto affrontare prelievi massicci, poiché i risparmiatori inseguono rendimenti più elevati altrove o trasferiscono i loro soldi in istituti più grandi e sicuri.

Il denaro sta uscendo dalle banche e entrando in qualsiasi forma di liquidità, che siano fondi del mercato monetario o ETF. Fa tutto parte del crescente fascino degli investimenti in contanti, che offrono finalmente rendimenti ragionevoli dopo decenni di tassi ultra bassi.

È facile essere attratti dagli alti tassi sui conti di risparmio, ma anche il rendimento del 4,15% offerto da Apple è ancora inferiore all’inflazione.

La tassazione dei conti di risparmio

Alcuni investitori in conti di risparmio ad alto rendimento potrebbero non rendersi conto che qualsiasi interesse maturato è tassabile nell’anno in cui è maturato, anche se non prelevano i soldi.

Investendo in titoli di Stato statunitensi, gli investitori potrebbero dover vincolare i loro soldi un po’ più a lungo, ma guadagnare un tasso relativamente più alto, differire le tasse fino a quando non incassano e sfuggire completamente alle tasse statali.

Ovviamente, alla fine si dovranno pagare le tasse sulla maggior parte degli investimenti, ma altre opzioni, comprese azioni e obbligazioni, non saranno soggette a tasse fino a quando non vengono vendute.

Rischi per la sicurezza

Come ha evidenziato il crollo della Silicon Valley Bank il mese scorso, mettere i propri soldi in istituzioni assicurate fino al limite di $ 250.000 della Federal Deposit Insurance Corp. è fondamentale.

Per quanto riguarda in particolare il conto risparmio di Apple, esistono dei rischi che derivano dal condividere così tante informazioni personali e finanziarie con un’unica azienda. Trasformare il tuo telefono nella tua banca potrebbe di fatto creare dei problemi se dovessi smarrirlo, ti venisse rubato o hackerato l’ID Apple.

ARTICOLI CORRELATI:

Investire in azioni che pagano dividendi in maniera intelligente

Il Montenegro collabora con Ripple per sviluppare la sua CBDC

Cosa accadrà alle banche dopo il crollo della Silicon Valley Bank

Fuga di depositi dalle banche: gli investitori preferiscono i fondi monetari