L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

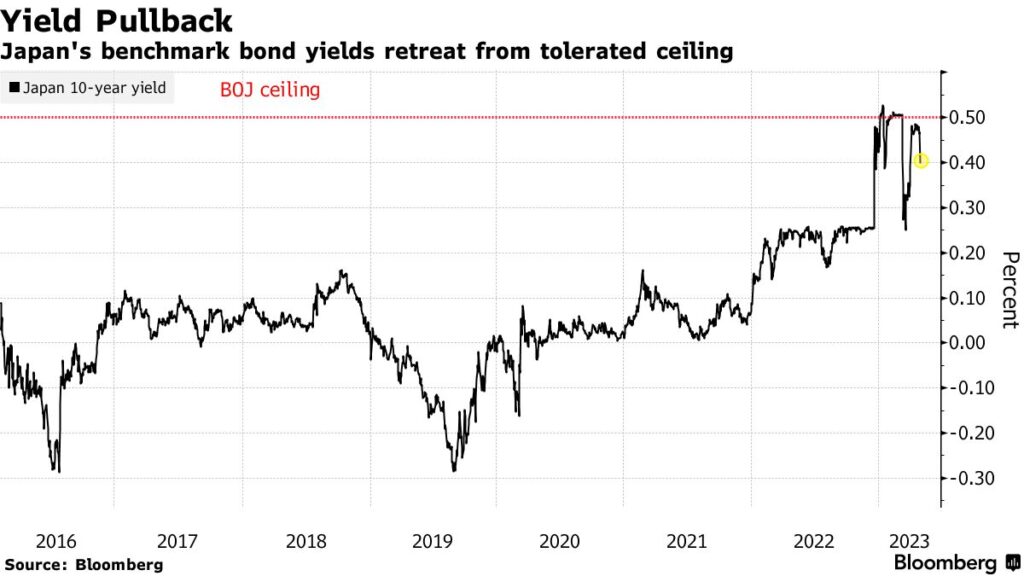

La BOJ mantiene gli stimoli al primo incontro di Ueda

La Bank of Japan ha deciso di mantenere la sua politica monetaria ultra-accomodante nel suo primo incontro sotto il nuovo governatore Kazuo Ueda.

Gli operatori di mercato hanno interpretato la decisione della BOJ come più accomodante del previsto, come indicato dai movimenti valutari e obbligazionari. Lo yen si è indebolito di oltre l’1% rispetto al dollaro, mentre i future sui titoli di Stato hanno invertito le perdite per essere scambiati al rialzo. I rendimenti di riferimento sono scesi sotto il tetto tollerato dalla BOJ. Anche le azioni delle banche giapponesi sono scese.

La banca centrale manterrà il limite dello 0,5% per i rendimenti dei titoli di Stato a 10 anni e il suo tasso ufficiale a breve termine al -0,1%. Tuttavia, è stata annunciata una revisione della politica, con un periodo di tempo pianificato da circa un anno a un anno e mezzo. Ueda ha anche eliminato le sue linee guida sui futuri livelli dei tassi di interesse.

Le dichiarazioni si avvicinano a ciò che il mercato si aspettava in termini di pazienza e moderazione. Tuttavia, è probabile che persista la speculazione sulla modifica del programma di controllo della curva dei rendimenti nei prossimi mesi.

Gli sforzi della BOJ per difendere il suo limite di rendimento a 10 anni attraverso massicci acquisti di debito hanno distorto il mercato obbligazionario e l’aumento dell’inflazione ha sollevato timori che gli stimoli monetari siano insostenibili.

Dopo l’esperimento da 11,7 trilioni di dollari di Kuroda per aumentare la crescita e l’inflazione, Ueda eredita un bilancio pesantemente gonfio e una serie di distorsioni del mercato.

L’abbandono della forward guidance

L’abbandono della guida sui tassi futuri e la richiesta di una revisione della politica indicano aria di cambiamento sotto Ueda. Ma è probabile che il nuovo governatore rimarrà sulla strada indicata da Kuroda ancora per un po’.

Circa un quarto degli economisti intervistati da Bloomberg pensava che la BOJ avrebbe aggiornato la sua guida in questa riunione, chiarendo al contempo la sua intenzione di mantenere l’allentamento. Molti di loro hanno citato l’inclusione del riferimento al Covid-19 e l’imminente decisione del governo del primo ministro Fumio Kishida di declassare il virus ad influenza.

Abbandonando anche la possibilità di tagliare i tassi a breve e lungo termine, Ueda probabilmente ha assicurato alla banca centrale più spazio di manovra in futuro. Anche la rassicurazione che il controllo della curva dei rendimenti andrà avanti probabilmente è servita a compensare qualsiasi interpretazione aggressiva.

Se la BOJ fosse rimasta troppo vincolata dall’obiettivo di rendimento nella sua forward guidance, avrebbe potuto rendere difficile apportare futuri aggiustamenti. La rimozione della guida sui tassi ha quindi aumentato il margine di flessibilità della BOJ.

La decisione di mantenere lo stimolo in atto nel perseguimento di un’inflazione sostenibile mantiene la BOJ in una posizione molto diversa rispetto ai suoi omologhi globali. Mentre l’ondata di inasprimento delle politiche in tutto il mondo per indebolire l’inflazione sembra vicina al picco, la Federal Reserve sembra ancora destinata ad aumentare ulteriormente i tassi d’interesse quando si riunirà la prossima settimana. Questa possibilità sembra ancora molto lontana per la BOJ, dato l’impegno ribadito nel primo incontro sotto il governatore Ueda.

La revisione della politica

La revisione della politica monetaria ultra-espansiva avrà luogo da un anno a un anno e mezzo a partire da oggi. Il periodo di tempo più lungo è in netto contrasto con le valutazioni passate che hanno alimentato la speculazione di un imminente cambiamento di politica. La maggior parte deli analisti intervistati da Bloomberg avevano visto giugno come il mese più probabile per una revisione della politica.

La BOJ probabilmente non cambierà il suo quadro di allentamento monetario in modo sostanziale mentre la revisione viene condotta nell’arco di un anno e mezzo. Nel frattempo, la BOJ può ancora rispondere agli sviluppi dell’economia e dei prezzi regolando il funzionamento del controllo della curva dei rendimenti.

I funzionari sono cauti nel modificare o eliminare il loro controllo sui rendimenti dei titoli di Stato dopo che le turbolenze bancarie hanno offuscato le prospettive.

Le proiezioni della BOJ

Nel nuovo rapporto di previsione trimestrale, la BOJ ha previsto che i prezzi core aumenteranno solo dell’1,6% nell’anno fiscale 2025. La previsione supporta ampiamente l’opinione della banca secondo cui deve ancora raggiungere un’inflazione duratura del 2%. Gli economisti avevano segnalato che qualsiasi cifra che mostrasse il 2% o più avrebbe alimentato la speculazione sull’aggiustamento della politica.

La BOJ ha anche affermato che i rischi per quella proiezione sono distorti verso il basso, un altro elemento che suggerisce che la banca non si affretterà a cambiare politica anche se ora è in una posizione migliore per farlo.

La BOJ ha insistito sul fatto che è necessaria una crescita salariale duratura per garantire che i prezzi continuino a salire. Finora i colloqui annuali sugli stipendi primaverili hanno portato al miglior risultato degli ultimi tre decenni, ma ciò non è abbastanza per convincere la banca centrale.

ARTICOLI CORRELATI:

Ueda sostiene la politica accomodante della Bank of Japan

La Bank of Japan mantiene invariata la sua politica accomodante

Cambio di politica Bank of Japan: aumentano gli spread

Bank of Japan sorprende i mercati con la modifica del programma di YCC