L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Boom immobiliare: una correzione dei prezzi delle case può causare una recessione

Il boom immobiliare rappresenta un rischio per l’economia statunitense, in quanto una forte correzione dei prezzi delle case potrebbe portare a una recessione. Nel contesto attuale, quando la domanda di alloggi mostra segni di indebolimento, la politica monetaria deve infilare con attenzione l’ago per ridurre l’inflazione senza innescare una spirale al ribasso dei prezzi delle case.

Le case negli Stati Uniti si sono apprezzate del 94,5% dal primo trimestre 2013 al secondo trimestre 2022, un aumento del 60,8% dopo l’adeguamento all’inflazione. L’entità dell’aumento è persino maggiore di quella del precedente boom immobiliare, dal primo trimestre 1998 al secondo trimestre 2007.

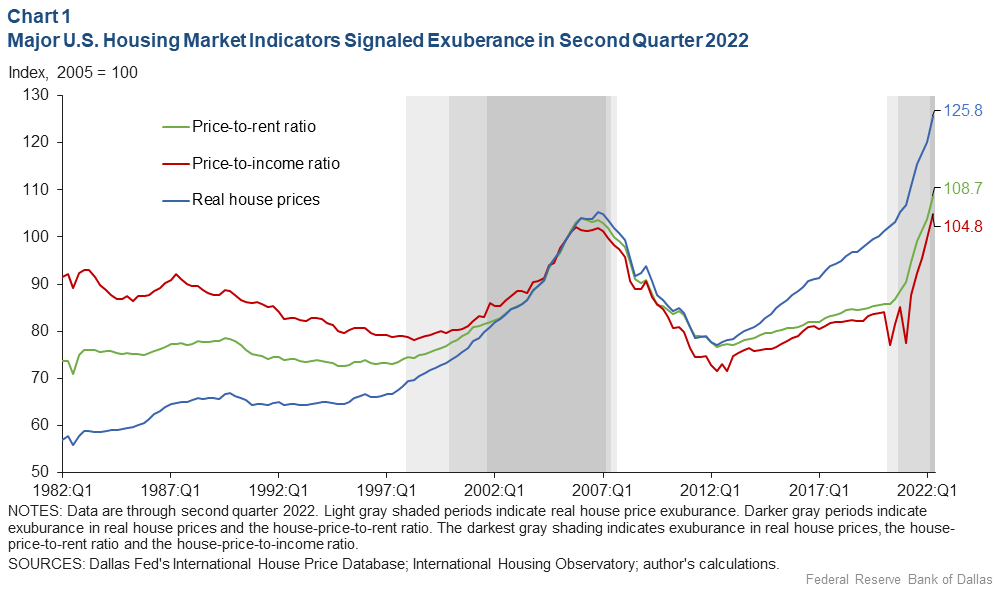

In particolare, i prezzi delle case sono aumentati rapidamente dall’inizio della pandemia. L’aumento dal primo trimestre 2020 al secondo trimestre 2022 rappresenta circa il 40% dell’apprezzamento decennale. Anche le misure di redditività (prezzo rispetto all’affitto) e accessibilità (prezzo in rapporto al reddito) sono aumentate negli ultimi due anni, superando i massimi storici risalenti al primo trimestre del 1975.

Il boom immobiliare durante la pandemia

Le forze fondamentali, temporanee o più persistenti, hanno stimolato l’aumento dei prezzi delle case durante la pandemia. Il robusto reddito disponibile, sostenuto dallo stimolo fiscale legato alla pandemia e dal credito a buon mercato, ha spinto la domanda di case dei consumatori. Allo stesso tempo, le interruzioni della catena di approvvigionamento, i lockdown legati al COVID-19 e l’aumento dei costi della manodopera e delle materie prime da costruzione hanno spinto l’offerta al ribasso.

Anche i cambiamenti dello stile di vita indotti dalla pandemia – il lavoro da casa e la migrazione interna – aiutano a spiegare perché la domanda ha superato così presto l’offerta di alloggi.

Un boom immobiliare, come quello dell’era della pandemia, diventa pericoloso quando si diffonde la convinzione che i prezzi continueranno ad aumentare. Se molti acquirenti e investitori condividono questa convinzione, gli acquisti derivanti dalla FOMO (Fear of Missing Out) fanno salire ulteriormente i prezzi e rafforzano le aspettative di guadagni futuri al di là di quanto i fondamentali potrebbero giustificare. Questo meccanismo autoavverante porta a una crescita esponenziale dei prezzi finché non si verifica inevitabilmente una correzione dei prezzi.

Gli indicatori del mercato immobiliare segnalano esuberanza

Gli economisti spesso non sono d’accordo sul valore fondamentale degli alloggi e su ciò che causa le bolle immobiliari. C’è un maggiore accordo su come identificare una crescita esponenziale insostenibile, sintomo di una bolla.

Un nuovo approccio empirico si basa sulle cosiddette statistiche sull’esuberanza. Queste misure possono aiutare a rilevare quando gli indicatori del mercato immobiliare – prezzi reali trimestrali delle case, rapporto prezzo/affitto e rapporto prezzo/reddito – iniziano a crescere in modo esponenziale. Una statistica di esuberanza al di sopra della soglia del 95% indica una confidenza del 95% di un comportamento insostenibile nelle serie di dati sottostanti. I principali indicatori del mercato immobiliare statunitense segnalano l’esuberanza del mercato immobiliare nel secondo trimestre del 2022.

I prezzi aggiustati all’inflazione sono aumentati del 24,3% dal primo trimestre 2020 al secondo trimestre 2022, l’aumento di nove trimestri più grande dalla metà degli anni ’70. Inoltre, le ultime statistiche del secondo trimestre 2022 sono strettamente parallele alla precedente bolla immobiliare, con i dati che mostrano ancora una volta prove di un comportamento esplosivo anche nei rapporti prezzo/affitto e prezzo/reddito.

Il mercato immobiliare rappresenta una vulnerabilità per l’economia

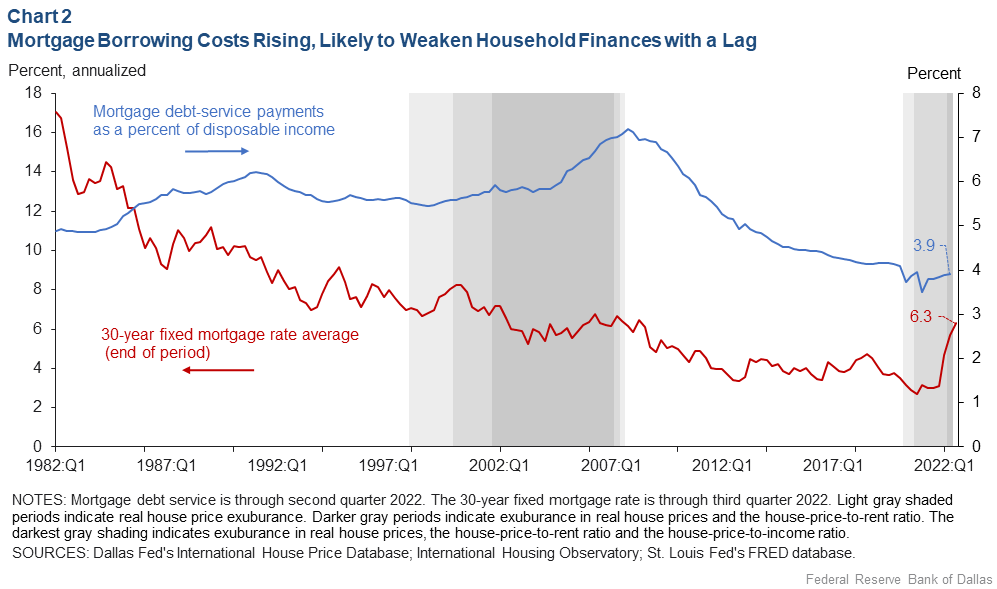

La quota dei pagamenti del servizio del debito ipotecario come percentuale del reddito personale disponibile si è attestata al minimo storico del 3,9% nel secondo trimestre del 2022. Ciò rimane ben al di sotto della fascia insostenibilmente alta del 6-7% raggiunta al culmine dell’ultimo boom immobiliare nel 2005–07.

La quota del reddito ipotecario è destinata ad aumentare dato il rapido aumento del tasso sui mutui a 30 anni ― dal 3% a oltre il 6% alla fine del terzo trimestre 2022 ― indotto dall’inasprimento della politica monetaria della Fed.

Il rovente mercato immobiliare dell’era della pandemia pone rischi significativi al duplice mandato della Fed. Per quanto riguarda l’inflazione, gli affitti sono aumentati del 6,2% nel terzo trimestre del 2022, l’aumento più grande dall’inizio degli anni ’90.

Raggiungere un atterraggio morbido – domare l’inflazione ed evitare una recessione – non è scontato dato che un ulteriore inasprimento della politica monetaria può aumentare l’onere del servizio del debito ipotecario delle famiglie e aumentare le probabilità di una grave correzione dei prezzi delle case.

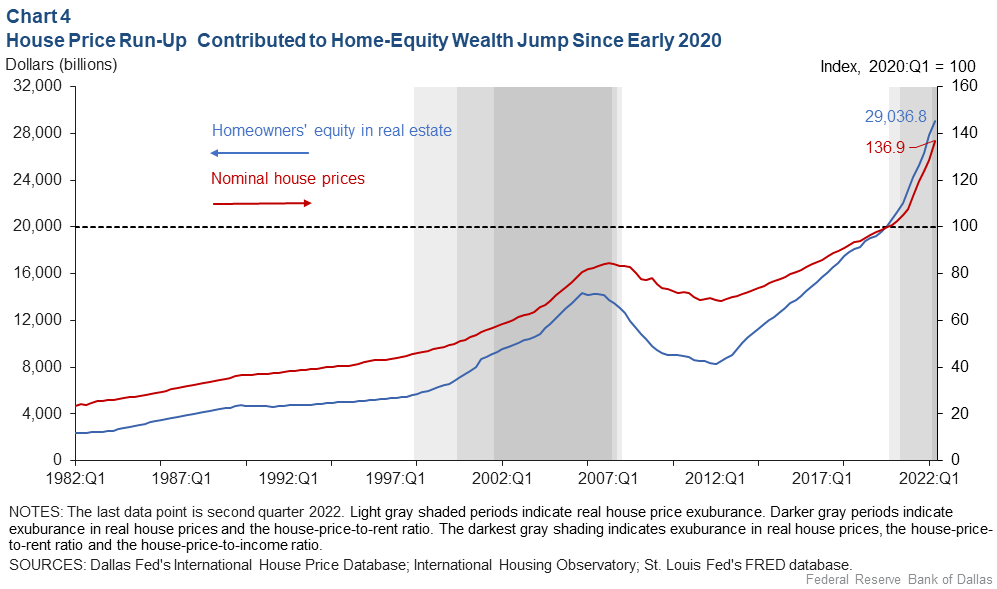

Grazie all’aumento dei prezzi delle case, la ricchezza abitativa è aumentata di quasi 9 trilioni di dollari tra il primo trimestre del 2020 e il secondo trimestre del 2022, più dell’82%.

Stime plausibili dell’impatto diretto sulla ricchezza abitativa suggeriscono che una correzione dei prezzi reali del 15-20% potrebbe ridurre fino a 0,5-0,7 punti percentuali dalla spesa reale per consumi personali. Un tale effetto ricchezza negativo sulla domanda aggregata frenerebbe ulteriormente la domanda di abitazioni, approfondendo la correzione dei prezzi e mettendo in moto un circolo vizioso negativo.

Il crollo dei prezzi della case potrà essere evitato?

Un graduale allentamento degli eccessi abitativi pandemici può verificarsi se i politici riescono a reprimere l’inflazione senza mettere troppo sotto stress gli acquirenti di case.

Le famiglie e le istituzioni finanziarie sono in condizioni migliori rispetto al crollo immobiliare a metà degli anni 2000. Questo fornisce probabilmente un cuscinetto per resistere ad alcune delle conseguenze di un effetto ricchezza negativo.

Tuttavia, dopo un boom immobiliare in parte guidato dalla FOMO dell’era della pandemia, raffreddare le aspettative dei partecipanti al mercato è la chiave per spostare i prezzi delle case verso un percorso più sostenibile ed evitare il pericolo di una correzione disordinata del mercato.

Un grave crollo degli alloggi a causa della corsa pandemica dei prezzi non è inevitabile. Sebbene la situazione sia difficile, rimane una finestra di opportunità per sgonfiare la bolla immobiliare, ottenendo al tempo stesso un atterraggio morbido.

ARTICOLI CORRELATI:

Bolla immobiliare: ecco quali sono le città in cui il mercato immobiliare è più a rischio