L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Il Ciclo di Aumento dei Tassi attuale è il più aggressivo della storia moderna

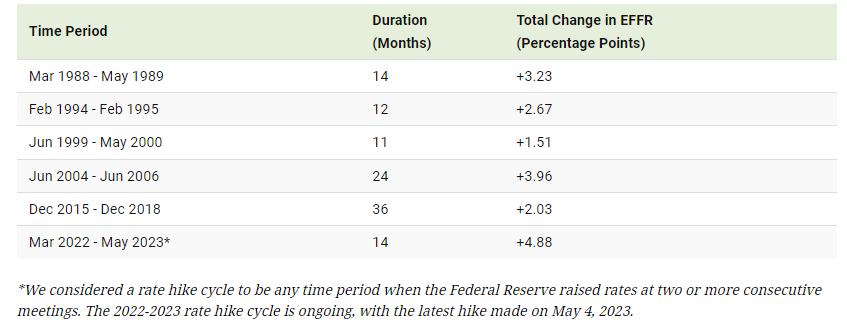

La Federal Reserve ha alzato i tassi di interesse in modo aggressivo per contrastare l’inflazione. In poco più di un anno, il tasso benchmark della Fed è aumentato di 5 punti base. Si tratta del ciclo di aumento dei tassi più aggressivo della storia moderna. In questo post andremo a comparare il ciclo attuale con quelli degli ultimi 35 anni, analizzando sia la velocità che la gravità degli aumenti dei tassi di interesse.

Il ciclo di aumento dei tassi attuale è il più aggressivo degli ultimi 35 anni

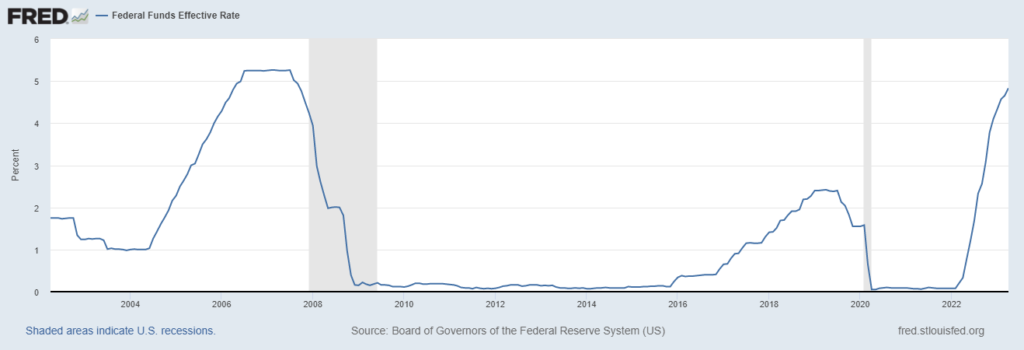

Dopo l’ultimo aumento dei tassi a inizio mese, l’effective federal funds rate (EFFR) ha raggiunto i livelli più alti dal 2007. La Federal Reserve è stata aggressiva per cercare di combattere l’inflazione più alta degli ultimi quarant’anni. In effetti, i tassi sono aumentati di quasi cinque punti percentuali in soli 14 mesi.

L’effective federal funds rate è una media ponderata dei tassi che le banche utilizzano per prestarsi denaro a vicenda su base overnight. Esso è determinato dal mercato ma è fortemente influenzato dall’intervallo obiettivo della Fed.

Per confrontare i vari cicli di inasprimento, si considera l’EFFR durante il mese in cui ha avuto luogo il primo aumento dei tassi e l’ultimo. In questo modo si arriva alla durata e alla gravità di ciascun ciclo dal 1988.

Il ciclo di aumento dei tassi attuale è stato il più veloce e adesso anche il più grave della storia recente. Al contrario, il ciclo di aumento dei tassi più lento è stato quello del 2015-2018, dopo la crisi finanziaria globale. L’inflazione, misurata dall’indice della spesa per i consumi personali (PCE), era di appena lo 0,30% quando si è verificato il primo aumento. A quel tempo, i funzionari della Federal Reserve erano preoccupati di poter alzare i tassi troppo presto. Tuttavia, hanno accettato il piccolo aumento di un quarto di punto percentuale per mostrare unità con il presidente della Fed Janet Yellen, che credeva che l’aumento dei prezzi del petrolio avrebbe portato a un’inflazione più elevata.

Siamo alla fine del ciclo?

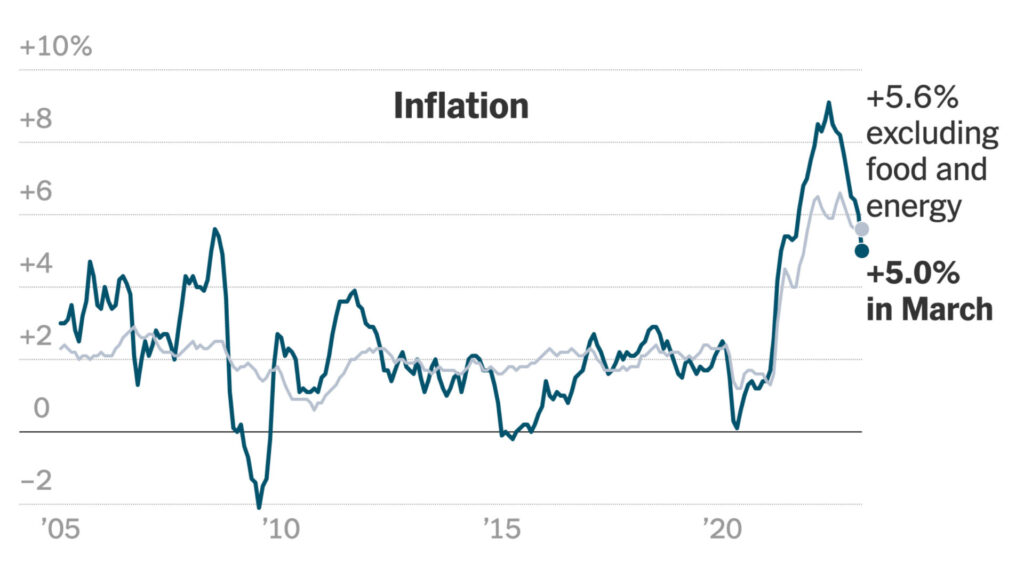

Powell ha fatto intendere che l’aumento di 25 punti base dichiarato alla riunione del 3 maggio potrebbe essere l’ultimo. Dopodiché, i tassi rimarranno a livelli restrittivi per un po’ di tempo. Questo perché la banca centrale deve essere sicura di aver sconfitto l’inflazione. Anche se la crescita dei principali indici dei prezzi ha rallentato, secondo i funzionari l’inflazione non è su una chiara traiettoria verso l’obiettivo del 2%.

La Fed sta prestando molta attenzione al costo del lavoro, che sta continuando a crescere. Il tasso di disoccupazione si trova a minimi pluridecennali e la crescita dell’occupazione rimane positiva. Se ci si basa solo sui dati del mercato del lavoro, non ci sono ragioni per sostenere la fine del ciclo di aumento dei tassi. Tuttavia, ci sono anche altri aspetti da valutare.

La crescita economica è notevolmente rallentata, con la Fed che a marzo ha previsto una “lieve recessione” più avanti nel 2023. Anche le turbolenze nel settore bancario sono motivo di preoccupazione. Le condizioni di credito più restrittive probabilmente peseranno sull’attività economica.

Per ora, sembra che la Fed abbia messo in pausa gli aumenti dei tassi. La sua ultima dichiarazione affermava che il FOMC terrà conto di vari fattori “nel determinare la misura in cui un ulteriore rafforzamento delle politiche potrebbe essere appropriato” piuttosto che anticipare aumenti futuri.

Il mercato scommette sui tagli dei tassi

Non solo il mercato ha fiducia sul fatto che il ciclo di aumento dei tassi più aggressivo della storia moderna sia finito, ma anche che la Fed sarà costretta a tagliare i tassi a breve. Più precisamente, si aspetta ben cinque tagli di 25 punti base da qui a gennaio 2024.

In poche parole, gli operatori pensano che l’inflazione tornerà facilmente al target del 2%. Il mercato probabilmente si aspetta qualche incidente finanziario lungo la strada o una brusca decelerazione dell’economia.

La Fed, invece, continua a non prevedere tagli dei tassi quest’anno ed ha comunque lasciato la porta aperta ad ulteriori aumenti nel caso l’inflazione rimanga più ostinata del previsto.

ARTICOLI CORRELATI:

L’inflazione core USA rallenta solo di poco, sostenendo un altro aumento della Fed a maggio

Wall Street si aspetta che la Fed tagli i tassi quest’anno

Riunione Fed: aumento dei tassi di 25 punti base, priorità all’inflazione

La Fed non può domare l’inflazione senza causare una recessione, afferma uno studio