Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

In che modo la Fed ha contribuito alla crisi bancaria?

La Federal Reserve ha definito il proprio ruolo nella crisi bancaria statunitense ma non ha riconosciuto la sua incapacità di segnalare i rischi posti dall’aumento dei tassi di interesse. La politica monetaria della Fed ha contribuito in diversi modi alla crisi delle banche regionali: prima con tassi d’interesse vicino allo zero quando l’inflazione aveva già superato il target del 2%, poi con aumenti dei tassi sovradimensionati per recuperare il ritardo.

La revisione della Fed sul fallimento della Silicon Valley Bank è insolitamente franca. Conclude esplicitamente che le autorità di vigilanza bancaria non hanno apprezzato appieno l’entità delle vulnerabilità e che non hanno preso misure sufficienti per garantire che i problemi fossero risolti abbastanza rapidamente.

Eppure la valutazione della Fed dovrebbe essere più ampia. In particolare, dovrebbe spiegare perché il monitoraggio della stabilità finanziaria della banca centrale non ha identificato il pericolo creato dal suo inasprimento monetario, il più aggressivo dall’inizio degli anni ’80.

Nel suo Financial Stability Report di novembre 2022, la Fed ha espresso preoccupazione per i rischi di finanziamento dei fondi comuni di investimento del mercato monetario, delle stablecoin e dei fondi comuni di investimento obbligazionari ma non per le banche, date le loro ampie disponibilità di attività liquide e la limitata dipendenza dal finanziamento all’ingrosso.

L’ultimo rapporto, pubblicato questa settimana, affronta la questione delle banche regionali che finanziano investimenti a lungo termine sensibili ai tassi di interesse con depositi non assicurati. Ma questa valutazione è arrivata troppo tardi.

In che modo la politica monetaria della Fed ha contribuito alla crisi bancaria?

La Fed deve ancora riconoscere adeguatamente il modo in cui la sua politica monetaria ha contribuito alla crisi bancaria.

In primo luogo, impegnandosi a mantenere i tassi di interesse vicino allo zero fino a quando l’economia non avesse raggiunto la piena occupazione e l’inflazione avesse superato il 2%, la Fed ha iniziato ad inasprire la politica monetaria in ritardo. Quando l’inflazione è aumentata troppo, ha dovuto alzare i tassi più velocemente e più in alto di quanto avrebbe fatto se avesse agito prontamente. Di conseguenza, ha provocato uno shock significativamente maggiore ai costi di finanziamento delle banche e al valore dei loro investimenti a lungo termine.

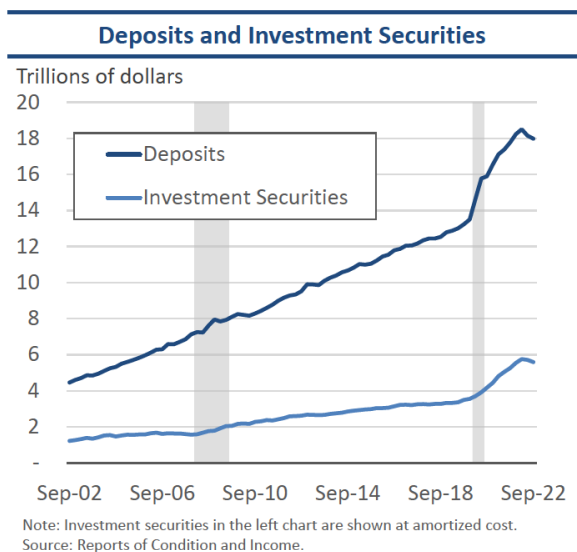

In secondo luogo, il quantitative easing ha inondato il sistema bancario di riserve e depositi. Nel contesto di tassi bassi del 2020 e del 2021, ciò ha naturalmente indotto alcune banche a incrementare gli utili acquistando attività a reddito fisso a lungo termine e ad alto rendimento. In quei due anni, le loro disponibilità in titoli di investimento sono aumentate di $1,8 trilioni, mentre i depositi sono aumentati di quasi $5 trilioni.

Le banche hanno anche allungato le scadenze delle loro partecipazioni: la quota di titoli di investimento superiore a 3 anni è aumentata dal 71% al 78%.

Le perdite non realizzate delle banche

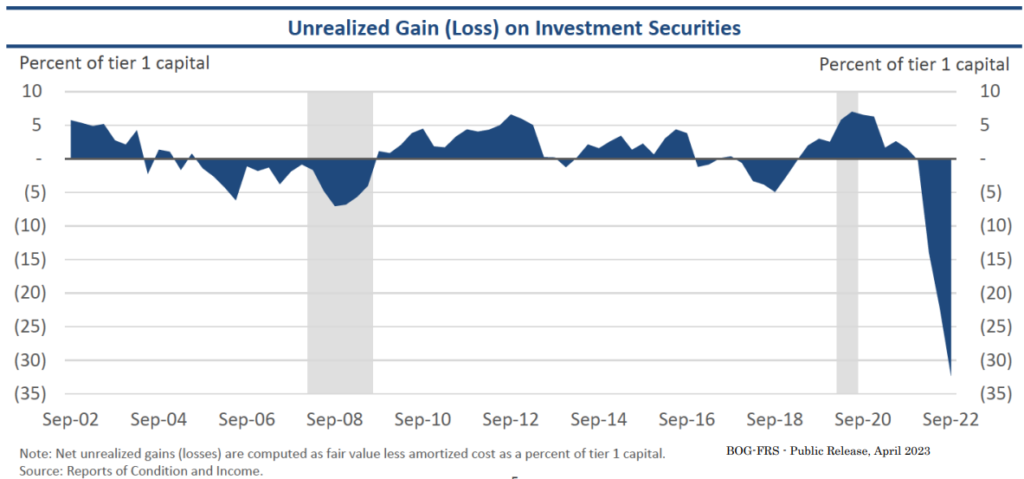

I tassi di interesse più elevati hanno abbassato il valore di mercato delle posizioni delle banche in titoli a lungo termine, creando perdite non realizzate. Le banche che hanno una grande quantità di perdite non realizzate potrebbero avere difficoltà a vendere i titoli per supportare prelievi di depositi non previsti.

Alla fine del terzo trimestre, 722 banche hanno riportato perdite non realizzate superiori al 50% del loro capitale. Di queste banche, 31 hanno riportato livelli patrimoniali tangibili negativi e non sono in grado di prendere in prestito nuovo denaro dalle Federal Home Loan Banks.

Oggi, le banche con un livello elevato di perdite non realizzate stanno affrontando problemi di liquidità e finanziando la crescita dei prestiti e il ritiro dei depositi con altre attività.

La detenzione di titoli con rendimenti inferiori a quelli di mercato ha un impatto negativo sui margini netti di interesse. Le banche potrebbero quindi dover sacrificare gli utili per mantenere la liquidità. Inoltre, potrebbero dover ridurre la futura attività di prestito a causa delle limitate opzioni di finanziamento.

Quali sono le lezioni per la Fed?

La Fed dovrebbe sempre considerare i rischi per la stabilità finanziaria nelle sue decisioni di politica monetaria. Se avesse iniziato ad inasprire quando c’era già bisogno, lo shock dei tassi di interesse sarebbe stato minore e avrebbe avuto conseguenze meno gravi.

Adesso il compito dei funzionari politici è diventato molto più complesso perché è difficile sapere quanto la crisi bancaria limiterà il credito e quanto ciò ridurrà l’attività economica.

ARTICOLI CORRELATI:

Il Ciclo di Aumento dei Tassi attuale è il più aggressivo della storia moderna

Crollo banche regionali: tra perdite mark-to-market e fuga di depositi

Cosa accadrà alle banche dopo il crollo della Silicon Valley Bank

Come cercare opportunità nel settore bancario durante la crisi