L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Cosa fa muovere i mercati? Sintesi Macro – Settimana 29

Dopo un breve miglioramento, i dati macro statunitensi sono tornati al loro trend al ribasso. Non si tratta solo dei dati flash del PMI, che hanno mostrato che l’attività commerciale si è contratta per la prima volta in più di due anni a luglio.

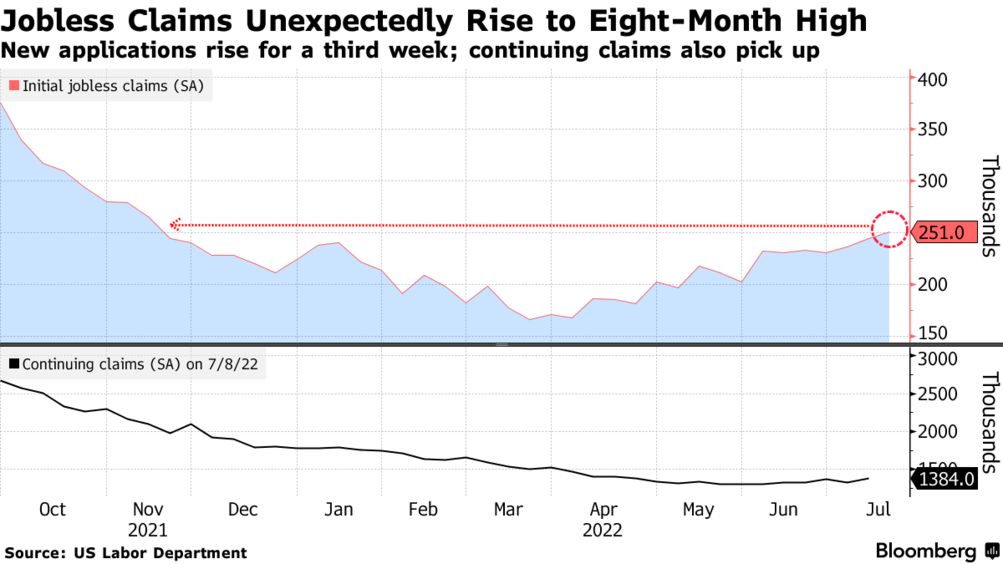

Segnali di deterioramento delle condizioni economiche sono arrivati anche dal mercato del lavoro e quello immobiliare. Il numero di americani che hanno chiesto l’indennità di disoccupazione la scorsa settimana è salito al livello più alto degli ultimi otto mesi. La media a 4 settimane, che smussa l’alta volatilità dei dati, è aumentata di 4.500 unità.

Allo stesso tempo, il sentiment dei costruttori di case è sceso ai minimi di maggio 2020, poiché l’inflazione e i tassi di interesse più elevati hanno danneggiato il traffico e le vendite degli acquirenti. A sostegno del pessimismo, le vendite di case sono crollate del 5,4% su base mensile.

I dati macroeconomici deboli si sono tradotti in una diminuzione delle aspettative sugli aumenti dei tassi d’interesse. Il mercato adesso sta scontando una probabilità del 9% di un aumento di 100 punti base alla riunione della Fed di mercoledì e un 33% di un aumento di 75 punti base a settembre. Allo stesso tempo, i trader dei tassi si aspettano un taglio di 25 punti base in Q1 2023.

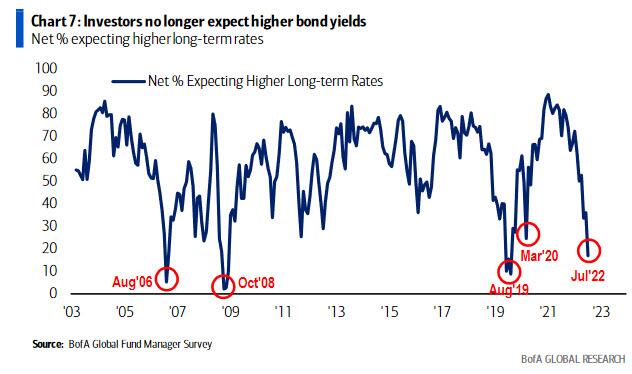

La percentuale di gestori di fondi che si aspetta rendimenti obbligazionari più alti è scesa al minimo in 3 anni, mentre la percentuale che si aspetta tassi a breve termine più alti sta scendendo velocemente.

In queste informazioni è incorporato il pensiero che l’economia non resisterà all’inasprimento monetario della Fed e che probabilmente, ad un certo punto, l’inflazione dovrà scendere e riadattarsi a condizioni economiche più deboli. Il recente comportamento del decennale, sembra essere in linea con tutto ciò. Dal grafico si può notare la formazione di un testa e spalle d’inversione.

Sebbene la sessione di venerdì sia stata piuttosto debole, il mercato azionario ha registrato la sua migliore settimana in un mese. Il drawdown dai massimi di gennaio si è ridotto a circa il 17%.

Venerdì, l’S&P 500 è sceso per la prima volta in quattro giorni, mentre il Nasdaq ha sottoperformato i principali benchmark, chiudendo in ribasso dell’1,8%. A guidare le perdite dell’ultimo giorno della settimana sono stati gli scarsi risultati di Snap Inc. e Twitter, che hanno sollevato la preoccupazione per la spesa pubblicitaria online e hanno pesato sulle azioni di Meta Platforms e di Alphabet.

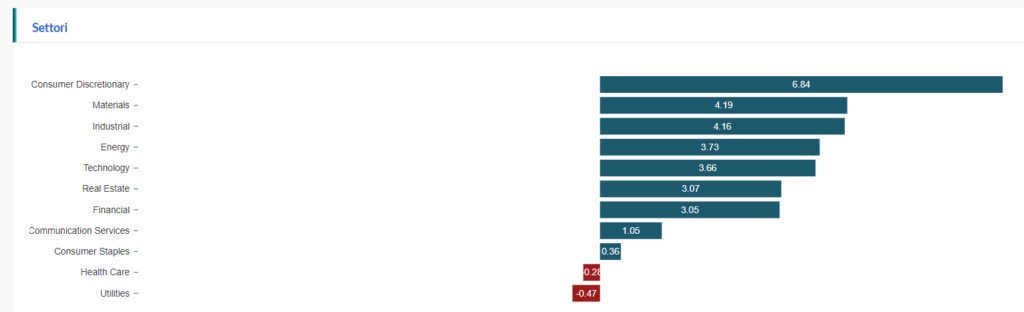

Nella settimana, le utilities sono state le peggiori mentre i consumer discretionary hanno avuto le migliori performance, seguiti dai materials e i titoli industriali.

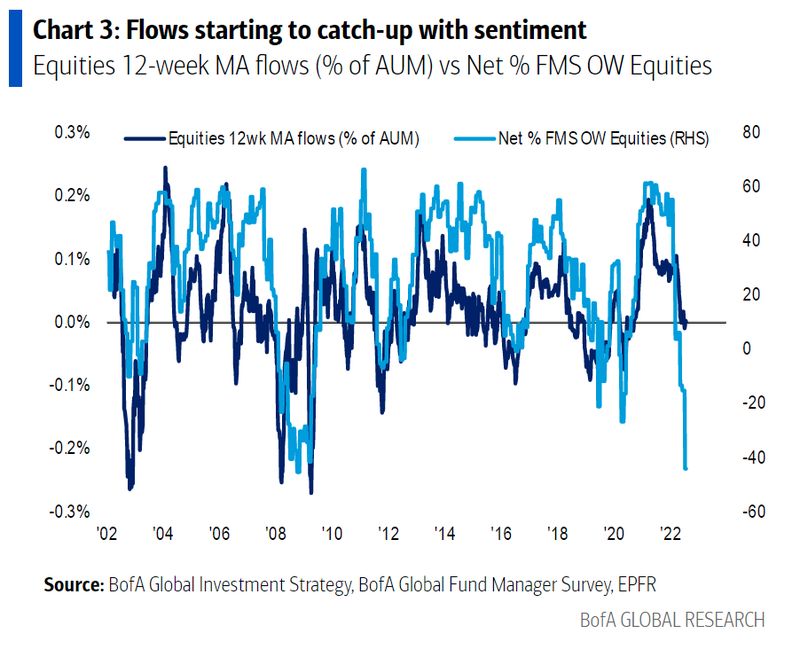

Si sta diffondendo la speculazione secondo cui il peggio del sell off è passato. Il sondaggio di Bank of America più seguito da Wall Street ha mostrato che il pessimismo dei gestori di fondi ha raggiunto livelli di capitolazione. Le aspettative sulla crescita globale e sui profitti hanno raggiunto dei minimi storici. Ad evidenziare il sentiment negativo sono stati anche i dati sui livelli di cash e sull’esposizione azionaria. Quest’ultima si è ridotta drasticamente.

Anche i flussi dei fondi hanno iniziato a riflettere la rassegnazione degli investitori. Secondo i dati di EPFR Global, gli investitori hanno prelevato $ 4.5 miliardi dai fondi comuni di investimento globali incentrati sulle equities per cinque settimane consecutive.

Dal minimo di metà giugno, l’S&P 500 è salito del 9%, riportandosi al di sopra della sua media mobile a 50 periodi. Questo rimbalzo è il primo quest’anno che è riuscito a durare più di un mese.

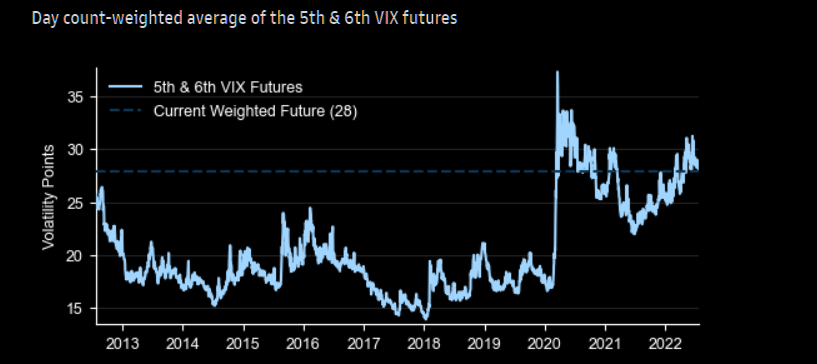

Ci sono alcuni aspetti tecnici a sostegno della tesi rialzista, soprattutto quelli relativi al market breadth. Tuttavia, i rischi al ribasso rimangono reali e gli hedgers ne sono consapevoli. I futures del VIX a lunga scadenza sono ben al di sopra del range pre-COVID, riflettendo la persistente avversione al rischio degli investitori.

La BCE e il nuovo strumento “anti crisi”

La Banca centrale europea ha aumentato il suo tasso d’interesse di riferimento di mezzo punto percentuale, il primo aumento in più di un decennio. Con l’aumento sovradimensionato, la Lagarde ha posto fine alla “forward guidance”, dichiarando che il Consiglio direttivo valuterà gli aumenti dei tassi riunione per riunione.

La BCE ha svelato il “Transmissions Protection Mechanism” (TPI), il cui scopo è salvaguardare la corretta trasmissione della politica monetaria in tutta l’Euro Area. Lo strumento consentirà al Consiglio direttivo di mantenere il suo mandato di stabilità dei prezzi. Come previsto, non sono state fornite molte informazioni ma la BCE si è limitata ad affermare che gli acquisti non saranno soggetti a restrizioni.

L’annuncio dello strumento anti crisi ha fatto ben poco per calmare lo spread BTP-Bund. Tenere sotto controllo il mercato obbligazionario italiano nel bel mezzo delle tensioni politiche sarà molto difficile per la BCE.

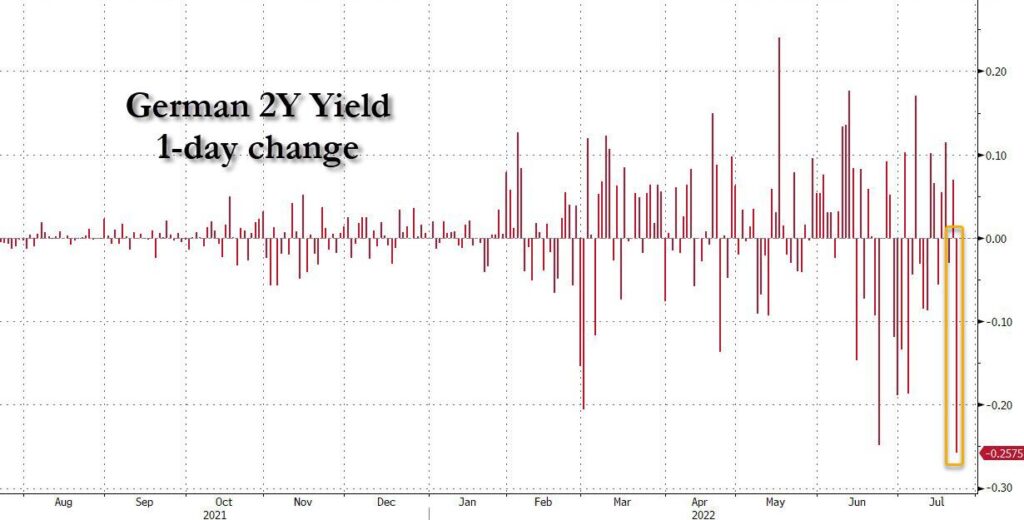

I rendimenti sovrani europei sono stati contrastanti durante la settimana, nonostante un forte calo venerdì a seguito dell’uscita del flash PMI, che è scivolato in contrazione. Il rendimento delle obbligazioni tedesche a due anni ha registrato il calo giornaliero più grande dal panico di Lehman Brothers nel 2008, scendendo di 25 punti base.

ARTICOLI CORRELATI:

Cosa fa muovere i mercati? Sintesi Macro – Settimana 28