Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cosa fa muovere i mercati? Sintesi Macro – Settimana 33

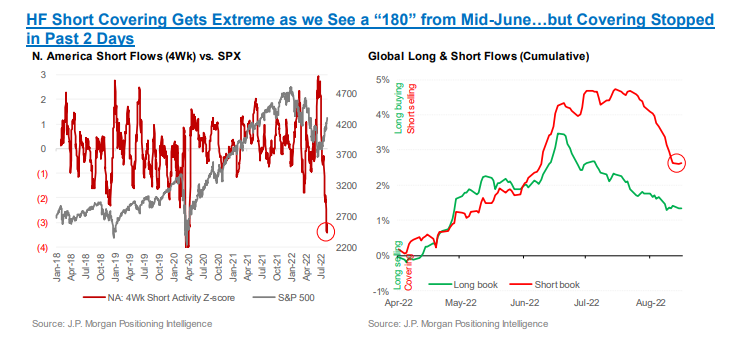

Per i sostenitori del rally estivo, la sessione di venerdì ha portato notizie fredde. Dati provenienti da Wall Street hanno mostrato che gli hedge fund si stavano avvicinando di nuovo ai loro short. Un paniere che segue i titoli preferiti degli short sellers è scivolato di oltre il 6%, portando il suo calo settimanale al massimo da marzo 2020.

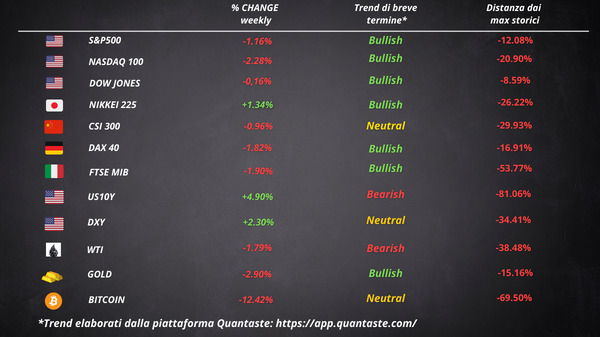

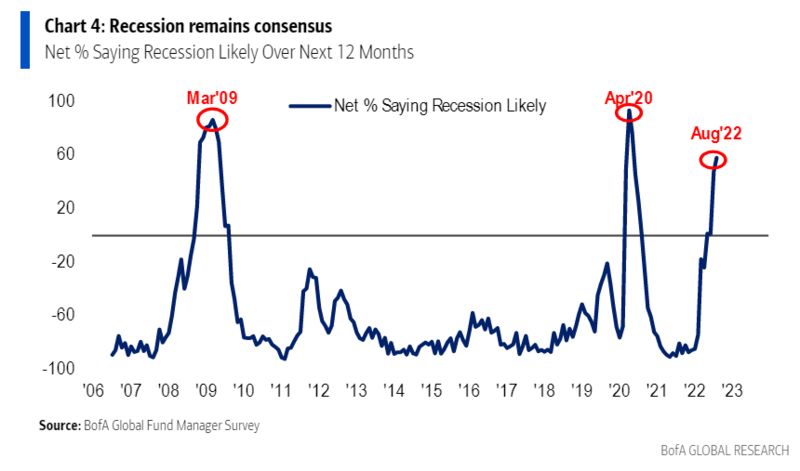

Gli argomenti rialzisti includono utili solidi e schemi grafici che suggeriscono che i guadagni potrebbero durare. Al contrario, per chi sostiene la tesi ribassista c’è il fatto che il rally azionario si mette contro l’obiettivo della Fed attraverso l’allentamento delle condizioni finanziarie. Anche la probabilità di una recessione rimane centrale. Dal sondaggio sui gestori globali di denaro si capisce che la recessione fa parte ormai del consenso.

Gli investitori hanno ignorato gli avvertimenti dei funzionari della Fed, che hanno sottolineato di non essere affatto intenzionati a mettere in pausa il ciclo di inasprimento a breve.

La presidente della Fed di San Francisco Mary Daly ha affermato che la banca centrale dovrebbe aumentare i tassi di interesse sopra il 3% entro la fine dell’anno. Anche altri due membri del FOMC, James Bullard di St. Louis e Esther George di Kansas City, sono rimasti fermi sulla necessità di aumentare i tassi. Thomas Barkin di Richmond ha fatto eco alle loro affermazioni, notando però il rischio che gli sforzi possano causare una recessione.

I trader adesso sono focalizzati sul Jackson Hole del 25-27 agosto. Molti si aspettano affermazioni hawkish dal presidente Powell. C’è stato un grande cambiamento nel sentiment e forse un po’ troppo compiacimento.

Il calo delle azioni della settimana appena conclusa ha seguito un rally che ha spinto l’S&P 500 in rialzo di oltre il 15% rispetto al minimo di giugno. L’indice ha trovato resistenza in prossimità della media a 200 periodi.

Uno dei driver che ha contribuito maggiormente alla forza del rally sta mostrando segni di esaurimento: lo short covering. Gli sforzi dei venditori allo scoperto per sciogliere le scommesse ribassiste hanno generato un’ondata di acquisti che hanno alimentato la salita del mercato azionario.

Gli hedge fund che fanno scommesse azionarie sia rialziste che ribassiste hanno praticamente smesso di acquistare azioni da dare indietro ai prestatori, dopo aver raggiunto il ritmo di short covering più veloce in più di due anni, secondo i dati dell’unità prime broker di JPMorgan.

I dati di Goldman hanno mostrato che le vendite allo scoperto superano gli acquisti di un rapporto di 3 a 1. Le vendite nette hanno raggiunto il massimo in tre settimane.

Ci sono ancora molte posizioni ribassiste, secondo i dati di Morgan Stanley. Mentre da giugno sono stati coperti 50 miliardi di dollari, l’importo netto degli short aggiunti rimane elevato, attestandosi a 165 miliardi di dollari quest’anno. Quindi lo short covering potrebbe non essere ancora terminato.

La forza del dollaro

I discorsi hawkish degli speaker della Fed hanno risvegliato il dollaro, che ha registrato un guadagno settimanale del 2,3%, il più grande da aprile 2020. Di conseguenza, le principali valute si sono indebolite. L’euro è di nuovo vicino alla parità.

Il cable ha registrato la sua peggiore performance settimanale da settembre 2020. La sterlina è scesa al livello più basso rispetto all’euro in quasi un mese.

La lettura a due cifre dell’inflazione nel Regno Unito ha spronato i trader del mercato monetario a scommettere che la Bank of England raddoppierà i tassi d’interesse al 3,75% entro marzo dall’1,75% attuale.

In teoria, l’aumento dei tassi dovrebbe agire come un vento favorevole per le valute. Tuttavia, le scarse prospettive di crescita del Regno Unito, la pressione inflazionistica e l’incertezza sul percorso della politica sotto un nuovo leader stanno indebolendo la sterlina.

Il dollaro in ripresa ha soffocato il nascente rally dello yen, proprio quando gli speculatori avevano rinunciato a scommettere contro la valuta giapponese. Secondo gli ultimi dati della Commodity Futures Trading Commission, gli investitori con leva hanno ridotto le loro scommesse ribassiste sullo yen al minimo da marzo 2021. Il dollaro è balzato di quasi il 3% rispetto allo yen la scorsa settimana, aiutato da un’impennata dei rendimenti dei Treasury.

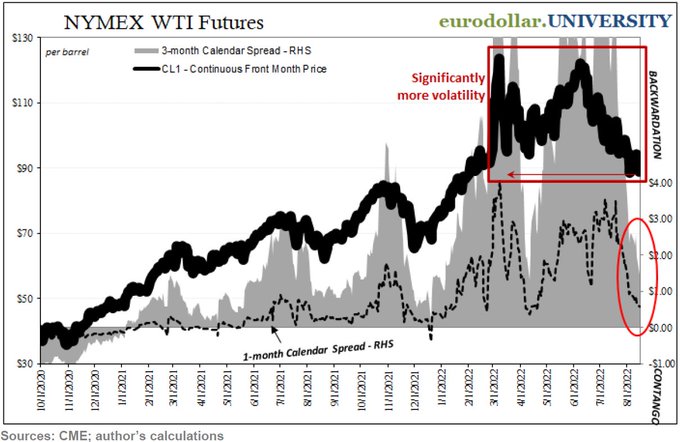

Il petrolio è vicino al contango

Il petrolio ha chiuso la settimana in ribasso. Nonostante gli scambi instabili, è riuscito a tenere i 90 $.

Alcune informazioni interessanti emergono dal mercato dei futures. Il calendar spread tra il contratto con la consegna a un mese e quello a 3 mesi si sta comprimendo velocemente ed è ora vicino al contango.

Sembrerebbe quindi che la corsa per cercare di accaparrarsi i barili di petrolio il prima possibile stia per giungere al termine.

ARTICOLI CORRELATI:

Cosa fa muovere i mercati? Sintesi Macro – Settimana 32