Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cosa fa muovere i mercati? Sintesi Macro – Settimana 32

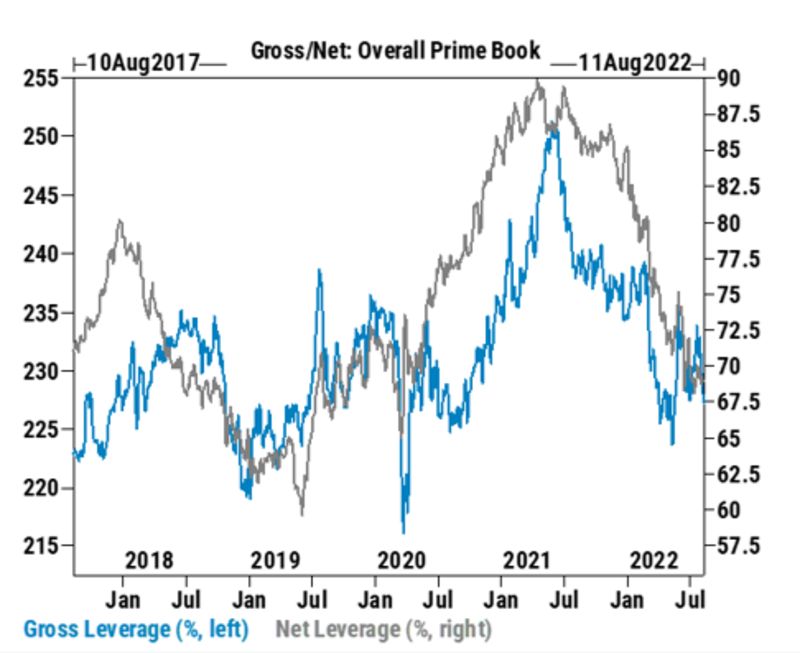

Alcuni dei ribassisti più ostinati hanno gettato la spugna. I dati del prime broker di Goldman Sachs hanno confermato che gli hedge fund sono stati costretti ad abbandonare le loro scommesse ribassiste. A seguito dell’uscita del CPI, gli speculatori professionisti si sono riversati nelle azioni. I loro acquisti netti hanno raggiunto il livello più alto in più di tre mesi.

In generale, l’esposizione azionaria di questa categoria di investitori rimane modesta. La leva netta, una misura della propensione al rischio che tiene conto delle posizioni rialziste degli hedge fund rispetto a quelle ribassiste, è bloccata a livelli relativamente bassi. Quindi i gestori di denaro hanno teoricamente ampio spazio per aumentare le loro posizioni long.

Secondo la definizione classica, il Nasdaq ha dato inizio a un nuovo mercato rialzista. Dal suo minimo di giugno, l’indice è salito più del 20%.

L’S&P 500 ha chiuso la quarta settimana consecutiva di guadagni. Come molti hanno notato, l’indice venerdì ha superato il livello 50% del ritracciamento di Fibonacci dell’intera discesa da inizio anno.

Dei tredici mercati ribassisti dal dopoguerra, solo quello del 1973-1974 ha registrato un minimo più basso dopo aver ripercorso il 50% del suo calo. Il prezzo adesso si trova molto vicino alla media a 200 periodi.

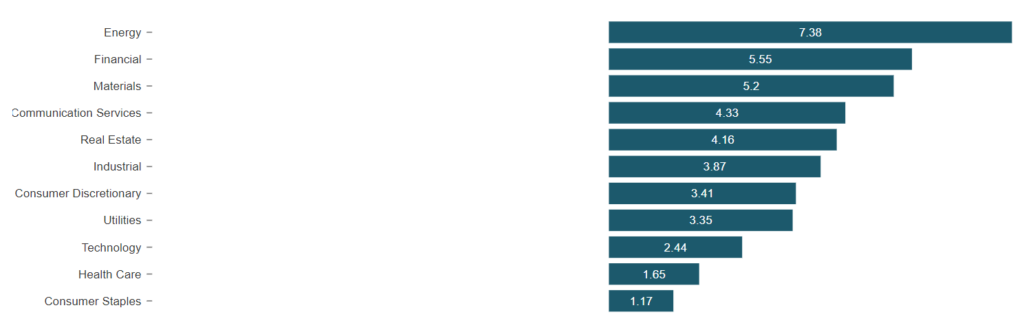

Tutti i settori dell’S&P 500 hanno chiuso in verde. L’energia e il settore finanziario si sono posizionati ai primi posti mentre i consumer staples e l’healthcare hanno avuto le performance settimanali più basse.

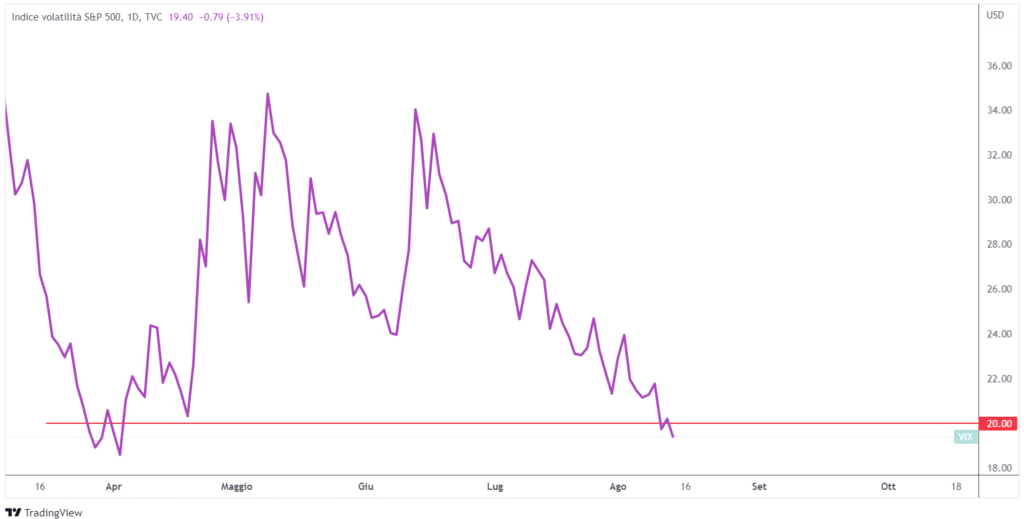

Il VIX ha chiuso sotto la soglia dei 20 punti. Anche il VXN, l’indice di volatilità del Nasdaq, è collassato sotto i 25. Gli investitori non sembrano per niente interessati a comprare protezione adesso.

Le prossime settimane saranno cruciali per determinare la sostenibilità del rally delle azioni. Finora i flussi sono stati robusti. I fondi azionari globali hanno attirato $ 7,1 miliardi nella settimana fino al 10 agosto.

Alla base del rimbalzo ci sono l’euforia e la speranza. I dati sul lavoro e sull’inflazione hanno alimentato le argomentazioni su un probabile soft landing dell’economia. Il CPI di luglio non ha mostrato nessun aumento rispetto al mese precedente. La forte decelerazione dall’1,3% di giugno è stata guidata dal calo dell’energia e delle componenti “transitorie”.

La diminuzione dei costi energetici ha compensato l’aumento dei prezzi del cibo. Gli affitti hanno continuato a guidare l’inflazione core e sono rimasti elevati (+0,7%m/m). Per quanto riguarda i servizi, l’aumento dei prezzi è sceso allo 0,4% m/m, trainato da un calo del -0,5% nei servizi di trasporto.

L’indice PPI è diminuito dello 0,5% rispetto al mese precedente ed è aumentato del 9,8% rispetto a un anno fa. Escludendo le componenti volatili di cibo ed energia, il cosiddetto core PPI è aumentato dello 0,2% rispetto a giugno e del 7,6% rispetto all’anno precedente.

Le letture mensili dell’inflazione sono soggette alla volatilità. L’aumento dei prezzi potrebbe effettivamente aver raggiunto il picco ma lo slancio dell’inflazione rimane preoccupante. Ciò significa che la Fed dovrà compiere notevoli sforzi per riportare l’inflazione al target del 2%. Inoltre, il mercato del lavoro sta mostrando i primi segni di debolezza. In poche parole, il soft landing non è poi così probabile.

In ogni caso il mercato ha festeggiato i dati sull’inflazione, con le parti più speculative che hanno goduto dei guadagni maggiori. La frenesia delle meme stock è tornata. Lo short squeeze ha portato il paniere delle azioni meme al livello più alto in 5 mesi. Insieme a loro, anche le aziende tech non redditizie, le SPAC, ARK e le criptovalute hanno mostrato un forte rimbalzo.

Cosa sconta il mercato obbligazionario?

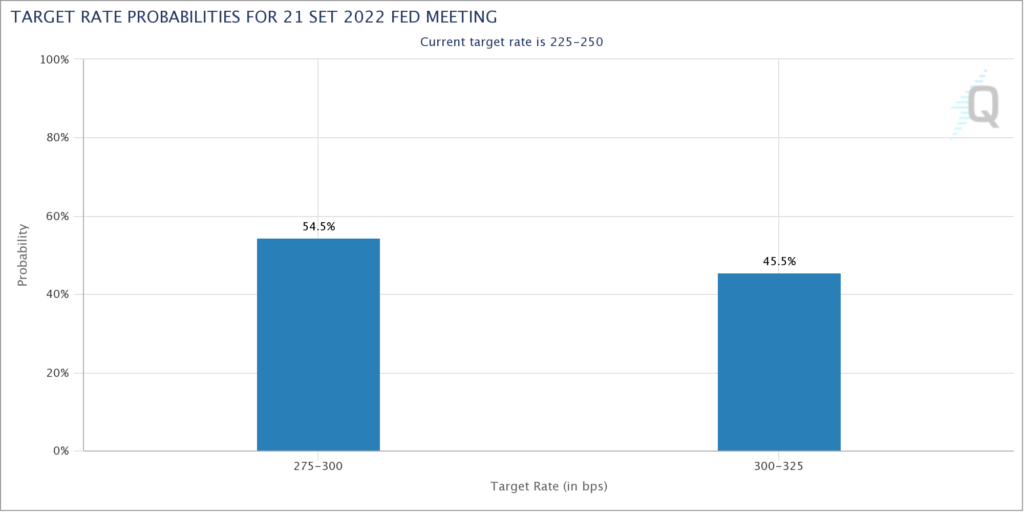

A seguito dell’uscita dei dati sull’inflazione, le aspettative sugli aumenti dei tassi della Fed sono diminuite. Il mercato adesso sconta una probabilità maggiore per un aumento di 50 bps alla riunione di settembre rispetto che ad un aumento di 75 bps.

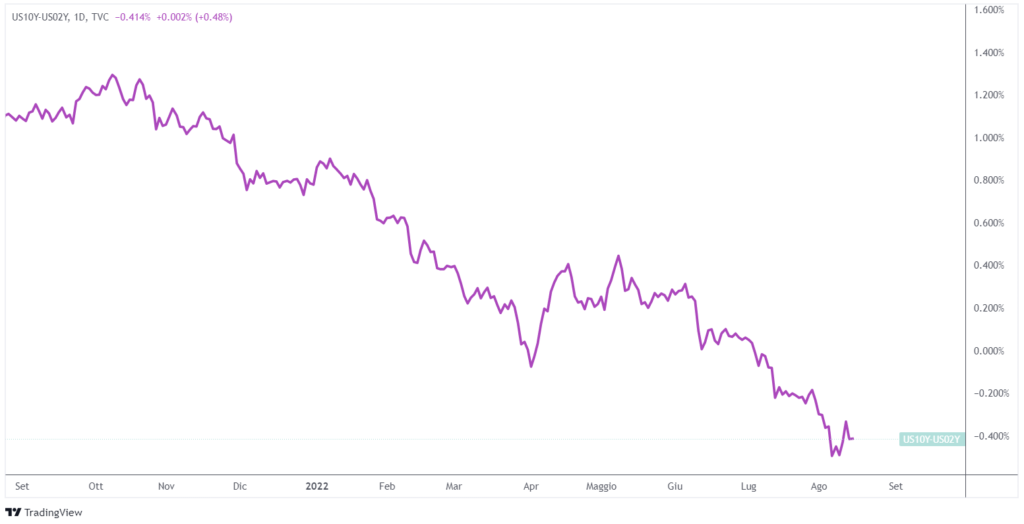

Lo spread più seguito della curva dei rendimenti ha raggiunto un nuovo minimo, toccando il livello di inversione più profondo in più di vent’anni. Ciò non fa presagire niente di buono per l’economia.

La corsa del dollaro è finita?

Il dollaro ha chiuso la settimana in negativo. Dopo la riunione del FOMC di luglio e l’interpretazione del mercato, il dollaro ha messo in pausa la sua corsa. Il ritracciamento ha portato il prezzo al di sotto della media a 50 periodi.

Gli hedge fund sono diventati ribassisti sul dollaro per la prima volta in un anno. Secondo i dati della Commodity Futures Trading Commission, gli investitori con leva sono passati a una posizione net short la scorsa settimana. L’indice Bloomberg Dollar Spot è sceso di oltre il 3% dal massimo storico di luglio dopo essere salito di oltre il 14% in un anno.

Nel breve termine ci sono dei fattori che possono sfavorire il dollaro. Tra questi ci sono senz’altro il rallentamento della crescita economica degli Stati Uniti e la diminuzione delle aspettative sugli aumenti dei tassi d’interesse. Tuttavia, esistono ancora gli aspetti fondamentali che hanno rafforzato il dollaro quest’anno.

ARTICOLI CORRELATI:

Cosa fa muovere i mercati? Sintesi Macro – Settimana 31