Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

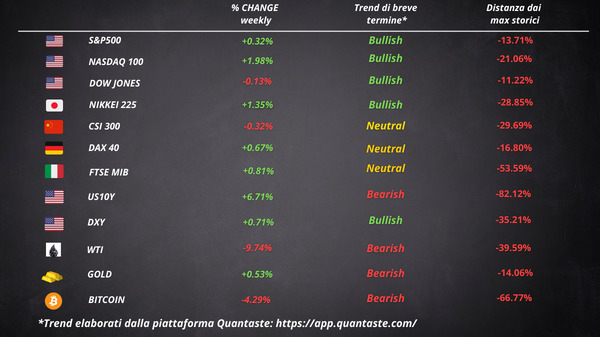

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cosa fa muovere i mercati? Sintesi Macro – Settimana 31

I Fed speaker sono stati bravi a chiarire le intenzioni della banca centrale. Dalle loro dichiarazioni non è emerso nessun “Fed pivot”, ovvero nessuna possibilità che un rallentamento della campagna di aumenti dei tassi sia dietro l’angolo.

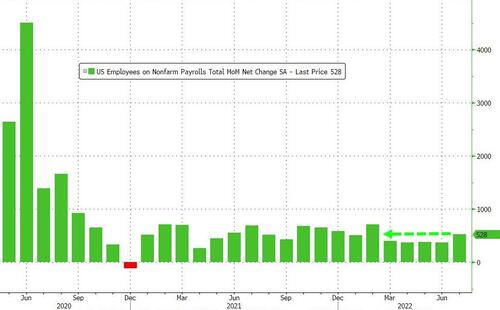

I dati sul mercato del lavoro, che hanno visto un cambiamento pari a 6 deviazioni standard delle buste paga a luglio, hanno brevemente cancellato l’esuberanza dei mercati azionari. In un momento in cui gli Stati Uniti sono in una recessione tecnica e in cui le aziende tecnologiche stanno licenziando in massa, il BLS ha riferito che a luglio ci sono stati ben 528.000 posti di lavoro in più, contro le stime di 250.000. Questo rappresenta l’aumento più grande da febbraio.

Anche il tasso di disoccupazione è diminuito, scendendo al 3,5%, dal 3,6% e al di sotto della stima del 3,6%, poiché il numero di disoccupati è sceso a 5,7 milioni. Queste misure sono tornate ai livelli pre-pandemia e cancellano la speranza di un “Fed pivot”.

Gli operatori hanno ricalibrato le loro aspettative sugli aumenti dei tassi, con un aumento di tre quarti di punto percentuale che è adesso lo scenario più probabile alla riunione di settembre. Osservando il contratto future di agosto dei fed funds, sembrerebbe che il mercato abbia iniziato a scontare un aumento tra le due riunioni della Fed. Quel contratto ha la scadenza vicina all’incontro della Fed ampiamente seguito al Jackson Hole.

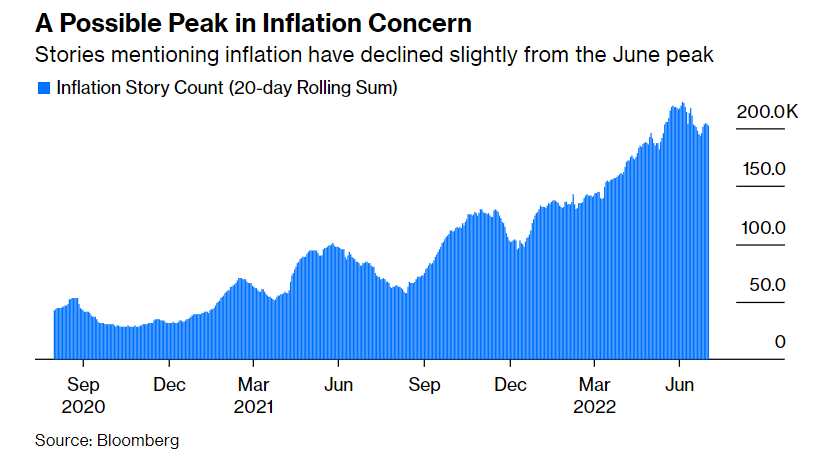

Adesso l’attenzione si sposta sul CPI di questo mercoledì. Lo scenario base del mercato è che l’inflazione stia per raggiungere il picco. Le aspettative di inflazione, sia del mercato che quelle che emergono dai sondaggi ai consumatori, sono diminuite. L’inflazione sta ricevendo anche meno attenzione mediatica, con il numero delle menzioni che sembra aver raggiunto un picco.

In caso di sorprese al rialzo, sarà interessante osservare se ci sarà un “repricing” delle attività di rischio in relazione al cambiamento delle aspettative sugli aumenti dei tassi della Fed. L’inflazione m/m è un indicatore in ritardo quindi il raggiungimento del picco potrebbe non essere immediato.

Good news is bad news

Seguendo il detto di Wall Street “good news is bad news”, gli indici azionari hanno sofferto un calo dopo l’uscita dei dati di venerdì. Tuttavia, sono riusciti a concludere la terza settimana consecutiva in positivo. Il Nasdaq ha sovraperformato gli altri indici mentre il Dow non è riuscito a tornare in verde.

La stagione degli utili aziendali sta andando meglio del previsto. Ciò ha alimentato le scommesse secondo cui i margini di profitto si stanno dimostrando resilienti all’inflazione e al sentiment cupo dei consumatori. Tuttavia, gli analisti hanno cominciato a rivedere le loro stime sugli utili, che sono rimaste ottimiste mentre l’azionario è sceso dall’inizio dell’anno.

Molti rimangono scettici sul rally del mercato azionario. Alcuni strateghi e osservatori di mercato notano che il rimbalzo potrebbe essere catalizzato dal cambio di sentiment e da aspetti tecnici del mercato.

L’esposizione dei CTA, che tendono ad avere strategie di trend following e a non curarsi dei fondamentali, è passata da estremamente ribassista a neutrale. Il sentiment aveva raggiunto degli estremi di pessimismo che in passato avevano costituito la base per un rimbalzo.

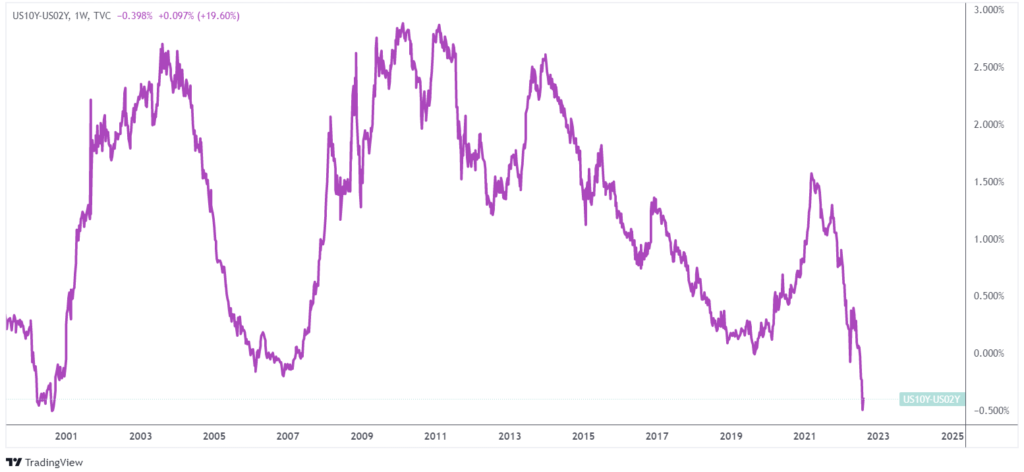

I rendimenti dei Treasury hanno chiuso la settimana in rialzo. Il segmento a breve ha sottoperformato notevolmente scontando l’hawkishness della Fed. Ciò ha portato la curva dei rendimenti ad appiattirsi nella settimana appena conclusa. Lo spread tra i rendimenti a 30 anni e a 2 ha raggiunto il livello di inversione più profondo dall’ottobre 2000. Lo stesso vale per lo spread 10/2.

Il petrolio e le criptovalute stanno cercando di dirci qualcosa?

Il crude oil è crollato del 10% nella settimana appena conclusa, chiudendo al di sotto della media a 50 periodi sul grafico settimanale. Questa media ha agito da supporto al prezzo del petrolio a fine 2021. Vedremo se sarà così anche questa volta.

Il presidente degli Stati Uniti Joe Biden è tornato dall’Arabia Saudita il mese scorso fiducioso che la sua visita avesse prodotto la promessa di raffreddare i prezzi del petrolio. Ma mercoledì, l’OPEC+ ha offerto solo un aumento simbolico dell’offerta.

Gli “ulteriori passi” dei sauditi sulla produzione di petrolio che la Casa Bianca aveva previsto si sono tradotti in uno dei più piccoli aumenti nei sei decenni di storia dell’OPEC: 100.000 barili al giorno in più a settembre dal gruppo e dai suoi alleati. L’aumento rappresenta solo 1/1000 della domanda globale.

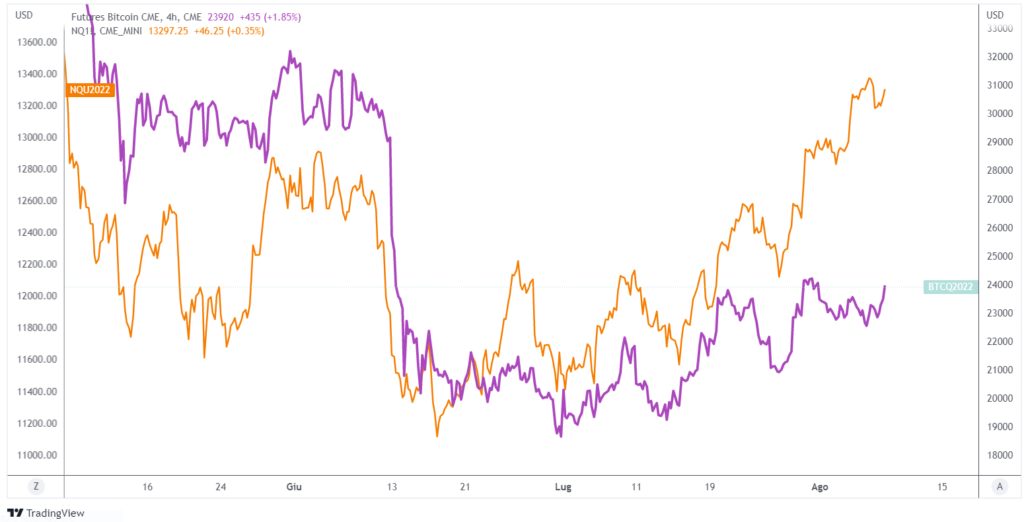

Le criptovalute hanno chiuso la settimana leggermente in negativo, con Bitcoin e Ethereum che hanno perso circa il 3-4% dopo l’enorme guadagno del mese scorso. E’ interessante notare come Bitcoin, che una volta era in grado di guidare i rialzi e sovraperformare il Nasdaq (con cui ha una correlazione molto alta), oggi si trovi indietro.

ARTICOLI CORRELATI:

Cosa fa muovere i mercati? Sintesi Macro – Settimana 30