L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 14

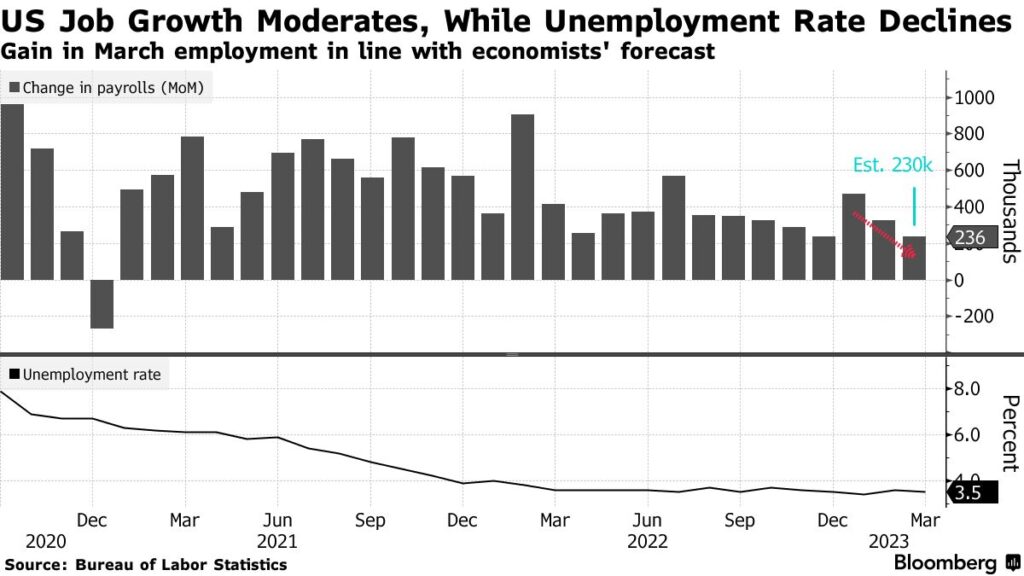

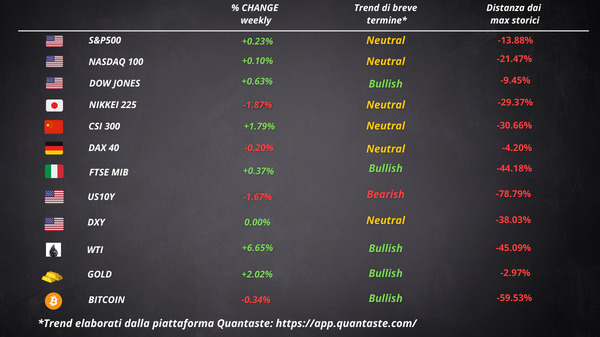

La settimana accorciata dalle vacanze ha visto una sfilza di dati sul mercato del lavoro, l’ultimo dei quali sembra sostenere una politica monetaria hawkish. L’indice S&P 500 è salito dopo il rapporto occupazionale ma ha concluso la settimana in perdita, mentre il rendimento a due anni è balzato di 15 punti base al 4,02%. Le buste paga non agricole statunitensi sono aumentate di 236.000 unità a marzo e il tasso di disoccupazione è sceso al 3,5%.

Gli swap sugli indici overnight hanno mostrato che le probabilità di un aumento dei tassi di un quarto di punto percentuale alla riunione di maggio della Fed sono salite a circa due su tre, da circa 50-50 prima che i dati arrivassero. Gli investitori hanno scontato in modo aggressivo i tagli dei tassi entro la fine dell’anno.

La reazione istintiva del dollaro ai NFP è stata quella di salire più in alto. Il biglietto verde ha in seguito recuperato tutti i guadagni. L’oro ha chiuso sopra i 2.000 $ mentre Bitcoin è cambiato di poco.

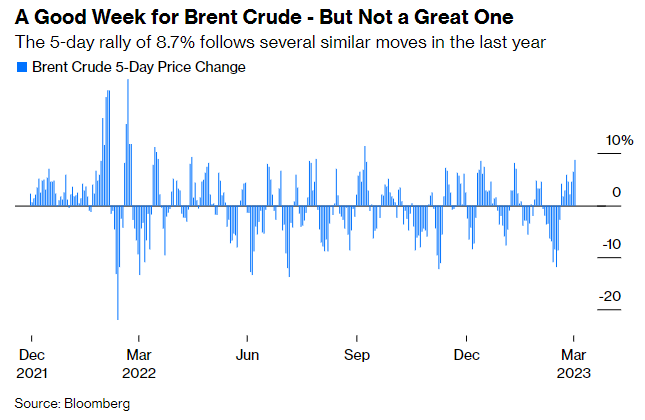

Il petrolio ha chiuso in rialzo dopo che a inizio settimana l’OPEC ha deciso di procedere con un taglio alla produzione.

Oltre la superficie del rapporto occupazionale

I datori di lavoro statunitensi hanno aggiunto 236.000 posti di lavoro a marzo, supportando l’argomentazione secondo cui la Fed dovrebbe portare i tassi più in alto e rimanere a quei livelli per un po’ di tempo. Ma guardando più da vicino, il rapporto suggerisce che le prospettive del mercato del lavoro si stanno già attenuando.

I numeri headline che ricevono tutta l’attenzione sono fortemente influenzati al rialzo dalla ben nota carenza di lavoratori in un paio di categorie: l’istruzione privata e servizi sanitari, che hanno aggiunto 65.000 lavoratori e il tempo libero e ospitalità, che ha aggiunto 72.000. Insieme, queste categorie hanno rappresentato il 70% dell’aumento delle buste paga. Se si tolgono dal quadro anche le assunzioni governative, rimane un aumento netto di appena 52.000, che è inferiore alla media pre-pandemia di 97.000.

Ci sono stati segnali di raffreddamento anche nei salari, che su base annuale sono aumentati al ritmo più lento da giugno 2021. La retribuzione oraria media su base mensile è aumentata a un ritmo confortevole dello 0,3%. I funzionari della Fed hanno prestato particolare attenzione a questa metrica poiché i forti guadagni salariali hanno dato agli americani la possibilità di continuare a spendere, esercitando una pressione al rialzo sui prezzi.

JOLTS report e sussidi di disoccupazione

Prima dell’uscita dei Non-Farm Payrolls, altri dati hanno puntato verso la normalizzazione del mercato del lavoro. Il JOLTS report ha mostrato che i posti vacanti negli Stati Uniti sono scesi a febbraio al minimo da maggio 2021, suggerendo un raffreddamento della domanda di lavoro in alcuni settori.

Il numero di posizioni disponibili è sceso a 9,9 milioni rispetto ai 10,6 milioni rivisti al ribasso del mese precedente, suggerendo che l’offerta e la domanda di lavoro si stanno muovendo verso un migliore equilibrio. Tuttavia, sono necessari ulteriori progressi, in particolare nel settore dei servizi, per contribuire ad alleviare le pressioni salariali.

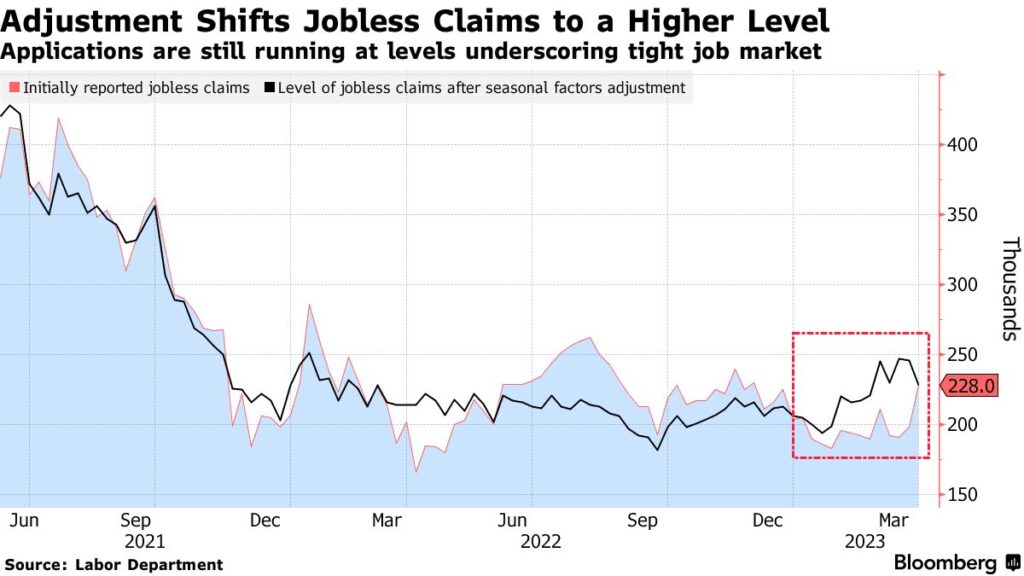

Le richieste di sussidi di disoccupazione negli Stati Uniti la scorsa settimana hanno segnalato che il mercato del lavoro rimane ancora relativamente forte, anche se le revisioni dei dati indicano alcuni segnali di indebolimento.

Le richieste iniziali di disoccupazione sono state 228.000 nella settimana terminata il 1° aprile. Per la settimana precedente, il governo ha rivisto i numeri da 48.000 a 246.000, probabilmente spiegando perché l’ultima lettura ha superato quasi tutte le stime degli economisti.

I nuovi aggiustamenti stagionali del Dipartimento del Lavoro hanno aumentato le richieste iniziali di sussidi di disoccupazione da inizio anno.

Anche con gli adeguamenti, le domande di disoccupazione sono ancora relativamente basse e indicative di una forte domanda di lavoratori.

I tagli dell’OPEC+

Il mercato del petrolio ha recentemente subito un’ondata di incertezza a seguito dell’annuncio dell’OPEC+ di tagliare la produzione di oltre 1,1 milioni di barili al giorno. L’annuncio dell’OPEC+ si aggiunge ai tagli di produzione già dichiarati dalla Russia, portando il totale a circa 1,6 milioni di barili al giorno.

I tagli hanno fatto riacceso le discussioni sulle pressioni inflazionistiche, con alcuni analisti che parlano di un prezzo del petrolio al di sopra dei 100 $. Tuttavia, i mercati non sembrano così preoccupati per uno shock inflazionistico. Il prezzo del petrolio è salito “solo” del 6% dopo la notizia, un rimbalzo che visto nel contesto non è particolarmente degno di nota.

Allo stesso tempo, la notizia dei tagli è stata accolta da un calo di 2,2 punti base del breakeven a 10 anni, che ora si attesta al 2,30%, un livello che implica che l’OPEC+ non ha scosso il mercato dalla convinzione che l’inflazione sia sotto controllo.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 13

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 12

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 11

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 10