L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 13

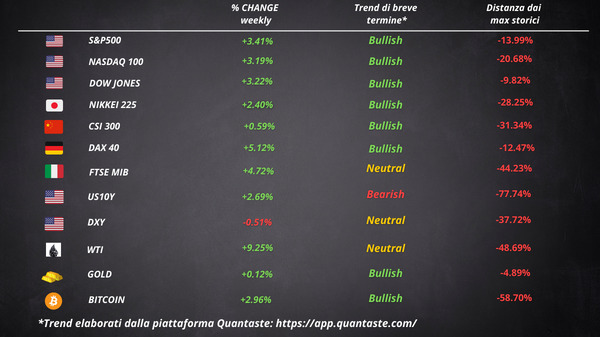

Il primo trimestre del 2023 è terminato con una netta divergenza tra le mega-cap tecnologiche, che sono aumentate vertiginosamente, e le blue chips del Dow Jones. Le small-caps del Russell 2000 hanno chiuso pressoché invariate.

Questa è stata la migliore performance trimestrale del Nasdaq dal secondo trimestre del 2020. Nel mese, l’indice tecnologico è salito di oltre il 10%.

Mentre i titoli tecnologici sono saliti ai massimi da agosto 2022, spingendo i guadagni del mercato più ampio, la percentuale di titoli al di sopra della loro media mobile a 50 periodi è diminuita. In poche parole, solo un piccolo numero di azioni sta partecipando effettivamente al rally.

I mercati europei sono stati misti a marzo, con Germania e Francia che hanno chiuso in positivo mentre il Regno Unito ha registrato una perdita. Nel mese, le banche europee hanno avuto performance inferiori rispetto alle banche statunitensi, ma entrambe sono state pessime.

Il mercato obbligazionario ha concluso un trimestre di oscillazioni selvagge, con gli investitori che hanno faticato ad adeguarsi ai recenti fallimenti bancari e alle mutevoli prospettive per i tassi di interesse. Il rendimento a due anni è sceso a circa il 4,05% venerdì, mentre il decennale è sceso al 3,48%.

Marzo è stato un mese importante per la curva dei rendimenti, con il suo più grande irripidimento mensile da maggio 2013 (2s10s +32pb).

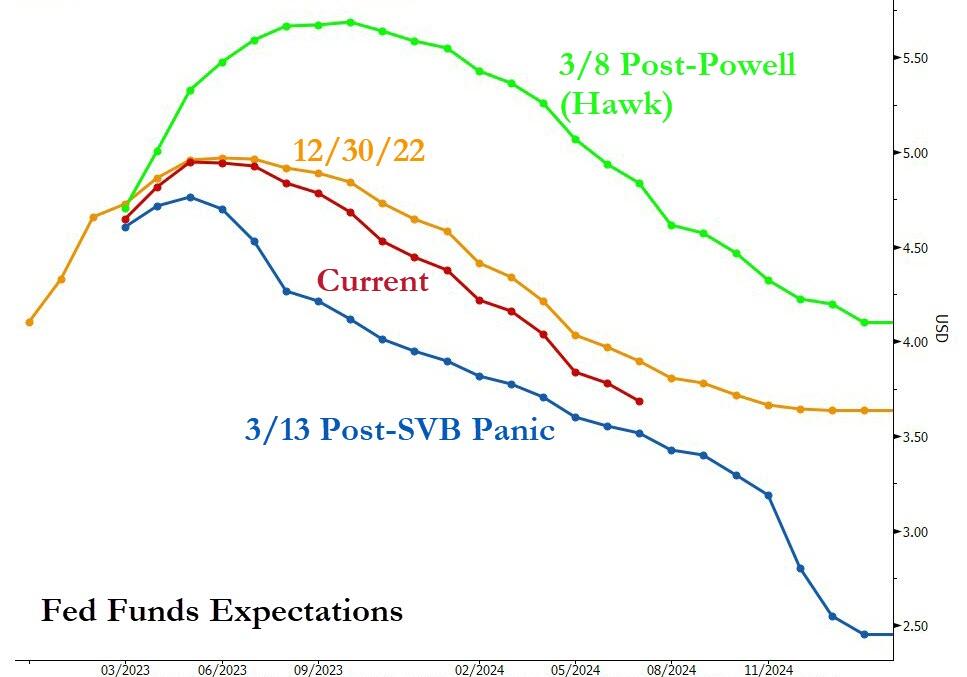

Le aspettative del mercato sulle azioni della Fed sono cambiate violentemente nel primo trimestre, passando da un’impennata a un collasso dopo il fallimento di SVB. Il trimestre si conclude con le probabilità di un altro rialzo dei tassi e tagli a partire da settembre.

Il dollaro ha registrato la sua prima perdita trimestrale consecutiva dal 2020, tra le preoccupazioni per il settore bancario statunitense e le scommesse del mercato monetario sui tagli dei tassi di interesse della Fed. Questo è il quinto calo mensile del dollaro negli ultimi 6 mesi.

Bitcoin è stato in rialzo per il terzo mese consecutivo, concludendo il miglior trimestre da Q1 2021.

L’oro è in rialzo per il secondo trimestre consecutivo. Marzo ha visto l’oro salire di quasi il 9%, il miglior guadagno mensile da luglio 2020.

Il petrolio è tornato sopra i $ 75, ma rimane in negativo da inizio anno.

L’indicatore di inflazione preferito dalla Fed sale meno del previsto

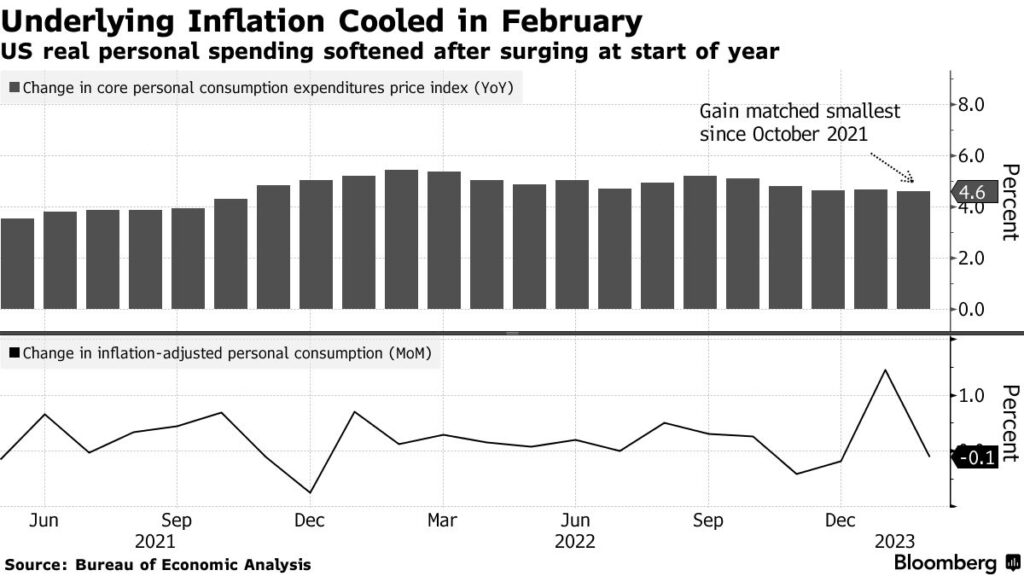

Un indicatore chiave dell’inflazione statunitense è aumentato meno del previsto il mese scorso e la spesa dei consumatori si è stabilizzata, suggerendo che la Federal Reserve potrebbe essere vicina alla fine del suo ciclo di rialzi dei tassi di interesse.

Escludendo cibo ed energia, l’indicatore di inflazione preferito dalla Fed – il core PCE – è aumentato dello 0,3% a febbraio. L’indice complessivo è salito della stessa misura. Su base annuale il PCE è aumentato del 5%, una decelerazione rispetto a gennaio, mentre l’indice dei prezzi core è salito del 4,6%, l’aumento più piccolo da ottobre 2021.

La spesa al consumo aggiustata all’inflazione è scesa dello 0,1% dopo l’aumento dell’1,5% rivisto al rialzo all’inizio dell’anno. La diminuzione riflette un calo della spesa sia per beni che per servizi.

Mentre il calo dell’inflazione è ben accolto, la crescita dei prezzi rimane troppo alta per la Fed e deve essere bilanciata con il mantenimento della stabilità finanziaria.

La viscosità dell’inflazione dei servizi in particolare, in parte dovuta alla forte crescita dei salari in quei settori, rischia di mantenere la crescita dei prezzi al di sopra dell’obiettivo della Fed per il prossimo futuro.

Il boom delle tech

Il rally delle mega-cap tecnologiche ha trascinato il Nasdaq in un nuovo mercato rialzista. I guadagni delle FAANG sono stati alimentati dai timori di contagio nel settore bancario, che hanno spinto gli investitori verso le aziende con bilanci solidi e flussi di entrate costanti.

Sebbene Big Tech possa offrire una certa sicurezza in tempi turbolenti, non è priva di rischi. Le valutazioni sono elevate, le prospettive sugli utili appaiono offuscate, mentre un fattore chiave alla base del rimbalzo, il calo dei rendimenti obbligazionari, potrebbe rivelarsi di breve durata.

I rendimenti più bassi sono vantaggiosi per le valutazioni tecnologiche, poiché aumentano il valore attuale degli utili futuri. Tuttavia, il calo dei rendimenti potrebbe non essere sostenibile, soprattutto se il peggio è passato per le banche statunitensi.

Inoltre, il rally non è stato accompagnato da un miglioramento dei fondamentali. Gli utili del settore dovrebbero diminuire del 7,7% nel 2023, rispetto alla crescita del 5,2% prevista sei mesi fa. Anche le previsioni di crescita dei ricavi sono diventate negative nello stesso periodo, con il consenso che è passato da un aumento del 6% a un calo dello 0,5%.

Le stime al ribasso hanno l’effetto di far sembrare le azioni più costose in un momento in cui il settore è già al di sopra del suo multiplo di lungo termine. Il Nasdaq 100 viene scambiato a 24 volte gli utili stimati, al di sopra della sua media decennale pari a 20.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 12

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 11

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 10

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 9