L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 12

A livello macro, i dati PMI sono stati la ciliegina sulla torta di un’economia “forte”, spingendo l’indice Macro Surprise degli Stati Uniti al massimo da aprile 2022, mentre il tasso della Fed è stato portato a nuovi massimi del ciclo.

Una ripresa dei titoli bancari venerdì ha stimolato un rimbalzo delle azioni, che hanno guadagnato anche tra le rassicurazioni delle autorità sulla stabilità finanziaria e la speculazione secondo cui la Fed dovrà invertire la sua rotta.

L’S&P 500 ha segnato la sua seconda settimana consecutiva di guadagni. Un indicatore dei pesi massimi finanziari è salito dopo aver raggiunto il livello più basso da novembre 2020. I prestatori regionali hanno guidato la ripresa, con Citizens Financial Group Inc. e Zions Bancorporation che hanno aggiunto almeno il 2,9%. La First Republic Bank è crollata ancora una volta, estendendo il sell-off di quest’anno al 90%.

Le autorità globali hanno cercato di infondere calma nei mercati finanziari dopo il recente fallimento di alcuni prestatori regionali statunitensi e il crollo del gigante Credit Suisse Group AG.

Il settore bancario europeo è salito sulle montagne russe, riprendendosi dai minimi dopo il salvataggio di Credit Suisse per poi invertire la tendenza verso la fine della settimana. Alla chiusura, i titoli bancari dell’UE erano solo leggermente inferiori.

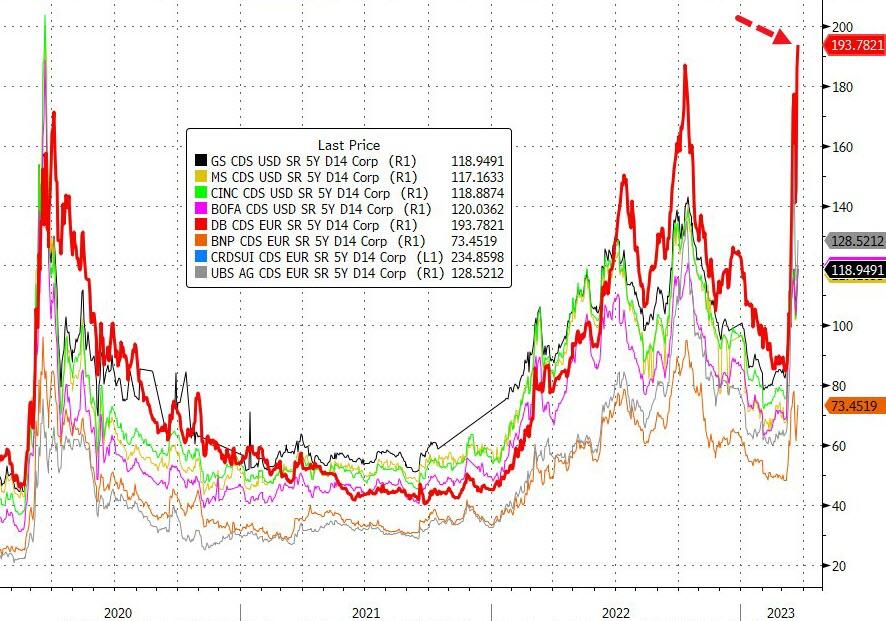

Mentre l’indice del credito bancario europeo senior sembrava a posto, i credit default swap a un anno di Deutsche Bank, una classica misura del rischio di controparte, sono letteralmente esplosi.

Le mosse hanno spinto il cancelliere tedesco Olaf Scholz a sostenere pubblicamente l’istituto di credito, definendolo una “banca molto redditizia”. Nonostante la carneficina nelle banche della regione, gli indici azionari europei hanno chiuso la settimana in positivo.

E’ stata un’altra settimana volatile per il mercato obbligazionario statunitense. Il rendimento a 2 anni è crollato al minimo in quasi 7 mesi, al di sotto del 4%. Adesso il biennale è di oltre 120 punti base al di sotto del tasso benchmark della Fed.

Il dollaro ha cancellato il crollo post-Powell, chiudendo comunque in ribasso per la terza settimana delle ultime quattro. Le criptovalute sono state leggermente più alte.

L’oro ha chiuso sostanzialmente invariato, superando i 2000 $ due volte nel corso della settimana. Il petrolio, invece, non è riuscito a tenere i 70 $.

La Fed decide di dare priorità all’inflazione

Il FOMC ha votato all’unanimità per aumentare di 25 punti base il tasso di riferimento a un intervallo compreso tra il 4,75% e il 5%, il più alto da settembre 2007. Powell ha chiarito che l’inflazione rimane la principale preoccupazione dei politici e ha indicato che potrebbero arrivare altri aumenti.

La Fed ha affermato che continuerà allo stesso ritmo la riduzione del proprio bilancio, sebbene le recenti misure di emergenza per ristabilire la fiducia nel sistema bancario abbiano nuovamente gonfiato le sue attività.

Degno di nota è stato il cambiamento del linguaggio nella dichiarazione: la Fed è passata dal ritenere appropriati “aumenti continui” del tasso di riferimento al prevede che “un ulteriore rafforzamento della politica” potrebbe essere appropriato al fine di raggiungere una posizione sufficientemente restrittiva.

A questa riunione, i responsabili politici hanno preso in considerazione una pausa della loro campagna di aumento dei tassi, alla luce delle turbolenze bancarie. Tuttavia, il consenso per un aumento è stato forte poiché i dati recenti hanno mostrato pressioni inflazionistiche ancora elevate.

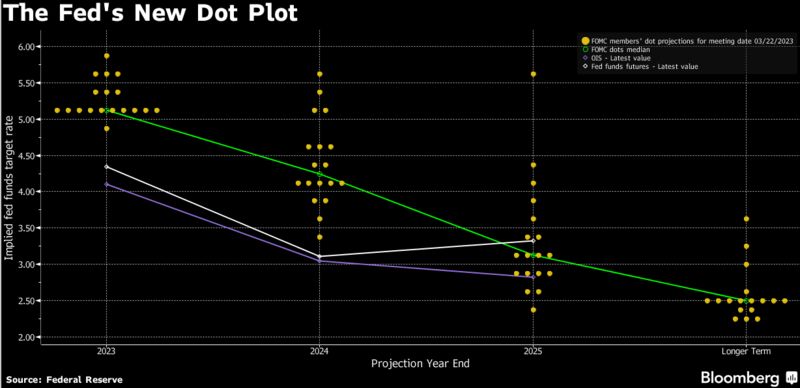

I responsabili politici hanno previsto che i tassi chiuderanno il 2023 a circa il 5,1%, invariati rispetto alla stima mediana di dicembre. La proiezione mediana per il 2024 è salita al 4,3% dal 4,1%.

Powell ha affermato che la Fed è pronta a “utilizzare tutti i suoi strumenti” per mantenere la sicurezza, la solidità e l’efficienza del sistema bancario dopo le turbolenze di questo mese.

Secondo Powell, le debolezze della Silicon Valley Bank non sono presenti nel sistema bancario in generale e l’istituto di credito rappresenta un valore anomalo sia in termini di percentuale di depositi non assicurati che di partecipazione al rischio di duration.

Il presidente ha comunque riconosciuto che le recenti turbolenze bancarie probabilmente si tradurranno in condizioni di credito più rigide per famiglie e imprese, il che a sua volta potrebbe influenzare i risultati economici.

I mercati sfidano la Fed

I trader hanno abbandonato le scommesse secondo cui la Fed aumenterà i tassi di interesse a maggio. Si aspettano che la Fed taglierà i tassi a giugno, anche se Powell ha affermato che i tagli non sono il suo “caso base”.

Il mercato è decisamente più accomodante rispetto al dot plot della Fed per quanto riguarda la posizione dei tassi a fine anno, con ben 150 punti base di differenza. Il mercato sta chiaramente proiettando un peggioramento della crisi finanziaria e/o una recessione con atterraggio duro.

Facendo eco alla determinazione di Powell di ripristinare la stabilità dei prezzi, tre funzionari della Fed hanno affermato che l’inasprimento di questa settimana era chiaramente necessario per frenare un’economia che si sta surriscaldando. Il presidente della Fed di St. Louis, James Bullard, ha anche affermato di prevedere un tasso terminale al 5,625% quest’anno, ovvero 50 punti base in più rispetto alla proiezione mediana dei suoi colleghi.

La settimana delle banche centrali

La Fed non è stata l’unica banca centrale a dare la priorità all’inflazione, mettendo in secondo piano le turbolenze bancarie. Solo quattro giorni dopo aver presieduto il matrimonio tra le due più grandi banche del paese, la Banca nazionale svizzera ha alzato i tassi di interesse di 50 punti base e ha segnalato che ne sarebbero seguiti altri.

Qualche ora dopo, la Bank of England è andata avanti con un altro rialzo dei tassi d’interesse, aumentando di un quarto di punto al 4,25%, il livello più alto dal 2008.

C’è stata anche la Norges Bank, che ha aumentato il suo tasso d’interesse di riferimento di 25 punti base al livello più alto dal 2009 e ha trasmesso un messaggio risoluto di ulteriore inasprimento.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 11

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 10

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 9

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 8