L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

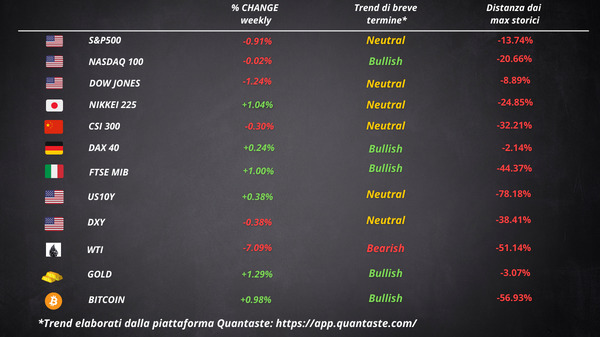

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 18

Dopo un focus narrativo dei mass media sul fatto che la crisi bancaria è tutta dovuta ai venditori allo scoperto, venerdì abbiamo visto uno short covering rally in diverse banche regionali. PacWest è salita di oltre l’80%, a seguito di una disfatta che ha visto le sue azioni crollare a un minimo storico. Anche Western Alliance e First Horizon sono balzate. Tuttavia, questi nomi hanno chiuso la settimana in forte calo.

La volatilità si è ripresa in tutte le classi di attività. Il VIX ha registrato l’aumento settimanale più grande da quando sono emersi i problemi bancari a marzo. Una misura del rischio cross-asset tenuta da Bank of America è aumentata per quattro giorni consecutivi fino a giovedì, solo la seconda volta quest’anno. Anche le misure di turbolenza nelle obbligazioni e nel petrolio sono aumentate.

L’S&P 500 ha chiuso i cinque giorni in ribasso dello 0,8%, con l’aumento dell’1,9% di venerdì che ha pareggiato un calo che si attestava al 2,6% il giorno prima. Un paniere di azioni altamente shortate seguite da Goldman Sachs è balzato di oltre il 3% nell’ultimo giorno della settimana. I forti guadagni di Apple hanno contribuito a sollevare lo spazio tecnologico mega-cap.

Il rendimento dei Treasury a due anni ha oscillato di 50 punti base nella settimana, contribuendo a inviare l’indice MOVE della volatilità obbligazionaria al massimo in quasi un mese. Un indicatore di JPMorgan della volatilità globale dei cambi è rimbalzato dal suo minimo annuale, salendo per cinque giorni consecutivi. La volatilità su dieci giorni del petrolio è balzata al livello più alto da ottobre, mentre il greggio è affondato per la terza settimana consecutiva.

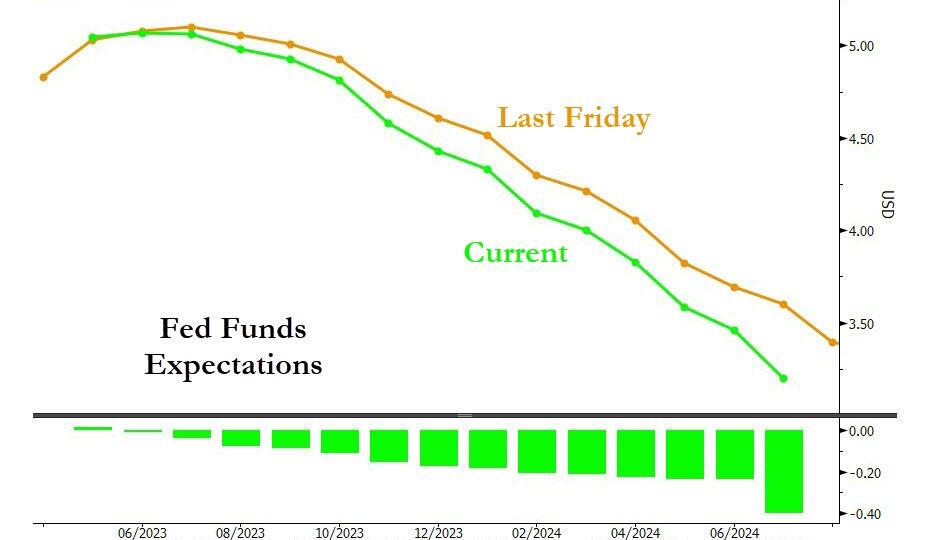

Le aspettative del mercato sui tassi della Fed sono crollate dopo che Powell ha lasciato intendere che i rialzi sono finiti. I mercati stanno ora scontando tassi inferiori di 50 punti base rispetto ai livelli attuali entro la fine dell’anno.

La curva dei rendimenti si è notevolmente inclinata durante la settimana e il dollaro è sceso di nuovo.

Bitcoin è rimasto invariato, mentre Ethereum ha notevolmente sovraperformato.

L’oro ha sfiorato una chiusura settimanale record.

La Fed suggerisce una possibile pausa

La Federal Reserve ha alzato i tassi di interesse di un quarto di punto percentuale e ha lasciato intendere che potrebbe essere stata l’ultima mossa della campagna di inasprimento più aggressiva degli ultimi 40 anni.

Dalla dichiarazione di marzo è stata omessa una riga che affermava che un “ulteriore rafforzamento delle politiche” poteva essere “appropriato”. Invece, il FOMC terrà conto di vari fattori “nel determinare la misura in cui un ulteriore rafforzamento delle politiche potrebbe essere appropriato”.

L’aumento di mercoledì ha portato il tasso di riferimento della Fed a un intervallo compreso tra il 5% e il 5,25%, il livello più alto dal 2007.

Se quel tasso si dimostrerà abbastanza alto da riportare l’inflazione all’obiettivo del 2% della Fed sarà valutato sulla base dei dati in arrivo, ha affermato Powell, aggiungendo in seguito che le prospettive di inflazione dei funzionari della Fed non supportano i tagli dei tassi quest’anno.

Powell ha affermato che le condizioni delle banche sono ampiamente migliorate dall’inizio di marzo, ma che le tensioni nel settore sembrano portare a condizioni di credito ancora più rigide per famiglie e imprese.

E’ probabile che queste condizioni di credito più restrittive pesino sull’attività economica, sulle assunzioni e sull’inflazione. Ma la portata di questi effetti rimane incerta. Powell ha affermato che è possibile che gli Stati Uniti possano sperimentare una lieve recessione.

Il lavoro della BCE non è finito

La Banca centrale europea ha aumentato i tassi di 25 punti base e – a differenza della Fed – ha insistito sul fatto che la mossa non sarà l’ultima. La decisione è stata quasi unanime, con alcuni membri del Consiglio direttivo che erano a favore di un aumento maggiore.

Le decisioni future rimarranno dipendenti dai dati in quanto l’obiettivo è quello di aumentare i tassi a livelli sufficientemente restrittivi per riportare l’inflazione al 2%. Il tasso sui depositi si trova adesso al 3,25%, il livello più alto dal 2008.

Il lavoro della BCE non è del tutto finito. Lagarde ha sottolineato che permangono rischi al rialzo per le prospettive di inflazione. I politici hanno monitorato a lungo la crescita dei salari, ma ora stanno anche osservando più da vicino i margini di profitto delle imprese, che si sono ampliati durante lo shock inflazionistico e potrebbero sostenere le pressioni sui prezzi se un mercato del lavoro resiliente continua a sostenere la domanda. La disoccupazione nella regione dell’euro ha toccato il minimo storico del 6,5% a marzo.

La BCE prevede di interrompere i reinvestimenti nell’ambito del suo programma di acquisto di attività (APP) a partire da luglio. Finora, la riduzione della sua scorta di obbligazioni di circa 5 trilioni di euro non ha causato rotture nei mercati finanziari. Per quanto riguarda il PEPP, il Consiglio Direttivo intende reinvestire i pagamenti di capitale dei titoli in scadenza acquistati nell’ambito del programma almeno fino alla fine del 2024.

Poiché le banche stanno rimborsando gli importi presi in prestito nell’ambito delle operazioni mirate di rifinanziamento a lungo termine, il Consiglio direttivo valuterà regolarmente in che modo le operazioni di prestito contribuiscono al suo orientamento di politica monetaria.

Il mercato del lavoro rimane resiliente

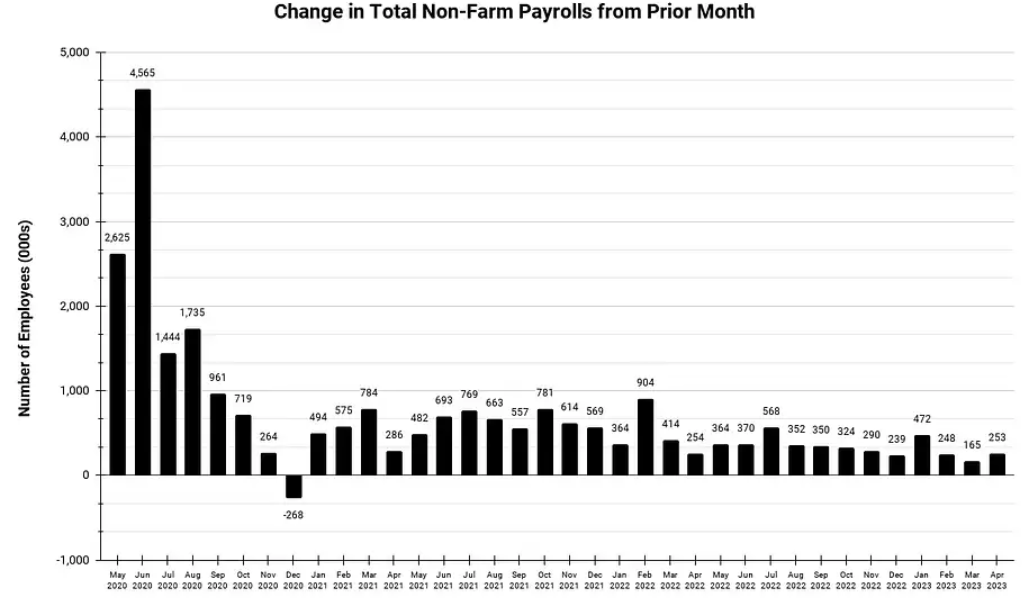

Le assunzioni e gli aumenti salariali dei lavoratori negli Stati Uniti hanno subito un’accelerazione ad aprile, mostrando segni di resilienza del mercato del lavoro. Le buste paga non agricole sono aumentate di 253.000. Il tasso di disoccupazione è sceso al minimo del 3,4%.

La crescita dell’occupazione è stata ampia, riflettendo i guadagni nell’assistenza sanitaria, nei servizi professionali e alle imprese, nonché nel tempo libero e nell’ospitalità. Tuttavia, i numeri delle buste paga dei due mesi precedenti sono stati rivisti al ribasso di un totale di 149.000.

Parte di ciò che la Fed vorrebbe vedere è un ulteriore allentamento degli aumenti salariali. Ciò non si è visto nell’ultimo rapporto. La retribuzione oraria media è aumentata dello 0,5% ad aprile – il massimo in circa un anno – e del 4,4% rispetto all’anno scorso.

Il mercato del lavoro, tuttavia, si sta equilibrando. I posti di lavoro vacanti del JOLTS report sono diminuiti di oltre 2 milioni dal picco dell’anno scorso e si trovano al minimo in quasi due anni.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 17

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 16

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 15

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 14