L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 17

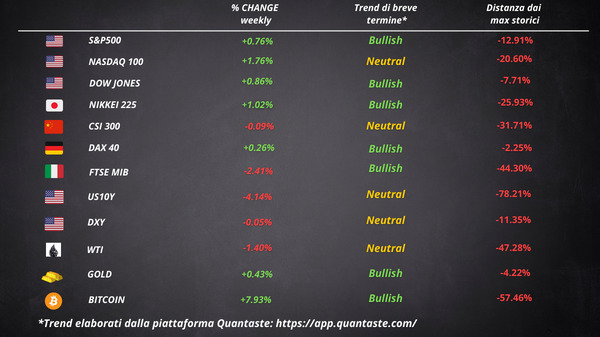

Le trimestrali delle tech hanno salvato le azioni anche la scorsa settimana. Tra gli indici, il Nasdaq ha sovraperformato mentre le small cap del Russell sono rimaste indietro.

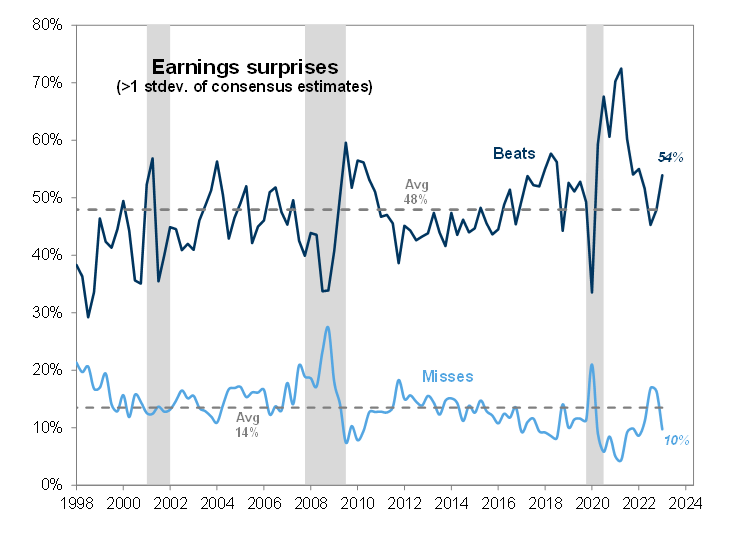

Naturalmente, il sentiment è stato aiutato dall’illusione dei “beat” degli utili. Le aspettative di consenso prevedevano un calo dell’EPS del 7% su base annua, il calo maggiore da Q3 2020 e un significativo deterioramento rispetto alla crescita del quarto trimestre del 2022. Ciò non si sta verificando.

Finora gli utili sono stati migliori del previsto, con il 54% delle aziende che ha battuto le stime di consenso di almeno una deviazione standard (rispetto alla media storica del 48%). Solo il 10% delle aziende ha mancato le stime di consenso di almeno una deviazione standard (rispetto alla media storica del 14%).

Nel mese il Nasdaq è rimasto invariato, il Dow Jones è stato il migliore performer e le small cap le grandi perdenti.

Mentre le azioni sono state più alte durante la settimana, l’intera curva dei rendimenti ha chiuso in ribasso di circa 11-13 punti base.

Il dollaro ha chiuso aprile leggermente in ribasso, segnando il sesto calo degli ultimi sette mesi.

In una settimana molto volatile, Bitcoin è stato notevolmente più alto, spingendosi sopra i $ 29.000. Complessivamente, le crypto hanno avuto un mese solido.

Il petrolio ha registrato guadagni molto modesti nel mese, dopo aver cancellato tutti i guadagni dei tagli della produzione dell’OPEC.

L’oro ha chiuso aprile in rialzo, anche se meno dell’1%.

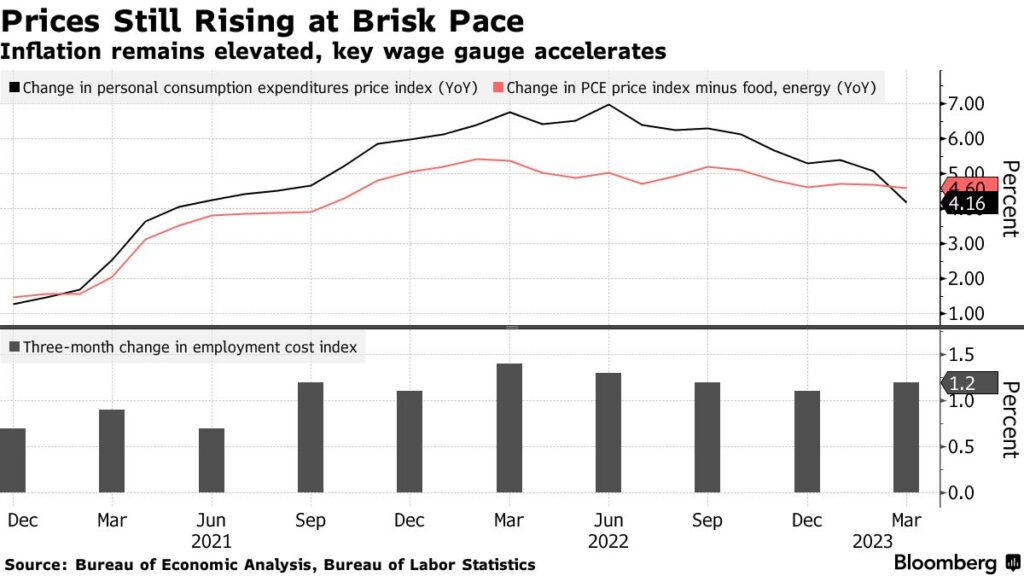

Prezzi ancora in aumento a un ritmo sostenuto

Due indicatori chiave hanno mostrato persistenti pressioni inflazionistiche negli Stati Uniti, rafforzando la possibilità di un altro aumento dei tassi di interesse della Federal Reserve alla riunione di questa settimana.

L’indice dei prezzi della spesa per consumi personali esclusi cibo ed energia – la misura preferita dalla Fed dell’inflazione sottostante – è aumentato dello 0,3% a marzo rispetto al mese precedente e del 4,6% rispetto all’anno scorso.

Nel frattempo, secondo un rapporto separato, la misura del costo del lavoro, anch’essa attentamente monitorata dalla Fed, è aumentata dell’1,2% nel primo trimestre rispetto al periodo precedente, superando le previsioni. L’Employment Cost Index è aumentato di almeno l’1% per sette trimestri consecutivi, estendendo quella che era già una serie record nei dati dal 1996.

Una nota positiva nel rapporto PCE è stata una decelerazione in una misura strettamente monitorata dei costi dei servizi. I prezzi dei servizi esclusi i servizi abitativi ed energetici, un indicatore chiave segnalato dal presidente della Fed, sono aumentati dello 0,2% a marzo. Detto questo, su base annua, la metrica rimane ancora elevata al 4,5%.

L’apocalisse degli earnings non sembra arrivare

Si supponeva che il risveglio delle società tecnologiche sarebbe crollato sotto il suo stesso peso. Ma non è così che sta andando a finire.

L’angoscia per gli utili e le valutazioni elevate è andata crescendo da un mese a questa parte. Ma i risultati uniformemente forti di Meta, Microsoft, Alphabet e Amazon stanno sfidando le preoccupazioni che l’indebolimento delle prospettive di crescita danneggerebbe le più grandi aziende del mondo e lascerebbe l’intero mercato vulnerabile ad un’inversione.

I risultati delle FAANG hanno contribuito a sostenere il mercato più ampio. Le ponderazioni combinate di Apple e Microsoft all’interno dell’S&P 500 sono salite a un record del 14%. Aggiungi Alphabet, Amazon, Meta e Nvidia e quasi un quarto di ogni dollaro investito nel benchmark è ora suddiviso tra soli sei nomi.

Il primo incontro della Bank of Japan sotto Ueda

La Bank of Japan ha deciso di lasciare invariata la sua politica ultra-accomodante nel suo primo incontro sotto il nuovo governatore Kazuo Ueda, mantenendo il limite dello 0,5% per i rendimenti dei titoli di Stato a 10 anni. Tuttavia, è stata annunciata una revisione della politica con un periodo di tempo pianificato da circa un anno a un anno e mezzo. Ueda ha anche eliminato le sue linee guida sui futuri livelli dei tassi di interesse.

L’abbandono della forward guidance e la richiesta di una revisione della politica indicano aria di cambiamento sotto Ueda. Ma è probabile che il nuovo governatore rimarrà sulla strada indicata da Kuroda ancora per un po’.

Il periodo di tempo più lungo per la revisione della politica è in netto contrasto con le valutazioni passate che hanno alimentato la speculazione di un’inversione imminente.

Nel nuovo rapporto trimestrale, la BOJ ha previsto che i prezzi core aumenteranno solo dell’1,6% nell’anno fiscale 2025. La previsione supporta ampiamente l’opinione della banca secondo cui deve ancora raggiungere un’inflazione duratura del 2%. La BOJ ha anche affermato che i rischi per quella proiezione sono distorti verso il basso e che è necessaria una crescita salariale duratura per garantire che i prezzi continuino a salire.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 16

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 15

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 14

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 13