Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cosa succede al mercato azionario dopo la pausa dei rialzi dei tassi della Fed?

Non è chiaro se il recente aumento dei tassi della Federal Reserve statunitense chiuda il ciclo di inasprimento più aggressivo degli ultimi quattro decenni. Secondo il mercato, c’è una probabilità del 95% a favore di nessuna modifica alla riunione del FOMC di giugno. Con questo in mente, forse è il momento di chiedersi cosa succede al mercato azionario dopo la pausa dei rialzi dei tassi della Fed.

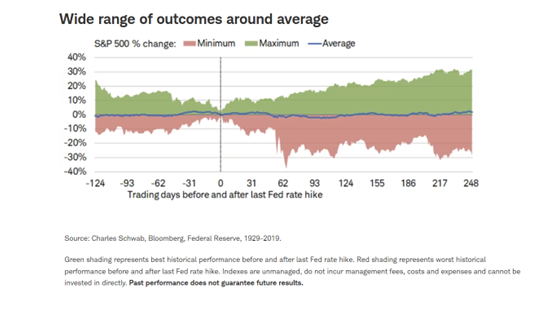

La storia dei cicli di inasprimento della Fed offre esempi diversi e divergenti. L’intervallo delle performance nell’arco dei 12 mesi successivi all’ultimo aumento va da un rialzo del 30% ad un calo della stessa scala.

Inoltre, la dimensione del campione è relativamente piccola, trattandosi di 14 cicli dal 1928. Ciò suggerisce cautela nel pensare che ci sia un modello da applicare al processo decisionale di investimento.

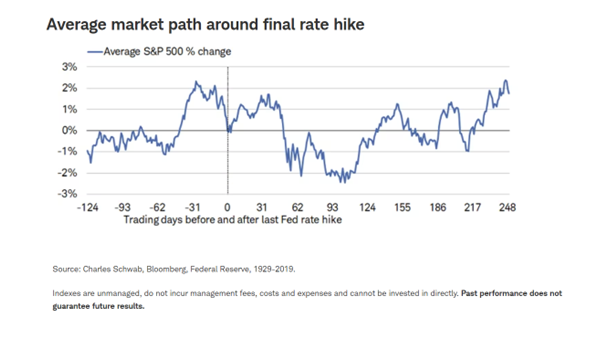

È infatti possibile costruire una traiettoria media per l’S&P 500 da sei mesi prima del rialzo finale dei tassi di ciascun ciclo fino all’anno successivo. La media suggerirebbe una certa forza delle azioni subito dopo l’ultimo rialzo e una significativa svendita dopo circa 100 giorni. Ma basare la propria analisi su queste generalità non è consigliabile.

Non c’è uno schema preciso tra la data del rialzo finale e la performance dell’S&P 500 a sei mesi e a un anno. Ciò evidenzia che ci sono diversi fattori che influenzano il mercato azionario, non solo le decisioni di politica monetaria.

La storia offre un’ampia gamma di risultati dopo la pausa della Fed

Il ciclo di aumento dei tassi attuale è già stato particolarmente unico rispetto agli altri. L’anno scorso, le azioni sono state schiacciate durante i primi sei mesi del ciclo di inasprimento. Ciò è in contrasto con i precedenti tre cicli (2015-2018, 2004-2006 e 1999-2000), quando le azioni si sono rafforzate.

Ci sono stati anni positivi dopo l’ultimo aumento dei tassi, compresi il 1995, il 2018 e il 2006. Nel caso del 1995, il rialzo del 32% è stato in parte legato al soft landing dell’economia. Questa performance si è verificata anche nel bel mezzo del mercato rialzista secolare dal 1982 al 2000.

Nel 2018, la Fed è stata in grado di passare subito ai tagli dei tassi poiché non stava combattendo l’inflazione più alta degli ultimi 40 anni. Le azioni hanno ottenuto buoni risultati dopo l’ultimo aumento dei tassi nel 2006, guadagnando il 16%, ma ciò ha rappresentato una tregua prima della crisi finanziaria globale.

In effetti, il mercato azionario ha raggiunto il picco in meno di un mese dopo il primo taglio dei tassi nel settembre 2007, nel bel mezzo del mercato ribassista secolare dal 2000 al 2009.

Poi ci sono stati i percorsi deleteri che le azioni hanno intrapreso dopo l’ultimo aumento dei tassi della Fed nel 1929 e in misura minore nel 2000. Le azioni sono scese rispettivamente del 28% e del 15%.

In conclusione

La fine del ciclo di inasprimento monetario più aggressivo in quattro decenni potrebbe essere in vista. Ma supposizioni basate su una traiettoria media del mercato azionario potrebbero essere troppo compiacenti.

All’indomani dell’annuncio della Fed all’inizio di maggio, i titoli dei giornali hanno propagandato la pausa della Fed come positiva per il mercato azionario. Ma in realtà non esiste uno schema “tipico” ed è difficile trovare qualcosa che rispecchi questa definizione nel ciclo attuale. In effetti, il pattern associato alla traiettoria media delle azioni dopo l’ultimo aumento dei tassi non si è verificato in nessun ciclo.

ARTICOLI CORRELATI:

In che modo la Fed ha contribuito alla crisi bancaria?

Il Ciclo di Aumento dei Tassi attuale è il più aggressivo della storia moderna

Il “Sell in May and go away” funzionerà nel 2023?

Una pausa dei rialzi dei tassi è possibile grazie alla stretta creditizia