Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

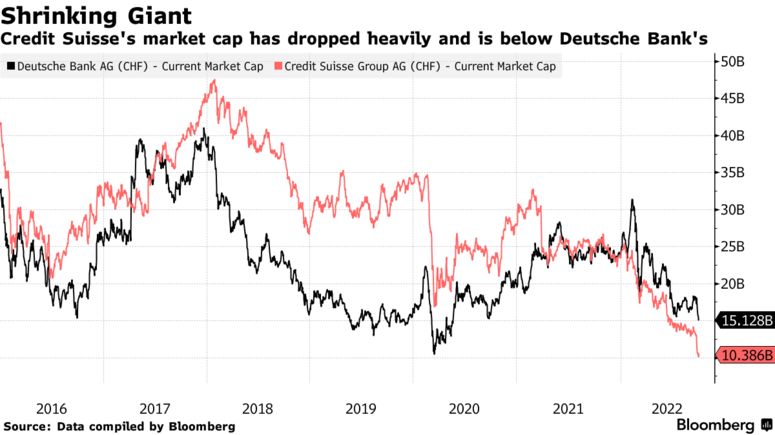

Credit Suisse a rischio default: i CDS raggiungono i massimi storici mentre le azioni crollano

L’indicatore del rischio default di Credit Suisse è salito al massimo storico mentre le sue azioni hanno toccato un nuovo minimo record. Solo quest’anno, le azioni della banca hanno perso circa il 60% e sono sulla buona strada per il calo annuale più grande nella storia dell’azienda.

La capitalizzazione di mercato di Credit Suisse è scesa a circa 9,5 miliardi di franchi svizzeri, il che significa che qualsiasi vendita di azioni sarebbe altamente diluitiva per gli azionisti. Il valore di mercato era superiore a 30 miliardi di franchi fino a marzo 2021.

Il prezzo dei credit default swap (CDS) a cinque anni ha raggiunto il livello più alto di sempre a 293 punti base, da circa 55 punti base all’inizio dell’anno. Sebbene i livelli dei CDS siano ancora lontani dall’essere in difficoltà, nell’attuale contesto indicano un deterioramento della percezione dell’affidabilità creditizia della banca. Attualmente, c’è una probabilità di circa il 23% che la banca vada in default sulle sue obbligazioni entro 5 anni.

I problemi di credibilità dell’azienda sono iniziati già da tempo. Nel 2020, il CEO Tidjane Thiam è stato accusato di aver fatto spiare un altro manager. Un anno dopo, il presidente del Cda Antonio Horta-Osorio si è dimesso dopo essere stato accusato di non aver rispettato la quarantena imposta dal Covid. L’istituto è addirittura finito in un processo per droga che vedeva coinvolto un ex dipendente della banca.

Gli episodi più recenti riguardano il fallimento di due fondi di investimento, Archegos e Greensill. Con il primo, Credit Suisse ha realizzato una perdita di 5 miliardi di dollari mentre con il secondo ha perso 4,8 miliardi di dollari.

La strategia di Credit Suisse

Credit Suisse sta attualmente finalizzando piani che vedranno cambiamenti radicali nella sua banca di investimento e tagli di migliaia di posti di lavoro. L’azienda ha affermato che sta lavorando su possibili vendite di asset mentre cerca modi per ridurre i costi e ripristinare la redditività nell’ambito di un piano strategico che sarà annunciato alla fine di ottobre.

Sebbene Credit Suisse non abbia fornito dettagli sui disinvestimenti, Bloomberg ha riferito che i dirigenti stanno valutando la vendita delle sue operazioni di gestione patrimoniale in America Latina escluso il Brasile. L’azienda sta anche valutando accordi per vendere il suo gruppo di prodotti cartolarizzati e sta considerando di rilanciare il marchio First Boston.

L’azienda ha parlato con potenziali acquirenti per il suo gruppo di prodotti cartolarizzati, un’attività commerciale con $ 75 miliardi di attività. L’unità acquista e vende titoli garantiti da pool di mutui e altre attività, come prestiti automobilistici e debiti di carte di credito. Apollo Global Management Inc. e BNP Paribas SA sono tra gli investitori che hanno mostrato interesse ad acquisire almeno una parte di questa unità di business.

Se perseguito, un rebranding di First Boston aumenterebbe la speculazione secondo cui Credit Suisse potrebbe eventualmente scorporare o separare l’unità di investment banking, anche se le persone che hanno familiarità con la questione hanno affermato che non ci sono piani immediati per scindere la divisione.

La nota del CEO di Credit Suisse

L’amministratore delegato Ulrich Koerner ha pubblicato una nota per cercare di calmare i dipendenti e i mercati durante il fine settimana. Tuttavia, le dichiarazioni hanno avuto l’effetto opposto. Pur pubblicizzando i livelli di capitale e la liquidità della banca, l’amministratore delegato ha riconosciuto che l’azienda sta affrontando un momento critico.

Koerner ha detto ai dipendenti di non confondere l’andamento quotidiano del prezzo delle azioni con la forte base di capitale e la posizione di liquidità dell’azienda.

Pur ammettendo che c’è molta incertezza e speculazione sia all’interno che all’esterno della banca, il CEO ha affermato che invierà un aggiornamento regolare al personale fino al termine della sua revisione strategica il 27 ottobre.

Koerner ha inoltre chiesto al personale di rimanere disciplinato e vicino ai clienti nonostante tutta l’attenzione dei media che la banca sta ricevendo.

Il paragone con Deutsche Bank

Gli analisti della KBW hanno fatto confronti con la crisi di fiducia che ha scosso Deutsche Bank AG sei anni fa. La banca tedesca ha dovuto affrontare preoccupazioni a breve termine sul costo di un accordo per porre fine a un’indagine statunitense relativa ai titoli garantiti da ipoteca. In quel periodo, Deutsche Bank ha visto salire i suoi credit default swap e il suo credit rating è stato declassato.

Lo stress si è attenuato nel corso di diversi mesi quando l’azienda tedesca ha raccolto circa 8 miliardi di euro di nuovo capitale e ha annunciato un rinnovamento della strategia. Tuttavia, quello che la banca ha definito un “circolo vizioso” di calo delle entrate e aumento dei costi di finanziamento ha richiesto anni per invertire.

Ci sono differenze tra le due situazioni. Credit Suisse non deve affrontare nessun problema sulla scala del regolamento di 7,2 miliardi di dollari di Deutsche Bank e il suo coefficiente di capitale chiave del 13,5% è superiore al 10,8% che l’azienda tedesca aveva sei anni fa.

Lo stress che Deutsche Bank ha dovuto affrontare nel 2016 ha portato alla dinamica insolita in cui il costo dell’assicurazione contro le perdite sul debito a un anno ha superato quello della protezione a cinque anni. Gli swap a un anno di Credit Suisse sono ancora notevolmente più convenienti di quelli a cinque anni.

ARTICOLI CORRELATI:

Il mercato di cui nessuno parla è forse il più importante: il Repo Market

Cosa è successo nel Repo Market a Settembre del 2019?

Il mercato più importante di tutti: la differenza tra il Bilateral e il Tri-party Repo