L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Il crollo delle azioni cinesi dopo il Congresso del Partito Comunista: il nuovo termine di Xi Jinping preoccupa gli investitori

Il crollo delle azioni cinesi quotate negli Stati Uniti dopo la spinta del presidente Xi Jinping per rafforzare il suo controllo sul governo sta preoccupando gli investitori.

L’indice Nasdaq Golden Dragon China ha registrato il calo più grande di sempre, scendendo del 14% lunedì e cancellando circa 93 miliardi di dollari di valore di mercato. L’indice ha chiuso al livello più basso dal 2013, anno in cui Xi Jinping è stato nominato presidente della nazione. Anche le principali società tecnologiche, da Alibaba e JD.com a Baidu, hanno perso almeno il 12%, mentre Pinduoduo è crollata del 25%.

Il crollo delle azioni cinesi di lunedì è arrivato dopo che Xi Jinping ha riempito il Comitato permanente del Politburo con sei lealisti, con il gioco di potere senza precedenti che ha dimostrato il suo controllo incontrastato del massimo organo decisionale del paese.

Tale dominio si aggiunge alle preoccupazioni che la Cina possa ritardare la riapertura completa della sua economia, con meno voci all’apice del potere che possano mettere in discussione le politiche Covid Zero.

Gli investitori temono anche che il partito al governo possa attenersi al suo approccio intransigente nei confronti delle imprese private nazionali e degli imprenditori delle aziende tecnologiche, aumentando al contempo la pressione militare su Taiwan.

Il discorso del leader cinese una settimana prima ha enfatizzato la sicurezza nazionale e ha chiesto un sistema ben regolamentato di accumulazione della ricchezza. Ciò ha portato gli investitori a chiedere premi di rischio più elevati per le azioni cinesi.

Gli ADR cinesi e la fuga degli investitori stranieri

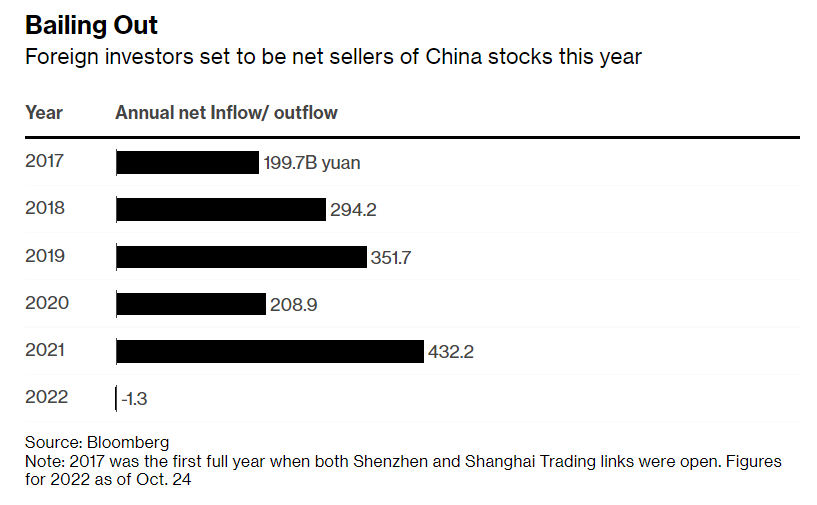

Gli investitori esteri hanno venduto un record netto di 17,9 miliardi di yuan ($ 2,5 miliardi) di azioni cinesi lunedì, secondo i dati di Bloomberg, portando il livello da inizio anno ad un piccolo deflusso netto.

A ottobre, gli hedge fund con sede negli Stati Uniti sono stati venditori di certificati di deposito americani di società cinesi (ADR), estendendo i deflussi netti dalle azioni cinesi.

Dopo il record di vendite nella sessione precedente, martedì gli investitori stranieri sono diventati acquirenti netti di titoli cinesi.

La sconfitta degli ADR ha anche innescato un effetto a catena nelle società statunitensi che hanno una significativa esposizione alle vendite in Cina. Le azioni degli operatori delle catene di caffè e dei produttori di abbigliamento e di cosmetici di lusso hanno subito un duro colpo lunedì.

Starbucks Corp., Estee Lauder Cos Inc., Nike Inc. e Canada Goose Holdings Inc. sono stati tra i titoli con le peggiori performance all’interno del gruppo. Anche i casinò statunitensi con attività a Macao sono crollati, con Las Vegas Sands Corp. che ha perso il 10% e Wynn Resorts Ltd. in calo del 3,9%.

Nel frattempo, le notizie sul crollo delle azioni cinesi di lunedì sono state per lo più assenti dai titoli dei principali giornali cinesi, con le prime pagine dedicate ad altri incontri ed eventi chiave dopo il congresso del Partito.

Il rallentamento dell’economia cinese

Una serie di dati economici ha mostrato una debole ripresa dell’economia cinese nel terzo trimestre, con la disoccupazione in aumento e le vendite al dettaglio in calo a settembre.

Il settore immobiliare in difficoltà, un fattore di rischio chiave che intacca il sentiment degli investitori nei confronti delle azioni cinesi, si è contratto per il quinto trimestre consecutivo.

Il mercato immobiliare cinese rimane fragile nonostante un’ondata di misure per ripristinare la fiducia che è stata colpita dalla politica Covid Zero e dalla crisi del debito tra gli sviluppatori a corto di liquidità.

Le vendite di case sono diminuite del 15% a settembre rispetto all’anno precedente, dopo essere calate del 21% ad agosto. Anche gli investimenti immobiliari sono scivolati del 12% su base annua, dopo essere scesi del 14% il mese precedente.

Un recente sondaggio della banca centrale ha mostrato che il 73% delle famiglie prevede che i prezzi degli immobili rimarranno invariati o diminuiranno nel breve termine, evidenziando un calo della fiducia dei consumatori a causa di prospettive di lavoro deprimenti e un’economia in indebolimento.

“Buy the dip” in Cina?

Mentre alcuni indicatori tecnici suggeriscono che un rally potrebbe essere all’orizzonte, le incertezze rimangono elevate su ciò che il nuovo termine di Xi Jinping significhi per le azioni cinesi. Tuttavia, un certo numero di investitori e strateghi di alto profilo, tra cui Marko Kolanovic di JPMorgan, vedono la storica disfatta come un’opportunità per acquistare.

Kolanovic ha affermato che il rapido calo delle azioni cinesi è “scollegato dai fondamentali” data una prevista ripresa della crescita e una graduale riapertura dalle restrizioni legate al Covid. Kolanovic, votato lo stratega azionario migliore l’anno scorso, non ha avuto molto successo con le sue chiamate rialziste finora quest’anno. Durante l’estate ha affermato che il mercato azionario statunitense era pronto per una graduale ripresa e che l’S&P 500 avrebbe probabilmente chiuso l’anno invariato, esortando ripetutamente gli investitori ad acquistare il “dip”.

Allianz Global Investors si aspetta che la Cina revochi la sua politica Covid-Zero nel breve termine e mantiene posizioni sovraponderate nei settori del turismo e del tempo libero della nazione.

Anche Julien Lafargue, Chief Market Strategist di Barclays Private Bank, è fiducioso. “Né i dati macroeconomici né gli annunci del Partito Comunista, sembrano giustificare la drammaticità del crollo delle azioni cinesi”, ha affermato.

ARTICOLI CORRELATI:

Il rallentamento della Cina rende più difficile evitare una recessione globale

Economia cinese: tra i lockdown e la crisi immobiliare