Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Debito globale: i mercati obbligazionari più grandi al mondo

Il mercato obbligazionario è uno dei mercati di capitali più grandi al mondo. L’anno scorso le obbligazioni globali ammontavano a 133 trilioni di dollari. Solo negli ultimi 40 anni sono cresciute di ben sette volte, grazie soprattutto alle vendite di debito pubblico e societario nelle economie sviluppate ed emergenti.

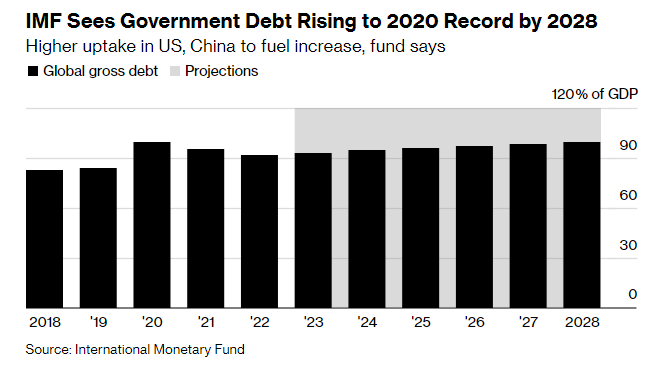

L’opinione comune di istituti come il Fondo monetario internazionale e la Banca mondiale è che usciremo dalla pandemia con un grande problema: il debito globale. Nel suo Fiscal Monitor semestrale, il FMI ha previsto un ritorno entro il 2028 a quasi il 100% nel rapporto debito/PIL globale, il massimo storico dell’inizio della pandemia. Questo grazie soprattutto agli Stati Uniti e alla Cina.

C’è molto di cui preoccuparsi nello stallo politico sul tetto del debito degli Stati Uniti e sui perenni problemi del debito interno della Cina. Ma la preoccupazione più grande riguarda il debito delle nazioni a basso reddito.

I mercati obbligazionari più grandi al mondo

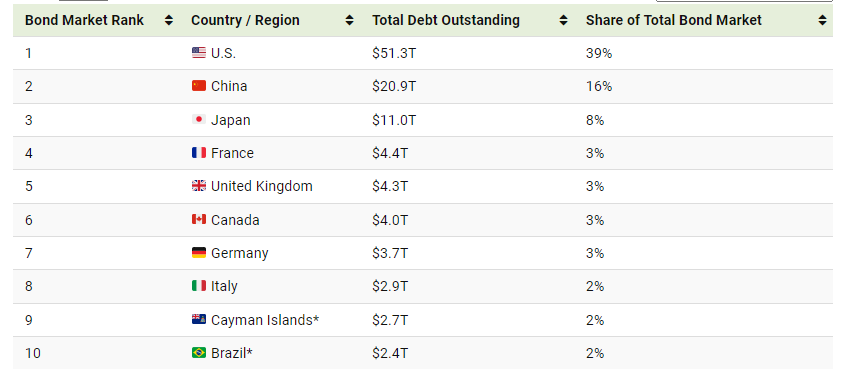

Il grafico seguente mostra i mercati obbligazionari più grandi del mondo secondo le stime della Bank for International Statements (BIS). I numeri totali del debito includono titoli di debito nazionali e internazionali in ogni paese o regione. La BIS osserva che i titoli di debito internazionali sono emessi al di fuori del mercato locale del paese in cui risiede il mutuatario e coprono eurobond e obbligazioni estere, ma escludono i prestiti negoziabili.

Con un valore di oltre $ 51 trilioni, gli Stati Uniti hanno il mercato del debito più grande del mondo. I titoli di Stato costituiscono la maggior parte del totale, per un valore oltre i $ 26 trilioni. Nel 2022, il governo federale ha pagato 534 miliardi di dollari di interessi su questo debito.

Tra i mercati obbligazionari più grandi del mondo, la Cina è al secondo posto con il 16% del totale mondiale. Negli ultimi tre anni, il mercato obbligazionario cinese è cresciuto del 13% annuo. Le banche commerciali locali detengono la quota maggiore delle obbligazioni nazionali in circolazione, mentre la proprietà internazionale rimane piuttosto bassa.

Al terzo posto, il Giappone ha un mercato del debito del valore di $ 11 trilioni. La Bank of Japan possiede il 50% dei titoli di Stato giapponesi grazie alle sue politiche accomodanti, specialmente il programma di controllo della curva dei rendimenti introdotto nel 2016.

La Francia ha il più grande mercato obbligazionario in Europa. Con un debito totale di 4,4 trilioni di dollari, supera il Regno Unito di circa 150 miliardi di dollari.

Gli attori chiave nei mercati obbligazionari

I mercati obbligazionari sono popolati dai partecipanti coinvolti nell’emissione e nella negoziazione di titoli di debito. Includono principalmente titoli di debito emessi da governi e società. Gli attori nei mercati obbligazionari sono suddivisi in tre gruppi principali: emittenti, sottoscrittori e acquirenti.

Gli emittenti

Gli emittenti vendono obbligazioni o altri strumenti di debito per finanziare le loro operazioni. Quest’area del mercato è costituita principalmente da governi, banche e società.

Il più grande di questi emittenti è il governo, che utilizza il mercato obbligazionario per finanziare le operazioni di un paese, come i programmi sociali e altre spese necessarie.

Le obbligazioni municipali sono emesse localmente da Stati, città, distretti speciali, distretti di pubblica utilità, distretti scolastici, aeroporti e porti marittimi di proprietà pubblica e altre entità di proprietà del governo che cercano di raccogliere denaro per finanziare vari progetti.

Le aziende emettono obbligazioni societarie per una serie di motivi, come il finanziamento delle operazioni correnti, l’espansione delle linee di prodotti o l’apertura di nuovi impianti di produzione.

Anche le banche sono emittenti chiave nel mercato del debito globale.

I sottoscrittori

Il segmento di sottoscrizione del mercato obbligazionario è tradizionalmente costituito da banche di investimento e altri istituti finanziari che aiutano l’emittente a vendere le obbligazioni sul mercato.

In generale, vendere il debito non è facile come portarlo sul mercato. Nella maggior parte dei casi, milioni (se non miliardi) di dollari vengono scambiati in un’unica offerta. Di conseguenza, è necessario fare molto lavoro per vendere l’emissione. In generale, la necessità di sottoscrittori è maggiore per il mercato del debito societario perché ci sono più rischi associati a questo tipo di debito.

Gli acquirenti

Gli attori finali del mercato sono coloro che acquistano il debito che viene emesso sul mercato. Fondamentalmente includono ogni gruppo menzionato, così come qualsiasi altro tipo di investitore. Gli obbligazionisti diventano essenzialmente creditori, o prestatori, dell’emittente.

I governi svolgono uno dei ruoli più importanti nel mercato obbligazionario globale perché prendono in prestito e prestano denaro ad altri governi e banche.

Come le banche centrali, le banche commerciali sono attori chiave nei mercati obbligazionari poiché reinvestono i depositi dei clienti in titoli fruttiferi, soprattutto titoli di Stato. Negli Stati Uniti, le banche commerciali detengono 4,2 trilioni di dollari in buoni del Tesoro e altri titoli di Stato. Per le grandi banche statunitensi, queste partecipazioni rappresentano in media quasi il 24% dei loro asset.

ARTICOLI CORRELATI:

Il Momento di Minsky: è possibile una crisi del debito globale?

Il debito pubblico farà FALLIRE l’Italia

Crisi del debito: come funzionano e come si risolvono?

Crisi del Debito: l’Italia rischia piu’ di tutti con l’aumento dei Tassi