L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Economia cinese: problemi, cause e implicazioni

In mezzo a un turbinio di sfide, l’economica cinese è in bilico. Con l’aspirazione di raggiungere un obiettivo di crescita del 5% quest’anno, la leadership della nazione si trova ad affrontare una serie di ostacoli. Dalla scarsa spesa dei consumatori alla crisi del mercato immobiliare, il panorama cinese è carico di incertezza. A ciò si aggiunge la pressione incessante da parte degli Stati Uniti per tenere a freno i giganti tecnologici della nazione, l’impennata della disoccupazione giovanile e l’incombente spettro del debito pubblico locale.

Queste spaccature interne non riguardano solo la Cina. Le loro ripercussioni si riverberano a livello globale. Nel mezzo di questo tumulto, le strade che l’amministrazione del presidente Xi Jinping può percorrere sono limitate. La situazione difficile ha scatenato ferventi dibattiti sulla possibilità che la Cina stia precipitando verso una stagnazione economica in stile giapponese, dopo tre decenni di crescita senza precedenti.

In questo post, approfondiamo le complessità dei problemi dell’economia cinese, esplorando le cause profonde e le potenziali ramificazioni per l’economia globale.

I problemi dell’economia cinese

La gigantesca economia cinese da 18.000 miliardi di dollari si ritrova in un pantano di sfide. I dati recenti dipingono un quadro desolante, con l’attività manifatturiera in contrazione per il quinto mese consecutivo a febbraio. Il pilastro delle esportazioni, che un tempo sosteneva l’economia nazionale, ha vacillato nel 2023.

Le fabbriche cinesi hanno registrato un’impennata della domanda durante l’era del lockdown, alimentata dai consumatori confinati nelle loro case. Il panorama adesso è cambiato. L’aggressivo aumento dei tassi di interesse ha frenato la domanda da mercati chiave come l’Europa e gli Stati Uniti.

Ad aggravare questi problemi ci sono le manovre strategiche orchestrate dagli Stati Uniti per impedire l’accesso della Cina alle forniture vitali di semiconduttori avanzati e altre tecnologie critiche essenziali per la futura crescita economica. Queste tensioni geopolitiche aggiungono un ulteriore livello di complessità ai problemi dell’economia cinese.

Mantenere lo slancio di crescita precedente sarà un compito arduo per la Cina nel 2024. Nonostante il raggiungimento dell’obiettivo del 2023 di una crescita di circa il 5%, replicare questo risultato nel clima attuale sarà molto più difficile.

Gli economisti di Bloomberg sono cauti e prevedono un’espansione più modesta intorno al 4,6% per quest’anno. Gli ostacoli posti dal mercato immobiliare e le pressioni deflazionistiche incombono. Gennaio ha visto il calo dei prezzi al consumo più rapido dal 2009.

La crisi immobiliare e il debito nascosto

Ad aggravare ulteriormente la situazione è il debito nascosto all’interno dei veicoli di finanziamento del governo locale (LGFV), che soffoca le opportunità di investimento per i comuni cinesi a corto di liquidità. Queste entità hanno fatto ricorso a prestiti extracontabili durante la pandemia, alla ricerca di flussi di entrate alternativi mentre la crisi del mercato immobiliare ha prosciugato fonti tradizionali come la vendita di terreni a promotori immobiliari.

Il declino del settore immobiliare, che al culmine della bolla immobiliare cinese nel 2018 rappresentava oltre il 24% del PIL, aggrava la tensione economica. La sua quota è crollata al di sotto del 20% e continuerà a diminuire.

Nel 2020, il governo ha intrapreso una missione per contenere i crescenti livelli di debito degli sviluppatori immobiliari, una mossa volta a mitigare i rischi per il sistema finanziario. Tuttavia, questa repressione ha provocato una cascata di conseguenze. I prezzi delle case sono crollati, innescando un’ondata di default tra le aziende più deboli. Mentre il settore era alle prese con le ricadute, un numero significativo di sviluppatori ha bloccato la costruzione di proprietà già vendute ma ancora da consegnare, spingendo i proprietari di case a smettere di pagare i loro mutui.

Le conseguenze di questo cambiamento persistono nel 2024, con i prezzi delle case nuove ed esistenti che continuano su una traiettoria discendente. In risposta alla crisi immobiliare, il governo ha lanciato una serie di misure volte a rafforzare la liquidità nel mercato. Dal rafforzamento del finanziamento azionario e obbligazionario all’adeguamento dei regolamenti finanziari e alla riduzione dei principali tassi ipotecari, le autorità non hanno lasciato nulla di intentato. Eppure, nonostante questi sforzi, le preoccupazioni sulla liquidità incombono e intrappolano giganti come China Evergrande Group e Country Garden Holding.

Le implicazioni

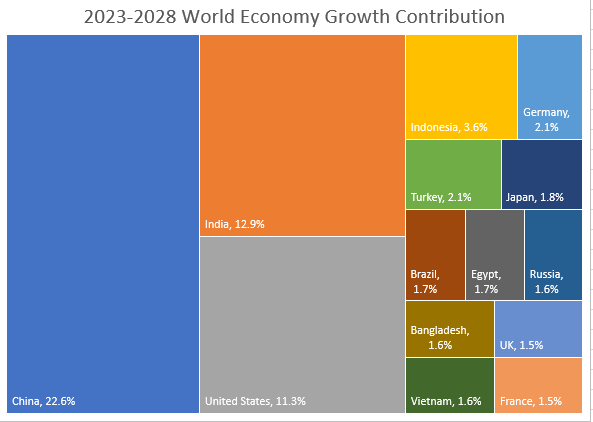

Il ruolo centrale della Cina nell’economia globale è indiscutibile, con innumerevoli posti di lavoro e processi produttivi intrecciati con il suo vasto mercato e le sue fabbriche. Il Fondo monetario internazionale vede la Cina come il motore principale della crescita globale almeno fino al 2028. Si prevede che il contributo della Cina rappresenterà il 22,6% della crescita mondiale totale, il doppio della quota degli Stati Uniti.

I problemi dell’economia cinese si estendono ben oltre i suoi confini, incidendo profondamente sulle dinamiche del commercio globale. Le nazioni che dipendono dalle esportazioni di minerali, come Brasile e Australia, sono particolarmente sensibili agli alti e bassi delle infrastrutture e degli investimenti immobiliari cinesi. La volatilità dello scorso anno dei prezzi dei metalli, esemplificata dalle fluttuazioni del minerale di ferro e del rame, ha sottolineato gli effetti a catena della performance economica cinese.

Le ripercussioni non si limitano ai mercati delle materie prime. Gli esportatori di beni tecnologici, in particolare Corea del Sud e Taiwan, hanno subito un calo delle spedizioni durante tutto l’anno. Inoltre, la diminuzione della fiducia dei consumatori sta erodendo i margini di profitto dei colossi multinazionali, da Starbucks a L’Oreal SA.

ARTICOLI CORRELATI:

Le ultime misure della Cina per stabilizzare i mercati

La Cina valuta un pacchetto di salvataggio del mercato azionario

La Cina aumenta gli stimoli con il taglio del coefficiente di riserva delle banche

Le lezioni da imparare dal fallimento della ripresa della Cina